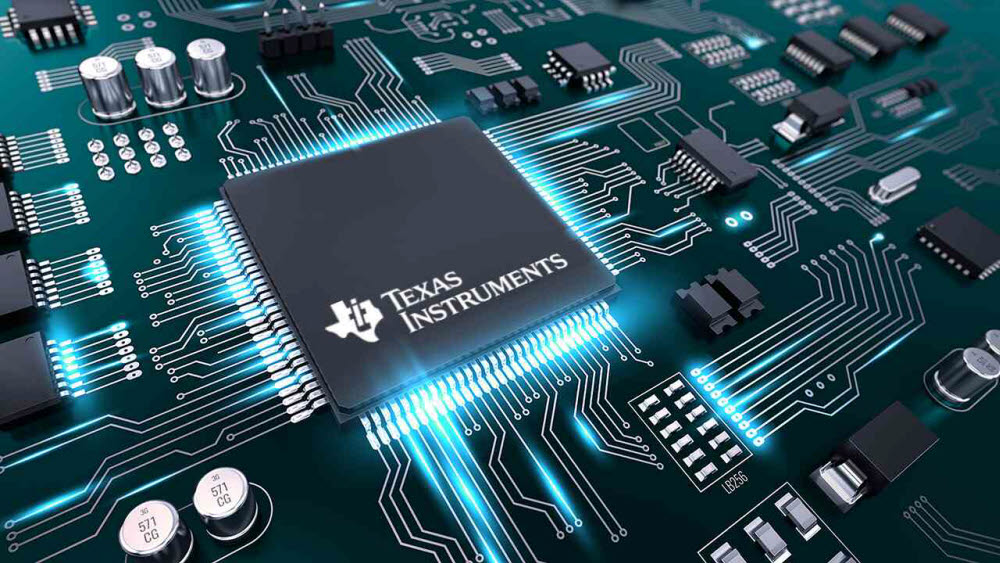

세계 아날로그 반도체 역사에서 빼놓을 수 없는 것이 인수합병(M&A)이다. 사업 다변화뿐 아니라 규모의 경제를 키워 경쟁력을 확보하려는 아날로그 반도체 기업 간 '합종연횡'이 활발하다. 특히 지난 2015년 이후에는 거의 매년 M&A 소식이 들려왔다. 이번 아나로그 디바이스(ADI)의 맥심 인터그레이티드 인수는 이런 추세가 여전히 '현재 진행형'임을 증명한다.

아날로그 반도체 시장 판도를 흔든 M&A는 2000년에 이뤄졌다. 텍사스인스트루먼트(TI)가 고성능 아날로그 반도체 기업인 버 브라운을 76억달러에 인수한 것이다. 지금은 100억달러 규모가 넘는 M&A 사례가 여럿이지만 당시만 하더라도 TI의 버 브라운 인수는 유례없는 대규모였다. TI는 버 브라운 인수를 통해 ADI에 이어 아날로그 반도체 시장 2위로 도약했다. 현재 TI를 아날로그 반도체 시장 최강자로 올려둔 기반을 마련했다. TI는 딱 10년 후인 2011년 내셔널 세미컨덕터를 65억달러에 인수했다.

ADI는 2017년 리니어 테크놀로지를 148억달러에 인수한 바 있다. ADI가 맥심을 인수하기 전까지는 리니어 테크놀로지 인수 가격이 업계 최고였다. ADI는 리니어 테크놀로지 인수로 운영 비용 절감과 동시에 사업 시너지를 극대화할 수 있었다. 이때부터 아날로그 반도체 기업은 거대화했다고 평가 받는다. 이번에 ADI가 인수한 맥심도 2001년에는 댈러스 세미컨덕터라는 아날로그 반도체 기업을 25억달러에 인수한 바 있다.

일본 르네사스도 아날로그 반도체 M&A 시장에서는 큰 손으로 알려졌다. 2017년 임베디드 아날로그 반도체에 강점을 지닌 인터실을 32억달러에 인수했다. 르네사스는 여기에 그치지 않고 2019년 무선 및 센서 설계용 아날로그 반도체 전문회사 IDT를 67억달러에 사들였다. 르네사스 역시 M&A를 통해 부족한 사업 포트폴리오를 보완, 확대한 대표 기업이다.

2016년 온세미컨덕터가 페어차일드를 인수한 것도 아날로그 반도체 M&A 역사에서 주목 받는 사례다. 페어차일드는 인텔 공동 설립자인 로버트 노이스와 고든 무어를 비롯해 유명한 반도체 리더들이 몸 담았던 곳이다. 온세미는 페어차일드를 24억달러에 인수하며 기존 저전압 반도체에서 중·고전압 반도체까지 제품 저변을 확대할 수 있었다.

그 외 2015년에는 인피니언이 인터내셔널 렉티파이어를, 마이크로칩이 마이크렐을 인수했다. 마이크로칩은 2018년 마이크로세미도 인수한 바 있다.

권동준기자 djkwon@etnews.com