2021년 새로운 국제회계기준(IFRS17) 도입을 앞두고 보험사의 가용·요구자본 산출 기준이 마련됐다. 금융당국은 일단 보험사의 자산·부채를 시가평가해 가용자본을 산출하고, 환경이 악화되면 요구자본으로 산출하기로 했다.

5일 금융위원회와 금융감독원, 보험업계는 IFRS17 도입준비위원회 제4차 회의를 열어 신지급여력제도 도입 초안(K-ICS 1.0)과 보험감독회계기준 개정방안을 심의했다.

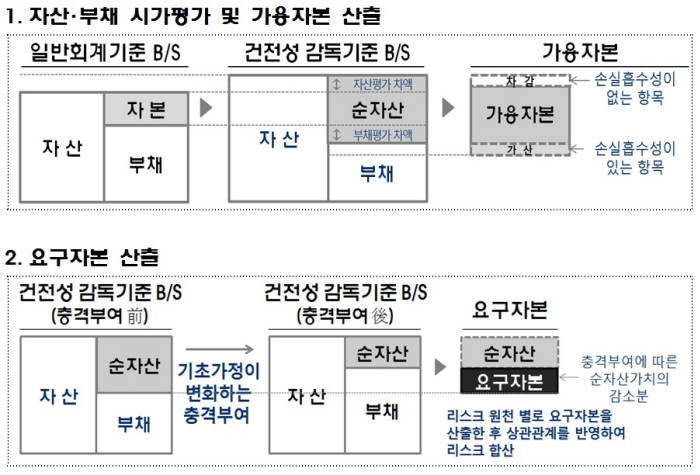

우선 보험사의 자산·부채를 완전 시가 평가해 가용자본을 산출하고 금융·보험환경 악화 시 예상손실을 요구자본으로 산출할 계획이다.

순자산을 기초로 가용자본으로 계산하되 손실 흡수성 정도에 따라 기본자본과 보완자본으로 분류하고 손실 흡수성이 낮은 보완자본에도 인정 한도를 설정했다. 인정 한도는 요구자본의 50%와 기본자본 중 큰 금액을 말한다.

요구자본의 경우 보험계약 인수와 자산운용 등으로 노출되는 위험을 생명·장기손해보험리스크, 일반손해보험리스크, 신용리스크, 시장리스크, 운영리스크로 구분하고 향후 1년간 발생할 수 있는 최대 손실액을 '충격 시나리오' 방식으로 측정해 요구자본을 산출하기로 했다.

금융당국은 올해 중 영향평가(QIS)를 통해 보험사의 영향을 파악하고 업계 의견을 충분히 수렴해 산출 기준을 수정해 나갈 예정이다.

또 IFRS17 전환 시점에 보유 중인 계약에 대한 보험부채 평가손익 측정 기준 등도 감독회계기준 개선방안으로 마련할 계획이다. 이어 개선방안의 실무적 적용을 위해 영향평가도 실시한다는 방침이다.

박윤호기자 yuno@etnews.com