정부가 SK텔레콤의 CJ헬로비전 인수를 승인할 가능성이 높다는 분석이 제기됐다. 유안타증권은 25일 유료방송 시장 경쟁구도와 콘텐츠 산업 진흥 등을 이유로 정부가 SK텔레콤의 CJ헬로비전 인수·SK브로드밴드 합병을 승인할 것으로 내다봤다.

최남곤·신연화 애널리스트는 SK텔레콤(SK브로드밴드)과 CJ헬로비전 인수합병(M&A)이 유료방송 1위와 2위간 M&A가 아니라 2위와 3위간 M&A라고 정의했다.

M&A 이후에도 1위 사업자 KT그룹에 비해 여전히 유료방송 시장에서 점유율이 낮다는 것이다. 최 애널리스트는 “미국도 유료방송 1위와 2위 사업자간 M&A는 불허했지만, 2위와 3위 유료방송 사업자간 M&A는 승인했다”고 설명했다. 이어 콘텐츠 산업 진흥에 정부 의지를 실현하기 위해서는 유료방송 시장 합병(Consolidation)이 전제돼야 한다고 밝혔다.

콘텐츠 비용 증가분을 판매가에 전가시키지 못하는 상황이 지속되면, 결국 콘텐츠 산업에도 부정적 영향을 미칠 수밖에 없다는 설명이다.

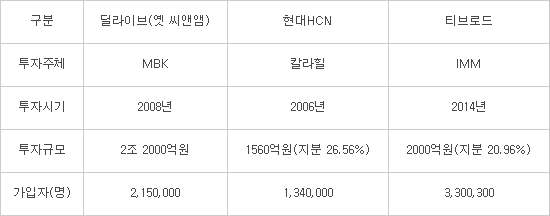

종전 구조로는 콘텐츠 비용 증가분은 지상파 사업자만 독식하는 상황이 전개될 것이라고 우려했다. 또 SK텔레콤이 CJ헬로비전 M&A에 실패하면 향후 SK텔레콤을 비롯해 주요 사업자가 인수합병에 나서기 어려울 수밖에 없다. 이는 유료방송 사업자에 투자한 사모펀드(PEF)의 출구전략(EXIT) 가능성을 사실상 차단하는 것이나 마찬가지다.

최·신 애널리스튼 “ 재무적 투자자 등 자본시장 후폭풍도 예상보다 거셀 것”이라고 예상했다.

〈표〉 재무적 투자자 케이블TV 투자 현황(자료:유안타증권 리서치센터)

김원배 통신방송 전문기자 adolfkim@etnews.com