관련 통계자료 다운로드 스크린트 인수전 소프트뱅크와 디시의 차이는

관련 통계자료 다운로드 스크린트 인수전 소프트뱅크와 디시의 차이는 소프트뱅크가 찜해 놓은 스프린트 인수에 위성방송 시장의 거인 디시네트워크가 더 좋은 조건을 제시하면서 결과가 오리무중에 빠졌다. 소프트뱅크는 16일 스프린트 인수를 7월까지 마무리하겠다고 큰소리쳤지만 뜻대로 될지는 미지수다.

17일 니혼게이자이는 소프트뱅크와 디시의 스프린트 인수전 내용을 정리하고 어느 쪽이 유리한지 내다봤다.

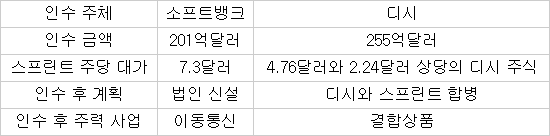

양사의 스프린트 인수 청사진은 확연히 다르다. 인수 금액은 디시가 255억달러로 소프트뱅크 201억달러보다 꽤 많다. 스프린트 주당 대가는 소프트뱅크가 7.3달러, 디시가 7달러를 제시했다. 소프트뱅크는 인수 후 신설법인을 만들어 이동통신 사업을 이어간다는 방침이지만 디시는 아예 합병해 위성방송과 이동통신을 묶은 결합상품에 주력할 예정이다.

관건은 스프린트 주주에게 어느 쪽 제안이 솔깃한지 여부다. 인수 금액은 디시가 크지만 단순 비교는 곤란하다. 디시는 255억달러에 스프린트 주식 전부를 사겠다는 입장이다. 소프트뱅크는 80억달러어치 신주인수권부사채를 얻고, 121억달러로 주식 70%를 취득하겠다는 계획이다. 따라서 스프린트 주당 인수 가격은 소프트뱅크가 디시보다 30센트 많다.

디시 주장은 다르다. 소프트뱅크가 제안한 스프린트 주당 가격은 현 시점에서 6.22달러에 불과하다고 산정했다. 소프트뱅크는 “인수 발표 전 스프린트 주가에 프리미엄을 얹어 7.3달러로 결정했다”며 “디시의 산정 방식은 기준이 모호하다”고 반박했다.

이제 공은 미 연방통신위원회(FCC)와 스프린트 주주총회로 넘어갔다. FCC 승인이 떨어지면 주총이 열리고 소프트뱅크 인수를 의결한다. 주주의 반대가 크면 인수 협상은 깨진다. 이 경우 스프린트는 소프트뱅크에 6억달러 위약금을 물어야 한다. 6700억원이 넘는 큰 금액이지만 28조원에 달하는 전체 인수 규모에 비하면 새발의 피일 수도 있다.

스프린트 인수전 소프트뱅크와 디시의 차이는?

장동준기자 djjang@etnews.com