최근 연속되는 불황과 대부업체의 영업정지 등으로 서민들의 얼굴은 점점 굳어만 지고 있는 실정에서 소셜금융 플랫폼이 대안이 될 수 있을까에 대한 논의가 여러 곳에서 이루어 지고 있다.

신용카드의 현금서비스나 카드론을 이용하면 고금리의 이자를 지불해야 하는데다 개인 신용도를 하락시키는 주범이기도 하다. 하지만, 이러한 이자율에도 돈을 빌리지 못하는 사람들이 많아 사회적 문제로 거론되고 있다. 반대로 돈을 가지고 있는 사람은 은행에 맡겨놓아도 3%도 안되는 이자를 받는다. 이러한 저금리 현상은 시장금리가 인하되면서 시중은행들의 예, 적금금리가 미끄럼을 타고 있기 때문이다. 이러한 경우에 양측 모두 소셜금융 플랫폼을 이용하면 도움을 얻을 수 있다. 소셜금융 플랫폼은 온라인상으로 기업과 개인들이 투자하고, 그 자금이 모여 대출을 받을 수 있는 방식이다.

전업주부 K(29)씨는 어머니가 암으로 위독해져 병원비 마련을 위해 중개를 통해 높은 금리로 대출을 받았다. 아이를 키우고 어머니를 간호하다 보니 직장일 하기가 힘들어지고 결국엔 연체로 이어지게 되었다. 작년 말 어머니는 돌아가셨지만 다달이 높은 금리의 상환금들이 있어 남편과도 잦은 다툼이 벌어졌다. 하지만 우연히 알게 된 소셜금융 플랫폼업체 M사를 통해 사연을 올리고 상환능력을 증명하자 10여명의 투자자들이 모여 200만원을 빌릴 수 있었다. K씨는 보다 낮은 금리로 대환이 되어 숨 쉴 틈이 생겼다고 감사의 글을 남겼다.

그리고 회사원 C(38)씨는 최근 소액투자 때문에 얼굴에 미소가 가득하다. 지금까지 2,000만원을 투자해 연평균 13%의 수익률을 올리고 있기 때문이다. C씨는 대출신청 건에 여러 투자자들이 경매방식으로 입찰하여 신청 금액에 도달하면 신청한 이에게 대출을 해주는 방식에 투자하고 있다. 점심시간 등 시간이 날 때 마다 들어가 대출신청자들의 사연과 상환 능력 등을 꼼꼼히 따져 작게는 5만원, 많게는 수십만원을 투자한다고 한다. C씨는 “지금까지 300건 이상을 투자하고 월 발생하는 원리금을 재투자하여 복리효과가 발생하고 있다”라고 말했다.

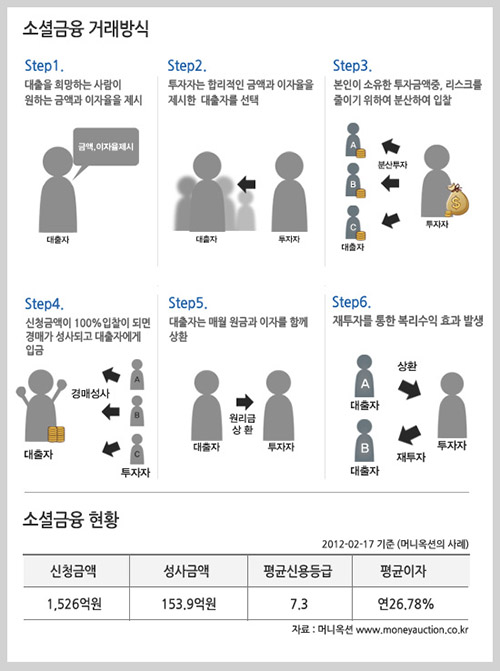

위의 2가지 사례는 국내의 한 사이트에서 일어나고 있는 일이다. 예를 들어 A라는 사람이 1,000만원을 연 22% 금리에 빌리고 싶다는 글을 게시판에 올린다. 이 글을 보고 B는 A에게 금리 연 22%에 10만원을 제시한다. C가 연 18%에 10만원을 제시하면 C가 B보다 낙찰될 확률이 높아진다. 일정 시간 동안 경매가 이뤄지면서 투자자가 제시한 금액의 합이 1,000만원을 넘어서면 금리를 낮게 제시한 사람부터 낙찰된다.

국내 소셜금융 시장 전체 거래규모의 80% 이상을 거래하고 있는 머니옥션(대표 류종리, 한국금융플랫폼) 관계자는 “투자자와 대출자 모두 이익을 보는 윈윈 플랫폼이며 투자자 수익률 평균은 연 13.4%, 대출이자는 평균 연 26% 수준”이라고 밝혔다.

KAIST(한국과학기술원) 경영대학 이병태 학장은 “미국의 경우 2010년 금융개혁법에 회계감사원장이 소셜금융회사에 대한 감독기관과 감독 방법을 결정해 보고하도록 명시했다”며 “국내도 정부의 관심이 필요하다”고 언급했다.

금융연구원의 관계자는 “현재로선 금융 당국도 주시만 하고 있어 제도적 차원에서 뒷받침이 미흡한 상태”라고 말했다. 또한 금융위원회의 한 관계자는 “의도가 좋다 해도 잠재적 리스크가 문제다. 금융은 잘될 때는 문제가 없지만 분쟁이 생기면 여러 불편한 문제가 파생된다”라고 밝혔다.

소셜금융 플랫폼은 P2P금융, 소셜펀딩 등으로도 불리고 있으며 경매방식으로 대출과 투자가 일어나는 시스템으로 시초는 2005년 영국의 조파닷컴으로 런던의 금융권 출신들이 만들었다. 현재 미국과 일본에서 활발하게 거래되고 있으며 국내에는 2007년부터 시작되었다.

한해성 기자 hesung86@etnews.com