최근 은행권에서 대규모 횡령·배임사건이 연이어 발생하며 내부통제 중요성이 다시 부각되고 있다. 그 중에서도 황령배임 사건은 많은 이들에게 큰 충격을 줬다. 은행 내부에서 발생하는 비리와 부정 행위를 예방하고 적발하기 위해 기존 방법만으로는 한계가 있다는 것이 여실히 드러난 것이다. 이러한 상황에서 인공지능(AI)을 활용한 혁신적 내부통제 시스템 도입이 더욱 절실하다.

AI는 방대한 데이터를 실시간 분석하고, 비정상 패턴을 즉각 감지해내는 데 탁월한 능력을 가지고 있다. 이를 통해 기존 인력 중심 통제 시스템이 놓치기 쉬운 부분까지 꼼꼼하게 체크할 수 있다.

일례로 미국 증권사 JP모건체이스는 AI를 활용한 내부통제 시스템을 도입해 직원 금융 거래 데이터를 분석하고, 의심 거래를 실시간으로 감지한다. 이러한 시스템은 기존 인력 중심 통제 시스템보다 훨씬 더 정교하고 광범위하게 작동한다.

국내에서도 일부 은행들이 AI를 활용한 내부통제 시스템을 도입하고 있다. 하지만 아직 초기 단계에 머무르고 있다는 평가다. 올해 들어 발생한 황령배임 사건을 통해 알 수 있듯이, 국내 은행권에서도 AI를 활용한 내부통제 시스템 전면 도입이 필요하다.

AI는 비단 은행 내부 부도덕 사례만 걸러내는 데 그치지 않는다. 고객 금융 거래 패턴을 분석해 의심스러운 거래를 실시간으로 감지할 수 있다. 내부 직원 비리뿐만 아니라 은행 외부에서 발생하는 금융 사기도 예방하는 데 큰 도움을 줄 수 있다.

AI를 활용한 내부통제 시스템을 구축하는 데는 몇 가지 중요한 요소가 있다. 우선 데이터 정확성과 신뢰성을 확보해야 한다. 데이터 질이 떨어지면 AI 성능도 저하될 수밖에 없다. 정확하고 신뢰성 있는 데이터를 수집하고 관리하는 데 힘써야 한다.

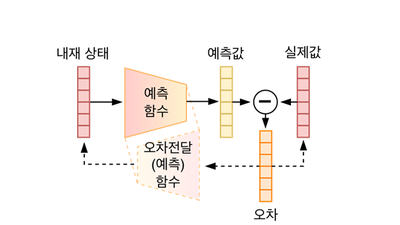

두 번째로 AI 시스템 투명성을 확보해야 한다. AI는 복잡한 알고리즘을 기반으로 작동하기 때문에 작동 원리를 이해하기 어려운 경우가 많다. 내부통제 시스템 투명성을 확보하기 위해서는 AI 작동 원리와 결과를 이해하고 검증할 수 있어야 한다. 이를 위해 은행은 AI 시스템 개발과 운영 과정에서 투명성을 유지하고, 관련 전문가 검증을 받는 것이 중요하다.

마지막으로 AI 시스템을 운영할 인력 역량을 강화해야 한다. AI 시스템은 자동으로 작동하지만, 이를 운영·관리하는 인력 역량이 부족하면 효과를 충분히 발휘할 수 없다. 따라서 은행은 AI 시스템을 운영할 전문 인력을 양성하고, 계속 교육과 훈련을 제공해야 한다.

은행 내부통제 혁신은 더 이상 선택이 아닌 필수다. 기존 방법만으로는 증가하는 금융 범죄와 내부 비리를 완전히 예방하고 적발하기 어렵다. AI를 활용한 내부통제 시스템은 이러한 문제를 해결할 수 있는 혁신적 도구다. 국내외 사례를 통해 알 수 있듯이, AI는 방대한 데이터를 실시간으로 분석하고, 비정상적인 패턴을 감지하는 데 탁월한 능력을 가지고 있다.

국내 은행들도 AI를 활용한 내부통제 시스템을 적극적으로 도입해 더 정교하고 광범위한 내부 감사를 실시해야 한다. 이를 위해 데이터 정확성과 신뢰성 확보, AI 시스템 투명성 유지, 전문 인력 양성 등 여러 요소를 고려해야 한다. 국내 은행들이 AI를 활용한 혁신적 내부통제 시스템 도입을 통해 보다 안전하고 신뢰할 수 있는 금융 환경을 조성하기를 기대한다.

김시소 기자 siso@etnews.com