관련 통계자료 다운로드 주요 보험사 유동성 커버리지비율

관련 통계자료 다운로드 주요 보험사 유동성 커버리지비율 금융당국 규제 완화로 가려져 있던 보험사 유동성 실태가 드러났다. 대형 보험사들도 국제 기준을 충족하지 못해 적극 관리가 필요하다는 지적이 나온다.

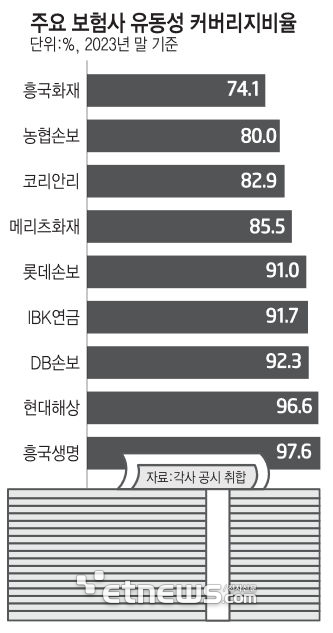

23일 전자신문이 국내 보험사(생명보험 22개사, 손해보험 19개사) 공시를 전수 조사한 결과 지난해 말 총 9개사 유동성 커버리지비율이 100% 미만으로 나타났다. 특히 메리츠화재(85.5%), DB손해보험(92.3%), 현대해상(96.6%) 등 대형 손해보험사들도 기준을 밑도는 상황이다.

유동성 커버리지비율은 현재 시중은행에 적용된 유동성커버리지비율(LCR) 규제와 유사한 개념이다. 보험사가 스트레스 상황에서 현금화 가능한 자산을 유지하도록 유도하는 것이 목적으로, 올해 4월부터 첫 공시가 시작됐다.

금융감독원은 지난해 새 국제회계기준(IFRS17)과 신 지급여력제도(K-ICS) 적용에 맞춰 국제보험감독기관협회(IAIS) 유동성 평가 방식을 도입해 유동성 평가지표를 신설했다.

유동성 커버리지비율이 100%를 밑돌았다는 건, 금융위기나 금리변동 등으로 보험계약에 급격한 대량해지가 발생할 경우 보험사가 보험금을 온전히 지급하지 못할 수 있다는 의미다.

업권별로는 손해보험업계 유동성 상황이 생명보험사 대비 취약한 것으로 관측된다. 지난해 말 흥국화재 유동성 커버리지비율은 74.1%로 전체 보험사 중 가장 낮았다.

이어서 △농협손해보험 80.0% △코리안리 82.9% △메리츠화재 85.5% △롯데손보 91.0% 등이다. 생보업계에선 IBK연금보험(91.7%)과 흥국생명(97.6%) 두 곳만 100%를 하회했다.

이 같은 현상은 신설 지표가 공개되면서 지난 2022년 말 금융위원회의 한시적 유동성 규제 완화 이후 감춰졌던 보험사 상황이 노출되고 있는 것으로 해석된다. 당시 금융위는 보험사에 유동성 위기가 감지되자 유동성으로 인정되는 자산 범위를 넓혀줬다.

그 결과 기존 유동성 지표인 유동성비율은 지난 2022년 3분기 기준 손보사 평균 130%를 기록한 뒤 지난해 말 548%까지 확대됐다. 지나치게 부풀려져 사실상 의미가 없는 상태다.

전문가들은 운용자산 중 안전자산 비중이 낮을수록 유동성 커버리지비율이 낮게 나타날 수 있다고 분석한다.

한 보험사 관계자는 “국채나 특수채 등 안정적인 자산은 유동화 계수가 높다”며 “높은 수익율을 위주로 자산을 운용하는 회사는 유동성으로 인정되는 금액이 적을 수 있다”고 설명했다.

앞서 예금보험공사도 이 같은 상황을 경고한 바 있다. 지난 1월 손해보험사 경영위험분석 보고서를 통해 예보는 “손보업권의 경우 유동성커버리지 비율이 100%를 하회하고 있다”면서 “특히 업권 평균을 크게 하회하는 일부사의 경우 스트레스 상황에서 유동성 리스크에 취약해 대응 여력을 적극적으로 관리할 필요가 있다”고 지적했다.

한편 AIA생명은 지난해 말 기준 유동성 커버리지비율을 공개하지 않은 상태다. 금융당국이 신제도 도입 부담을 감안해 보험업감독규정 부칙으로 경영공시 기간을 연장해 주는 특례를 부여했음에도 지키지 않았다는 의미다.

박진혁 기자 spark@etnews.com