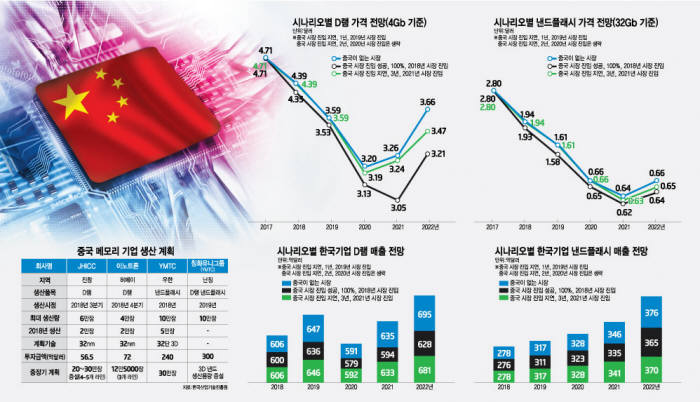

140여쪽 분량 정부 연구보고서 '중국 메모리반도체 산업 진출에 따른 국내외 파급효과 분석 및 대응전략 연구'에는 중국 메모리 반도체 시장 진출 성공 여부를 다섯 가지로 가정해 추가 가격 하락률과 국내 기업 기대 매출 하락률이 산출돼 있다.

다섯 가지 시나리오는 ①시장 진입 실패 ②2018년 시장 진입 성공 ③시장진입 1년 지연 ④시장진입 2년 지연 ⑤3년 지연이다.

국내 기업 입장에선 1번이 가장 좋은 시나리오다. '중국이 아예 없는 시장'이다. 이 경우 2018년부터 2022년까지 4기가비트(Gb) D램 평균판매가격(ASP)이 연평균 5.1% 하락할 것으로 예상됐다. 공급이 늘지만 서버 등 고성능 D램 수요가 확대되면서 가격 하락폭이 완만할 것으로 전망됐다. 낸드플래시는 주요 생산업체가 대규모 설비투자를 진행하고 생산량이 늘어나면서 32Gb 제품 기준으로 2018년부터 2022년까지 ASP가 연평균 23.6% 하락할 것으로 분석됐다.

가장 나쁜 시나리오는 올해 계획대로 중국 기업이 메모리 시장에 성공적으로 진입하는 것이다. 이 시나리오대로라면 중국 기업의 D램 생산 용량은 300㎜ 웨이퍼 투입기준 4만장(2018년)→8만장(2019년)→16만장(2020년)→32만장(2021년)→42만5000장(2022년)으로 매년 확대된다. 현재 전 세계 D램 생산량은 약 110만장 규모다.

같은 시나리오대로라면 중국 기업 낸드플래시 생산 용량은 300㎜ 웨이퍼 투입 기준 5만장(2018년)→10만장(2019년)→15만장(2020년)→20만장(2021년)→25만장(2022년)으로 늘어난다. 현재 세계 낸드플래시 생산량은 약 175만장 규모다.

추가 가격 하락률은 2018년부터 2022년까지 D램이 연평균 2.2%, 낸드플래시가 연평균 0.5% 수준으로 분석됐다. 낸드플래시보다 D램 산업에 미치는 악영향이 크다.

이렇게 되면 매출액도 축소된다. 삼성전자와 SK하이닉스 2022년 연간 예상 매출액 합계 전망치는 628억달러로 중국 기업이 없었을 때 예상 매출액(695억달러) 대비 약 67억달러 축소될 것으로 전망됐다. 낸드플래시 분야 국내 업체 매출 전망치는 2022년 365억달러로, 중국 기업이 없었을 때 예상 매출액(376억달러) 대비 기대치가 11억달러 줄어든다. 2022년에만 국내 메모리 업계 기대 매출이 78억달러(약 8조4000억원)나 감소할 전망이다.

1년, 2년, 3년 지연 시 추가 가격 하락률은 축소되는 것으로 나타났다.

정부는 보고서에 “중국이 중장기적으로 메모리 기술과 생산 노하우를 확보하는 시점에서 가격 덤핑 등으로 시장 질서를 혼란시킬 가능성도 충분히 존재한다”고 적었다.

중국 기업 설비투자 확대는 국내 장비 소재 업계에 향후 몇 년간 대규모 수요를 불러일으키는 기회가 될 수 있다는 분석도 나왔다. 그러나 전문가들은 원천 기술을 확보하지 못한 상황에선 '적당히 활용만 당하다 버려질 것'이라는 견해를 밝히고 있다. 장비·소재 등 후방산업에서도 기술 격차를 확보할 수 있는 선행 연구 개발(R&D) 전략이 시급하다는 지적이다.

한주엽 반도체 전문기자 powerusr@etnews.com