올해 반도체 시장은 지난해 대비 소폭 축소될 것으로 보인다. 상반기까지 메모리 가격 하락세가 이어졌기 때문이다. 그러나 중반기 수급 상황이 균형을 맞췄고, 하반기에는 공급 부족 상황이 펼쳐졌다. 메모리 값은 극적 반등했다. 이에 힘입어 삼성전자와 SK하이닉스 등 주요 메모리 업체들의 실적도 호조세를 보였다. 내년 반도체 시장 전망은 밝다. 메모리 호황이 이어지고 사물인터넷(IoT) 기기의 출하량 증가로 센서, 아날로그, 로직칩 수요가 늘 것으로 보인다.

기술 이슈로는 10나노대 반도체의 상용화를 꼽을 수 있다. 시스템반도체 회로 선폭이 14·16나노 공정까지 내려온 데 이어 10나노 후반대 D램도 삼성전자가 상용화했다. SK하이닉스도 조만간 개발 작업이 끝난다. 내년 상반기에는 10나노 시스템반도체가 상용화된다. 퀄컴 등이 준비하고 있다. 완성품의 성능 향상을 기대할 수 있는 대목이다.

지난해에 이어 대형 인수합병(M&A) 바람도 계속됐다. 일본 소프트뱅크는 영국 ARM, 미국 퀄컴은 네덜란드 NXP를 각각 인수키로 합의했다. 삼성전자는 전장 사업 강화를 위해 미국 하만을 인수했다. 삼성이 첫발을 내디디는 차량 반도체 사업과 시너지가 기대된다.

◇짧은 메모리 불황, 장기 호황 예상

D램 가격은 2014년 11월부터 올 상반기까지 계속 떨어지다가 멈췄다. 지난 6월 이후 반등세로 돌아섰다. 메모리 업체의 실적은 개선됐다. 이번 불황 사이클은 2년이 채 안됐다는 것이 업계 관계자의 설명이다.

불황의 골이 깊지 않게 된 이유는 공급자가 줄었기 때문으로 분석된다. 현재 시장에 메모리 반도체를 공급하는 업체는 삼성전자, SK하이닉스, 마이크론, 도시바 정도다. 도시바는 낸드플래시만 공급한다. 공급 초과로 제품 값이 떨어지면 가동률을 자율 조정할 수 있는 환경이 갖춰졌다는 의미다. 과거 메모리 반도체 업체가 10곳이 넘었을 때는 생각하기 힘든 `자율 조정` 능력이 발동됐다. 공정 미세화가 쉽지 않은 점도 D램 공급량이 대폭 늘어나기 힘든 이유의 하나다.

D램과 비교해서 낸드플래시 공급 증가량은 약 두 배 많다. 그러나 솔리드스테이트드라이브(SSD) 수요 확대 추세가 지속되면서 공급이 수요를 쫓아가지 못하고 있다. 낸드플래시 가격이 오르는 주된 이유다. 주요 업체가 3D 낸드플래시 증설에 적극 나서는 것도 바로 이 때문이다.

업계 관계자는 19일 “D램은 공급 증가량이 제한되고 낸드플래시는 견조한 수요가 계속될 것으로 예상된다”면서 “메모리 시장은 장기 호황 국면에 접어들었다”고 진단했다.

◇내년 반도체 시장도 맑음

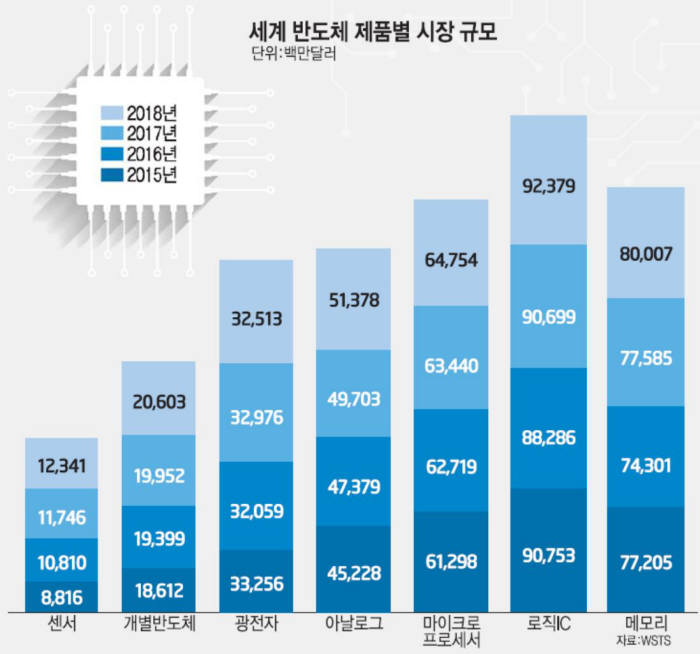

메모리 가격 상승으로 주요 시장조사 업체가 올해 반도체 시장 전망치를 높여 잡고 있다. 세계반도체무역통계기구(WSTS)의 최근 조사 자료에 따르면 올해 세계 반도체 시장은 전년 대비 0.1% 감소한 3349억5300만달러 규모를 형성할 것으로 보인다. 이 전망치는 상반기 -3.2% 대비 상향 조정된 것이다. 메모리 가격의 급격한 상승으로 이 같은 조정이 이뤄졌다.

내년 전망도 대체로 밝다. 메모리 시장은 다시금 호황으로 접어들고 IoT 시장이 꿈틀거리면서 센서와 센서로부터 받은 신호를 처리하는 아날로그반도체 시장도 높은 성장세를 기록할 것으로 기대된다. WSTS는 내년 반도체 시장 매출이 3.3% 확대될 것이라고 내다봤다.

그러나 중장기로는 과거처럼 두 자릿수 고속 성장이 힘들다는 견해가 우세하다. PC 시장은 마이너스 성장세로 돌아섰고, 스마트폰 시장도 고속 성장세가 꺾였다. 자동차와 IoT 시장에서 `빅뱅`이 일어날 때까지 낮은 한 자릿수 성장은 지속될 것으로 예상된다. 새로운 성장 동력을 찾기 위한 수단으로 주요 업체가 M&A를 시도하는 이유는 바로 이 때문이다.

올해도 반도체 업계의 굵직한 M&A가 이어졌다. 퀄컴이 NXP를 54조원, 일본 소프트뱅크가 영국 ARM을 35조원에 각각 인수키로 합의했다. 퀄컴은 NXP 인수로 차량 반도체 시장에 본격 진입한다는 계획이다. 소프트뱅크 역시 ARM을 인수하면서 IoT 분야의 핵심 반도체 지식재산권(IP)을 확보했다.

◇공정 미세화, 10나노대 시스템반도체와 메모리

반도체 분야의 기술 이슈로는 10나노대 시스템반도체와 메모리의 상용화를 들 수 있다. 시스템반도체는 이미 지난해 삼성전자, TSMC, 인텔 등이 상용화를 마쳤다. 올해 주력 스마트폰과 PC에 14나노(삼성전자, 인텔), 16나노(TSMC) 공정으로 생산된 시스템반도체가 탑재돼 있다. 내년에는 10나노 반도체가 주력이다. 세계 스마트폰용 시스템반도체 시스템온칩(SoC) 1위 업체인 퀄컴은 지난 11월 차세대 스냅드래곤 835를 삼성전자 10나노 공정으로 생산할 계획이라고 밝혔다.

D램도 10나노대 공정에 진입했다. 삼성전자는 올 상반기 10나노 후반대(18나노)의 D램 양산 개시를 알렸다. SK하이닉스도 연말까지 개발 작업을 완료하고 내년에 양산한다는 계획이다. 낸드플래시는 평면형에서 회로 선폭을 축소하는 것이 한계에 달했다. 그 대신 위로 쌓는 3D 적층 기술 방식을 주요 업체 모두가 도입했다. 이를 통해 `용량당 원가`를 계속 낮춰 가겠다는 전략이다.

업계 관계자는 “내년 반도체 업계의 시설 투자는 10나노 시스템반도체를 생산하는 파운드리 업계와 3D 낸드플래시 증설에 맞춰질 것으로 보인다”고 말했다.

한주엽 반도체 전문기자 powerusr@etnews.com