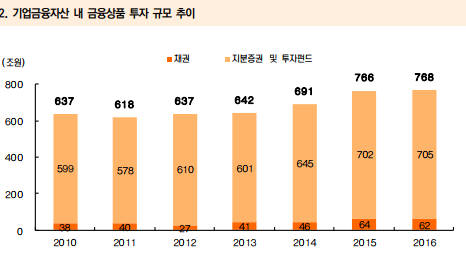

관련 통계자료 다운로드 기업금융자산 내 금융상품 투자 규모 추이

관련 통계자료 다운로드 기업금융자산 내 금융상품 투자 규모 추이 초대형 투자은행(IB) 3분기 출범을 앞두고 기업금융 시장에 전운이 감돈다. 그간 은행 대출 중심이던 기업금융시장에 증권사 발행어음이란 자금조달 수단이 새로 등장하기 때문이다. 연 평균 70조원의 신규 수요가 발생하는 시장을 두고 은행과 증권사 간 직접 경쟁이 불가피하다.

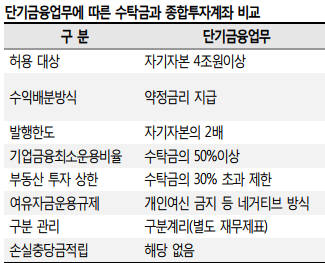

단기금융업무(발행어음 조달) 시장에 신규 진입하려는 증권사는 이미 기업 고객 확보에 한창이다. 계열사 간 협업, 이업종 교류 등 저마다 지배구조 특성을 살린 차별화 전략을 마련했다.

9일 관련 업계에 따르면 미래에셋대우, NH투자증권, KB증권, 삼성증권, 한국투자증권 등 자기자본 4조원 이상 증권사 5개사는 7일 일제히 단기금융업무를 위한 사업계획서를 금융위원회에 제출했다.

신규 인가를 받은 증권사는 만기 1년 이하 어음의 발행과 매매, 중개 등 단기금융 업무가 허용된다. 금융당국 검토를 거쳐 이르면 9월 IB업무를 시작하게 된다.

초대형 IB는 자기자본 200%까지 발행어음을 찍어 자금을 조달해 투자할 수 있다. 5개 대형 증권사가 발행어음으로 조달 가능한 금액만 약 47조원이다. 조달자금 50%는 기업금융에 투자해야 한다. 약 23조원이 기업금융 재원이 신규 조성된다.

금융투자업계는 인가 개시 직후부터 각 증권사들이 공격적인 어음 발행에 나설 것으로 보고 있다. 연내 약 10조원이 투입될 전망이다.

산업은행에 따르면 지난해 말 기업금융 잔액은 대출금 1049조원, 채권 520조원에 달한다. 최근 3년간 순 조달 규모는 68조5000원이다.

이런 시장을 장악하기에는 현재 증권사 자본금으로는 턱 없이 부족하다.

연 평균 70조원에 달하는 신규 수요와 1000조원이 넘는 기업금융 대출시장을 가진 은행과 경쟁하기 위해 자본금 확충은 필수다. 사업 인가를 앞둔 증권사들이 저마다 조직개편과 계열사 협력에 나선 이유도 은행과 경쟁하기 위한 기업금융 접점 확대를 위해서다.

실제 초대형 IB후보 가운데 가장 먼저 자본 확충을 마친 NH투자증권은 지주사와 협업을 통해 이미 IB영역에서 확고한 자리를 잡기 시작했다. NH투자증권은 2014년 IB에 강점을 가진 우리투자증권을 합병해 자기자본 4조원을 충족한 이후, 업계에서 가장 빠르게 은행 프라이빗에쿼티(PE)와 증권 PE부문을 통합 출범시켰다. 지난해에 이어 올해 상반기에도 NH투자증권은 기업공개(IPO) 주관·인수 1위를 이어가고 있다.

KB증권도 마찬가지 행보를 보이고 있다. IB에 강점을 가진 현대증권 인수 이후 지주사와 은행, 증권사를 연계해 기업금융 영역을 넓히고 있다. 실제 KB증권은 과거 부동산 금융에 치중했던 데서 벗어나 상반기 코스닥 최대어인 제일홀딩스 상장에 성공했다. 바이오 벤처투자에 강점을 가진 KB인베스트먼트를 통한 벤처펀드 투자도 KB증권 주요 전략 중 하나다.

은행 계열사가 없는 미래에셋대우와 한국투자증권은 새로운 플랫폼 연계로 대응하고 있다.

미래에셋대우는 네이버, 한국투자증권은 카카오뱅크와 협력한다. 미래에셋대우와 한국투자증권이 비대면 계좌개설에 공을 들이는 것도 같은 이유다.

미래에셋대우 관계자는 “결국 기업금융 시장 경쟁에서 은행과 경쟁하기 위해 증권사는 다양한 투자 수단을 활용할 수밖에 없다”며 “벤처투자부터 회사채 발행, 인터넷은행과 제휴한 초단기 금융 상품 등 차별화 서비스를 준비하고 있다”고 전했다. 벤처캐피털 등 비상장주식 투자도 미래에셋대우와 한국투자증권이 활용할 수 있는 무기다.

삼성증권은 삼성전자를 비롯한 비 금융계열사 및 협력사 접점을 적극 공략할 전망이다. 다른 증권사와 달리 산업에 강점을 갖고 다양한 기업금융 수요를 만들어낼 것으로 예상된다.

유근일기자 ryuryu@etnews.com