구글·애플 조세 회피를 막기 위한 ‘구글세’ 도입 논의가 본격화됐다. 핵심 규제방법은 대부분 제외됐다. 주요 조세 회피 방법인 ‘혼성불일치’와 ‘이자비용 공제’ 관련 대안이 의무가 아닌 권고 사안에 머물러 2020년 이후에나 다시 논의한다. 지식재산권 소득을 저세율국으로 이전하는 문제는 대안이 미약하다.

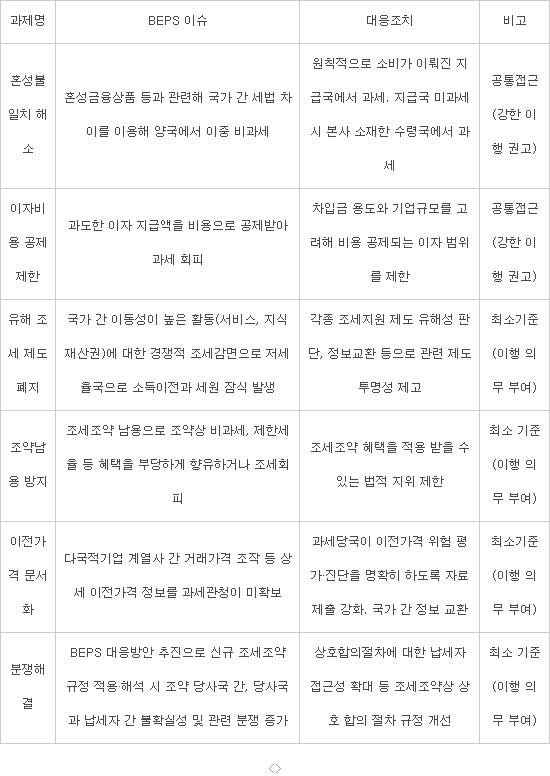

20일 기획재정부에 따르면 경제협력개발기구(OECD)와 주요 20개국(G20)이 마련한 BEPS(소득이전을 통한 세원잠식) 대응방안은 △의무인 ‘최소 기준’(minimum standard) △권고 사안인 ‘공통접근’(common approach) △선택 도입 가능한 ‘모범관행’(best practice)으로 구분했다.

다음 달 G20 정상회의에서 구글세 도입 근거인 BEPS 대응방안을 확정하면 G20, OECD 회원국 등은 이행 의무가 부여된 최소 기준부터 적용을 시작한다. 우리나라도 내년 세법개정안에 최소 기준을 반영해 2017년부터 시행할 방침이다.

문제는 BEPS 대응방안 핵심인 혼성불일치 해소, 이자비용 공제 제한은 권고 사안인 공통접근으로 분류됐다는 사실이다. 혼성불일치는 전환사채와 같은 혼성금융상품이 A국에서는 부채, B국에서는 자본으로 취급되는 등 국가 간 제도 차이를 이용해 양쪽에서 모두 비과세 받는 것이다. 이자비용 공제는 과도한 이자 지급액을 비용으로 인정받아 원천지국(소득 창출이 일어난 국가) 과세를 회피하는 행위다.

혼성불일치 해소 등이 권고에 머무른 것은 국가별 조세 주권과 관련한 민감한 사안이기 때문이라는 분석이다. G20과 OECD는 공통접근 과제를 의무가 부여되는 최소 기준으로 격상시키기 위한 논의를 2020년 이후에 다시 한다.

최소 기준에도 다국적 기업 조세 회피를 막기 위한 대안이 있지만 직접적 제재보다 관리감독 강화를 위한 내용이 대부분이라 실효성이 지적된다. 최소 기준은 △유해 조세 제도 폐지 △조약 남용 방지 △이전가격 문서화 △분쟁해결로 구성됐다.

‘유해 조세 제도 폐지’는 우리나라뿐 아니라 세계적으로 문제가 제기됐던 사안이다. 구글 등은 지식재산권 등 소득원천을 저세율국으로 이전해 본사가 위치한 미국에 낼 세금을 줄였다는 의혹을 받고 있다. 하지만 BEPS 대응방안은 국가 간 경쟁적 조세감면이 문제라고 판단, 조세지원 제도 유해성을 판단하고 정보 교환 등으로 제도 투명성을 제고하는 대안 제시에 그쳤다.

나머지 의무 과제인 ‘조약남용 방지’는 조세조약 혜택을 적용 받을 수 있는 법적 지위를 제한하는 게 골자다. ‘이전가격 문서화’는 다국적 기업 정보를 담은 국가별보고서 제출 강화와 정보 교환, ‘분쟁해결’은 조세조약상 상호합의절차 규정 개선을 주요 내용으로 한다.

우리나라는 이전가격 문서화를 위해 국제조세조정에 관한 법률 개정안을 지난달 국회에 제출하는 등 구글세 도입에 적극적이다. 혼성불일치 해소와 이자비용 공제 제한 등은 다른 나라와 마찬가지로 중기 과제로 미뤄놨다.

기재부 관계자는 “법 개정이 필요한 사안은 내년 세법개정을 거쳐 2017년 발효될 수 있도록 노력하고, 법 개정과 관련 없는 행정적 조치는 시기와 관계없이 지속 추진할 것”이라며 “혼성불일치 해소 등은 국가별 조세 주권과 관련된 이슈라 강요할 수단이 없으며 각국이 해결방안을 지속 논의 중”이라고 말했다.

BEPS 주요 과제와 대응조치(자료:기획재정부)

유선일기자 ysi@etnews.com