관련 통계자료 다운로드 주요 MSo 초고속인터넷 가입자

관련 통계자료 다운로드 주요 MSo 초고속인터넷 가입자 새해 미디어 시장은 ‘디지털’과 ‘신규 매체’라는 두가지 화두로 움직일 전망이다.

미디어 시장의 주체는 최근 3∼5년새 강자로 성장한 케이블TV사업자(SO·종합유선방송사)를 비롯해 방송채널사용사업자(PP), 위성방송인 스카이라이프 등이다. 여기에 지난해 등장한 지상파 디지털멀티미디어방송(DMB)과 위성 DMB가 가세했고 올해는 KT가 추진 중인 IPTV(IP미디어) 서비스 상용화 여부가 결판날 전망이다. 또한 미디어 시장의 맹주인 지상파 방송사들의 시장에도 경인 지역 새 지상파 사업자라는 새로운 변수가 돌출, 새해를 달굴 것으로 보인다.

새해 화두는 따라서 △통방 융합 격전에서 SO의 통신 시장 진격 △SO의 디지털방송으로 전환 성공 여부 △PP 시장의 새로운 성장기 △지상파 DMB와 위성 DMB간 경쟁 및 보완 △IPTV의 시장 진입 여부 △경인민방의 안착 △스카이라이프의 흑자 전환 등으로 정리해볼 수 있다.

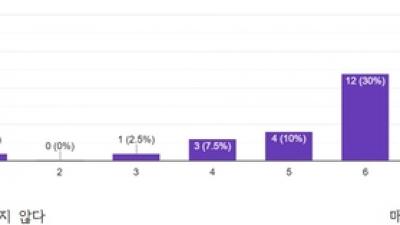

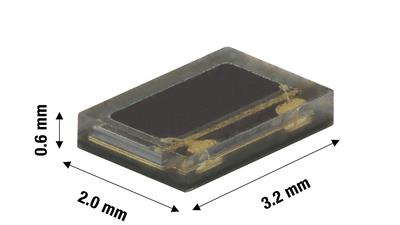

◇SO의 초고속 시장 ‘200만 시대’=새해엔 거대 복수종합유선방송사업자(MSO)를 중심으로, ‘MSO 초고속인터넷 가입자수 200만 가구’ 시대가 될 전망이다.

티브로드·씨앤앰커뮤니케이션·CJ케이블넷·HCN·드림씨티방송·큐릭스 등 주요 6개 MSO의 초고속인터넷 가입자수 합계는 지난해 158만 가구에서 새해엔 30% 증가한 205만 가구에 이를 전망이다. 이들은 KT, 하나로텔레콤 등 통신 사업자들과 달리 매년 20∼30%씩 성장중이다.

티브로드는 새해 가입자 목표를 올해말 67만 가구에서 27% 늘어난 85만 가구로 잡았다. 씨앤앰커뮤니케이션은 새해 50만 가구를 목표로, 전년 대비 25% 성장을 내다봤다. CJ케이블넷은 새해 무려 64% 성장을 예고했다.

지난해 14만 가입 가구를 확보, 시장 진입에 성공했으며 올해는 23만 가구를 확보해 초고속인터넷 사업을 새 수익원으로 정착시킨다는 전략이다. 현대백화점그룹의 HCN은 새해 13만4000 가구를, 큐릭스와 드림씨티방송도 각각 18만 가구와 14만3000 가구를 목표로 세웠다.

◇케이블TV 디지털 전환=주요 MSO인 티브로드, 씨앤앰, CJ케이블넷, 큐릭스 등이 각각 올해 디지털방송 가입자 10만 가입 가구를 목표로 내걸었고, HCN이 5만1000가구, 드림씨티방송이 4만 가구, 강남케이블TV가 2만5000가구를 전망했다.

따라서 이들이 모두 목표에 도달하고 온미디어계열 MSO·아름방송·제주케이블TV·서경방송 등 다른 사업자도 약진을 해야 50만 디지털 가입 가구를 겨우 넘어서는 형국이다.

지금까지 ‘장밋빛’으로 일관했던 정부와 학계의 전망을 상당히 밑도는 결과다. 더구나 현재로선 디지털 가입자 1가구 확보할 때마다 대략 10만원 정도의 적자를 감수해야 하는 상황이기도 하다. 따라서 새해는 SO의 디지털 전환은 ‘뜨거운 감자’로서 SO에게 ‘적극 추진하자니 실패시 부담이 너무 크고 안 가자니 미래 비전이 없어지는’ 난제가 될 전망이다.

◇PP 새로운 성장기 여나=그간 PP 시장은 온미디어와 CJ미디어로 대변되는 대기업군 MPP가 앞장서고, KBS스카이, MBC플러스, SBS미디어넷 등 지상파 방송사 계열 MPP가 버티는 형국이다. 또 PP들이 뛰어놀 플랫폼은 SO와 위성방송에 그쳤다.

그러나 지난해 지상파 DMB와 위성 DMB라는 두개의 새 플랫폼이 진입하며 미묘한 변화 조짐이 감지된다. 특히 KT가 추진 중인 IPTV는 올해 상용화 한다면 PP 시장의 새로운 조류를 형성시킬 힘이 있다.

새해 PP 시장은 또한 온미디어와 CJ미디어 간 격전이 예상된다. 온미디어는 이미 PP 시장 1위 아성을 구축한 상황인데 CJ미디어가 지난해 무서운 기세로 따라잡기에 나섰다. 새해엔 이같은 도전이 더욱 거세지면서 두 회사간 ‘도전과 응전’이 관전 포인트다.

SKT 등 통신 사업자가 PP 시장에 새 활력소가 될지도 주목된다. SKT는 지난해 IHQ를 통해 YTN미디어를 인수해 PP 시장에 첫발을 뗐다. KT도 PP 시장에 지속적인 관심을 보이고 있어, 이들 대자본의 진입 여부가 PP 시장 활력소로 작용할 전망이다.

여기에 지상파 계열 MPP들의 수익성 및 매출 확대도 PP 시장의 주요 관심사다.

◇지상파 DMB와 위성 DMB간 경쟁과 보완=지난해 12월을 기해 KBS·MBC·SBS·YTN DMB·유원미디어 등 5개 지상파 DMB 사업자가, 새해 3월엔 한국DMB가 본방송에 들어가며 지상파 DMB 시대가 개막됐다. 앞서 5월엔 위성 DMB 사업자인 티유미디어가 본방송을 시작했다. 새해엔 이들 신규 매체들의 안착 여부가 결판지어질 예정이다.

티유미디어는 지난해 37만 가입자를 확보한 가운데 올해 100만 이상의 신규 가입자 확보를 노리고 있다. 반면 지상파 DMB 사업자들은 아예 시장 자체를 지상파 DMB 흐름으로 가져올 생각이다. 즉, 모든 DMB 가입자는 지상파 DMB로 흐르도록 한다는 방침이다. 초기 두 매체가 경쟁 관계인 만큼 새해의 경쟁은 향후 우리나라 휴대 이동 방송 시장 판도를 결정지을 전망이다.

변수로는 지상파 DMB의 전국화 시점이다. 위성 DMB는 전국 방송인데 비해 지상파 DMB는 현재로선 수도권 방송만을 제공 중이다. 따라서 조속한 전국화 여부가 관건인 셈. 현재 방송위원회와 정보통신부 등에서 이에 대한 정책을 고심 중이다.

지상파 DMB 진영은 6월 월드컵 이전에 전국화를 해야 한다는 주장이 나오고 있지만 현실론은 만만치 않다. 정책적으로 풀어야할 문제와 이해관계 조율이 산적해 있기 때문이다.

또한 위성 DMB에서의 지상파 방송 재송신 문제도 변수다. 위성 DMB에선 지상파의 실시간 재송신이 되지 않기 때문에 콘텐츠 능력에서 다소 불리한 입장이다. 애초엔 2월이나 3월께 재송신이 가능하리란 긍정론도 있었지만 지역 MBC나 지역 민방의 반발이 녹록치 않다. 최악의 경우는 올해 재송신 불가 시나리오도 가능성은 다분하다.

◇경인민방의 안착=경인 지역 새 지상파 사업자 선정이 이달 내로 결정지어질 전망이며, 선정된 사업자는 올해내 새롭게 진용을 갖추고 지상파 방송을 시작한다. 경인민방의 경우 예전의 경인방송(iTV)와 다르게 권역이 기존 경기 남부에서 경기 북부까지 확대됐다. 여기에 서울 지역 역외 재송신의 길도 열릴 전망이어서 ‘제2의 SBS’ 등장으로 여겨지는 분위기다.

경기민방은 특히 그간 ‘외주 제작사와 지상파 방송사간 저작권 소유 관행’에 어떤 형태로든 영향을 미칠 전망이다. 최근 몇년새 급속하게 성장한 외주 제작사들이 지상파 방송사의 그늘에서 벗어나 독자적인 힘을 얻는 계기일 수 있기 때문이다.

현재 경인민방 사업권에 도전중인 5개 컨소시엄들은 대부분 외주 제작사에 저작권을 부여하는데 긍정적인 입장이다. 또 경인민방의 등장은 그간 KBS·MBC·SBS 등 지상파 3사의 방송 독과점에 새로운 경쟁 논리를 제공할 개연성도 있다.

◇스카이라이프의 흑자 전환=위성방송인 스카이라이프는 올해 10억원 흑자를 기록, 당기 흑자 전환한다는 기치를 내걸었다.

스카이라이프는 2002년 방송을 시작한 이후 4년 동안 무려 5000억원의 누적 적자를 기록 중이다. 위성방송이 갖는 초기 투자 비용과 마케팅 비용이 부담이었을 뿐 아니라, 초기엔 지상파 방송 재송신이 안되는 등 콘텐츠 경쟁력도 약화된채로 적자를 감내해왔다.

스카이라이프는 그러나 지난해말 460억원 증자에 성공하며 도약의 발판을 마련했다. 새해엔 가입자 확보보다는 기존 가입자를 바탕으로, 수익을 높인다는 전략이다. 이를 위한 조직 개편도 마무리된 상태다. 국내 방송 환경에서 위성방송이 갖는 위상에 미뤄볼때 스카이라이프의 흑자 전환은 그 의미가 각별하다.

그러나 스카이라이프가 흑자에 성공할지는 좀 더 지켜봐야 한다. 이미 경쟁 매체인 MSO들이 디지털방송 대열에 들어선 상황에서 시장 경쟁은 여전히 수월치 않을 전망이다.

성호철기자@전자신문, hcsung@