'돈'을 둘러싼 사건사고가 잇따르고 있다. 은행에서 발생하는 대형 금융사고부터 개인투자조합의 비위 일탈까지 다양하다.

우선 1금융권은 내부통제 시스템이 제대로 작동하는 지 의문이다. 최근 은행권에서 수백억원대 횡령 및 고객 계좌 무단 개설 등 사태가 터졌다. 경남은행에서는 500억원대 횡령이 발생했다. 제1금융권 직원 일탈과 비위는 잊을 만 하면 생겨난다.

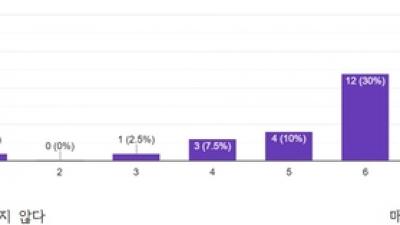

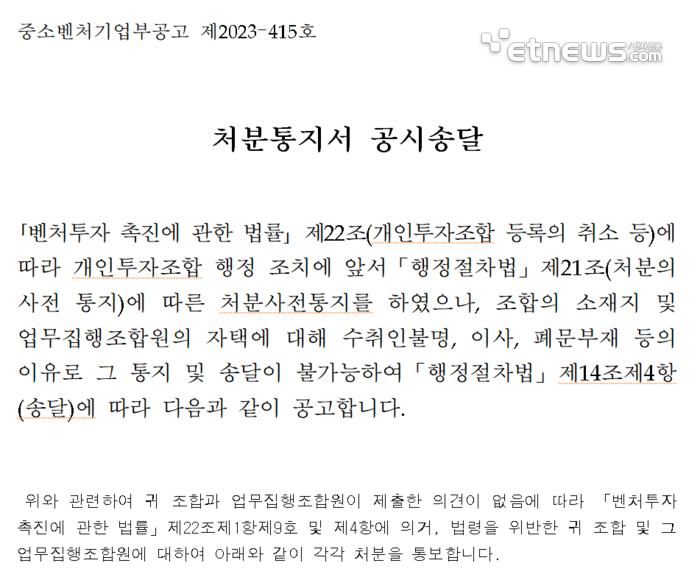

개인투자조합도 정부 당국의 관리사각 지대에 놓여 있다. 수십여개 개인투자조합이 법률 위반으로 제재를 받았다. 벤처투자시장이 위축되자 투자의무 위반은 물론 특수관계인 투자, 업무집행조합원(GP) 잠적 등이 적발됐다. 엔젤투자자 불안도 커지고 있다. 문제는 이 같은 적발건수는 빙산의 일각에 불과할 수 있다. 통계에 잡히지 않는 조합 상당수가 폐업 수순에 들어갔을 수 있다. 물론 자발적인 투자와 개인 선택으로 치부할 수 있다. 하지만 관련 당국에서 개인투자조합 상황을 파악하지 못하고 있어선 안 된다.

개인투자조합은 일반인이 스타트업이나 벤처·창업기업에 간접투자를 돕기 위해 도입한 제도다. 벤처펀드나 사모펀드처럼 업무집행조합원을 통해 투자하면서도, 투자액에 대해 소득공제와 양도세 비과세 혜택을 받을 수 있다. 이 때문에 벤처투자가 확대되면서 유망 투자 수단으로 주목받았다. 실제 지난해 중기부에 신규 등록된 개인투자조합 수만도 1000개에 육박할 정도다.

금융위원회, 금융감독원, 중소벤처기업부 등 관련 당국은 각각 예금자와 투자자 보호 조치에 만전을 기해야 한다. 문제가 발생하면 제재를 할 수 있는 법제도적 조치를 강구해야 한다. 이런 가운데 금융위원회가 금융회사 지배구조법 개정안을 통해 임원은 물론 최고경영자 책임을 묻는 입법을 추진키로 했다. 지켜볼 일이다. 은행 역시 시스템으로 내부 금융사고를 방지할 수 있는 투자를 아끼지 않아야 한다. 매년 조합 결성 수와 규모가 급증하는 개인투자조합에 대한 관리·감독 체계도 바로잡아야 한다.