벤처캐피탈이 운용하고 있는 벤처펀드는 일반적으로 운용기간(존속기간)이 8년이고, 4년의 투자기간과 4년의 관리 및 회수기간을 두고 있다. 출자자 전원 동의에 연장도 가능해 운용기간이 8년을 넘기기도 하지만, 일반적으로 투자를 4년 동안하고, 나머지 4년 동안 투자한 금액을 회수한다. 반면, 8년 내 회수하는 경우는 많지 않고, 더 짧은 기간 안에 회수하는 비율은 더 낮다.

회수란 벤처캐피탈 투자사업 영속성에 있어 가장 중요한 요소다. 회수 실적에 벤처캐피탈의 실력을 보여주고, 회수 방법에 따라 펀드 수익성에 크게 영향을 미친다. 회수가 잘 이루어지지 않으면 관리비용이 끊임없이 들어가는데, 때론 투자할 때보다 회수비용이 더 클 수도 있다.

가장 잘 알려진 회수시장은 코스닥 시장에 상장하는 IPO가 있다. IPO 방법은 일반상장을 포함해 기술특례상장 또는 SPAC 상장 등도 포함한다. 그 다음은 M&A다. 아직 M&A를 통한 회수는 많지 않고, 경영위기 극복, 구조조정 수단으로도 많이 사용하고 있는 게 현실이다. 그동안 회수시장에서 M&A 활성화에 많은 노력이 있었지만 큰 변화는 없어 보인다.

그외 환매라는 방법의 회수시장이 있다. 투자를 받은 회사로부터 또는 그 회사의 대주주로부터 지분매매방식으로 투자금을 회수하는 경우다. 높은 수익률을 기대하기 어려우며, 손실을 보는 경우도 있다. 또 다른 회수시장으로 Secondary Fund, LP 유동화펀드 등이 있다.

여러 회수시장 중 투자수익률이 높은 방법은 IPO다. 투자금액 대비 1000% 이상의 수익이 나는 경우가 종종 발생한다. 벤처캐피탈이 가장 선호하는 회수방법이고 투자한 기업을 IPO로 유도하기 위해 많은 노력을 한다. IPO를 다른 회수방법과 비교하는 것이 무의미할 정도다.

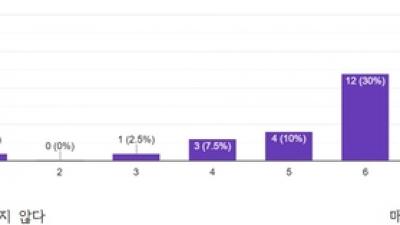

2022년 129개(SPAC 포함)가 신규상장을 했고, 구성은 일반기업 56개, 기술특례기업 28개, SPAC 45개사이다. 특히, 소부장전문기업 상장지원정책 덕분에 최대인 32개사가 소부장전문기업으로 상장했다. 그에 반해 기술특례상장기업 중 바이오기업은 10개사로 2020년 17개사 이후 2021년(9개사)과 비슷한 수준을 유지했다.

한동안 바이오기업은 벤처캐피탈 업계 큰 테마였다. 많은 바이오기업에 투자가 이루어졌으며, 코스닥을 통해 높은 수익률로 회수되어 벤처캐피탈의 수익성과 성장에 긍정적 영향을 미쳤다. 하지만, 최근 벤처캐피탈은 바이오기업에 투자를 보수적으로 하고 있다. 잘 하지 않는다는 뜻이다.

IPO시장의 상장분위기와 변화는 벤처캐피탈의 투자방향을 변화하게 만들고 있다. 바이오기업의 기술특례상장이 줄어드니 최근에는 소부장전문기업으로 투자분야를 바꾸고 있다. 상장의 흐름에 따라 벤처캐피탈 투자방향도 변하고 있는 셈이다. 이는 긍정과 부정을 떠나 당연한 이야기다. 지금의 바이오분야 투자 위축은 벤처캐피탈과 바이오기업도 양측 모두 당황스러운 현상이다.

벤처캐피탈 입장에선 IPO 수준의 제2 회수시장을 찾기도 사실상 어렵다. 그래서 벤처캐피탈은 코스닥시장과 많은 교류와 협력이 필요하다. 새로운 산업의 육성을 위한 투자와 정책제안과 그리고 회수와 관련하여 협력해야 한다. 굳이 누가 먼저 나설지 순서를 정한다면 벤처캐피탈의 적극성이 더 좋아 보인다.

향후 벤처캐피탈의 회수시장으로 정착시킬 M&A는 코스닥 시장 뿐만 아니라 코스피 시장에서도 교류와 협력이 필수다. 상장기업은 신규사업을 위해 중소벤처기업의 M&A, 조인트벤처(JV) 등이 필요하고 벤처캐피탈은 회수를 위해, 중소벤처기업은 시장확대 및 성장협력을 위해 상장기업과 함께 할 필요가 있다. 상징기업의 입장에서 보면 벤처캐피탈은 신규사업 등을 위한 절대적 협력 대상이다.

벤처캐피탈과 코스닥시장, 상장기업의 많은 협력은 IPO 기업 확대와 중소벤처 육성, 벤처캐피탈 회수시장 활성화를 유도할 것이다. 나아가 M&A의 활성화로 상장기업과 중소벤처와의 시너지까지 기대해 볼 수 있다.

민경철 삼호그린인베스트먼 투자본부 상무 kcmin@sgivc.com