전국경제인연합회가 국내 기업 대출에 '부실 경고등'이 켜졌다고 경고했다. 채무불이행 사태가 촉발될 위험이 있기 때문에 유사시 기업 유동성을 확충할 수 있는 근본적인 대책 마련이 필요하다고 주문했다.

전경련은 31일 이같은 내용이 담긴 '기업대출 부실징후 및 대응방안' 보고서를 발표했다.

전경련은 기업 대출의 부실 징후로 코로나 이후 급증한 대출, 기업 상환능력 악화, 높은 변동금리 비중, 부동산 등 취약 업종 대출 쏠림현상, 비은행 기관을 통한 대출 증가 등 다섯 가지 요인을 지적했다.

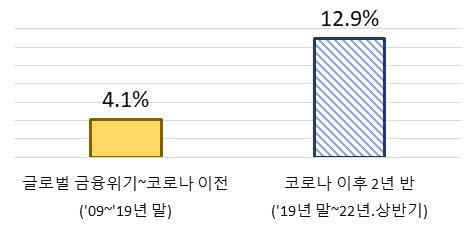

코로나 이전 10년간(2009~2019년) 기업 대출은 연평균 4.1% 증가했지만, 코로나 이후 현재까지 2년 반 동안 연평균 증가율은 12.9%에 달했다. 기업 대출금액은 2019년 말 976조원에서 현재 1321조원으로 35% 증가했다.

대출금이 늘어난 상황에서 상환 능력은 취약해진 것으로 나타났다. 부채 상환능력을 평가하는 지표인 소득 대비 원리금 상환 비율(DSR)은 2019년 37.7%에서 2022년 39.7%로 높아졌다. DSR이 높을수록 상환 능력이 취약함을 의미한다.

기업 대출은 금리가 오르면 원리금 상환 부담이 늘어나는 변동금리 대출이 대부분인 것으로 나타났다. 지난달 대출 잔액 기준으로 기업의 72.7%가 변동금리 대출을 받은 것으로 조사됐다.

대출금리가 높은 비은행 기관 대출 증가율은 예금은행보다 두 배 이상 높은 것으로 조사됐다. 2019년 말 이후 현재까지 연평균 기준 예금은행 대출은 10.9% 늘어났지만, 비은행 기관은 27.5% 증가했다. 그 결과 비은행기관을 통한 기업대출 비중은 2009년 글로벌 금융위기 이후 가장 높은 수준인 29.7%를 기록했다.

전경련은 기업 대출 부실화를 막기 위해 기준금리 인상 속도 조절, 법인세제 개선을 통한 세 부담 경감 등이 필요하다고 지적했다.

추광호 전경련 경제본부장은 “과거 글로벌 금융위기 당시에도 시중에 유동성이 풍부해졌다가 금리가 인상되면서 기업들이 자금난, 신용경색 등을 겪었다”면서 “금리인상 속도 조절, 세부담 경감뿐만 아니라 유사시 기업 유동성 지원을 위한 컨틴전시 플랜도 사전에 강구할 필요가 있다”고 말했다.

함봉균기자 hbkone@etnews.com