예금보험공사가 보유한 우리금융지주 잔여 지분 중 최대 10%에 대한 경쟁입찰이 내달 시작된다. 공적자금관리위원회가 내년까지 우리금융지주 '완전 민영화'를 달성하겠다는 목표를 밝혔다. 최근 우리금융지주 주가와 실적이 모두 긍정적이어서 23년 만에 완전 민영화가 성사될지 관심이 집중된다.

공적자금관리위원회(민간위원장 송의영·금융위원장, 공자위)는 기존 과점주주 등과 협의를 거쳐 우리금융지주 잔여지분 매각을 9일 공고했다고 밝혔다. 내달 8일까지 투자의향서(LOI)를 접수한 후 실사에 착수한다.

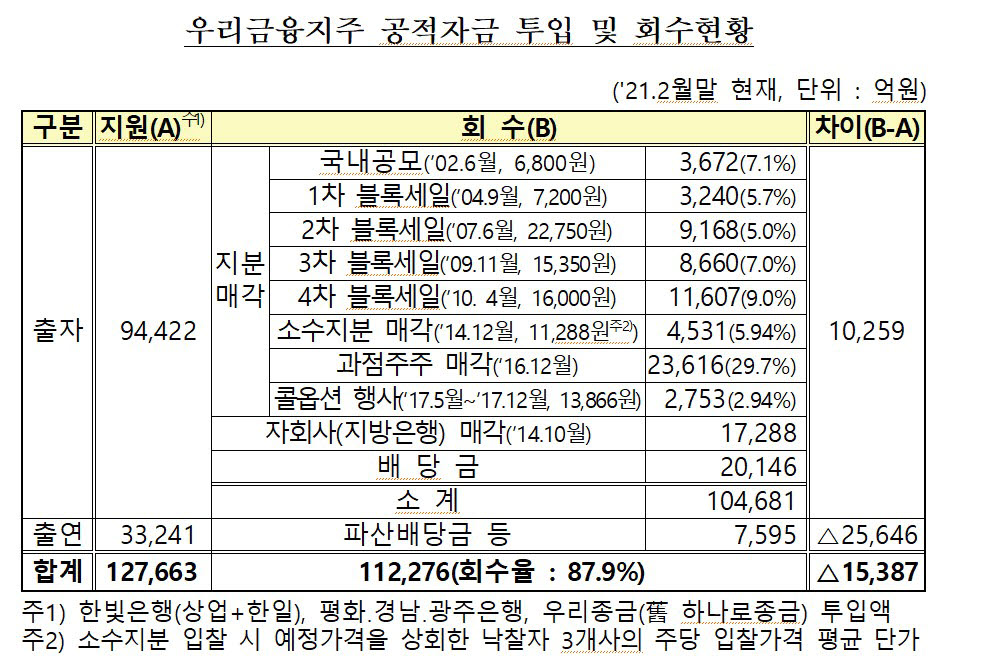

현재 예금보험공사는 우리금융지주 잔여지분 15.25%를 보유했다. 지난 4월 잔여지분 17.25% 중 2%에 해당하는 1445만주(1493억원)를 주당 1만355원에 블록세일 방식으로 매각했다.

공자위는 지난 2분기 우리금융지주 매각대금 1493억원과 2020년 지주 배당금 449억원을 회수했다. 당초 지난해에도 매각을 추진할 계획이었지만 코로나19 영향으로 우리금융지주 주가가 급락하는 등 시장 환경이 악화돼 매각을 추진하지 않았다. 다만 우리금융지주 배당성향이 경쟁사 평균인 25.9%보다 높은 27%로 형성돼 지난해 배당금 872억원을 수령했다.

이번 공개입찰 대상 매각 물량은 10%다. 최소 1%, 최대 10%에 대해 입찰할 수 있다. 금융지주회사법상 비금융주력자는 기 보유분을 포함해 4%를 초과할 경우 금융위원회 승인을 받아야 한다. 10% 초과 보유는 불가하다. 비금융주력자가 아닐 경우 기 보유군 포함 10%를 초과할 경우 금융위 승인을 받아야 한다.

공자위는 블록딜 방식이 아닌 희망수량 공개경쟁입찰을 택했다. 입찰가격과 비가격 요소를 함께 고려해 우선협상대상자를 선정할 계획이다. 비가격 요소에 대한 기준은 추후 공자위가 결정하기로 했다.

그동안 우리금융지주 잔여지분 공개입찰매각은 유효경쟁이 성립되지 않아 수차례 블록딜로 전환됐다. 지난 2011년의 경우 지분 일괄매각 조건으로 입찰제안서를 접수했지만 1개사만 응찰해 유효경쟁이 성립되지 않아 무산됐다. 이후에도 일괄매각, 부분매각 등의 조건으로 경쟁입찰을 시도했지만 번번이 유효경쟁 조건을 충족하지 못해 블록딜로 방식으로 공적자금을 회수했다.

지난 2001년 국내 1호 금융지주로 출범한 우리금융지주는 정부의 공적자금 회수를 위한 민영화 전략으로 2013년부터 계열사를 순차 매각해왔다. 우리아비바생명(현 DGB생명), 우리투자증권(현 NH투자증권), 경남은행, 광주은행 등을 분리 매각했다.

특히 2014년 매각한 우리투자증권은 비은행 계열사가 경쟁 금융지주 대비 부족한 우리금융의 아픈 손가락이다. 지난해와 증권사 실적이 고공행진해 타 금융지주 당기순이익 성장을 이끌었지만 우리금융지주만 지난해 순익이 감소했다.

금융위는 “매각주관사가 시장 수요를 조사한 결과 유효경쟁 성립 가능성이 있다고 확인돼 희망수량 경쟁입찰을 실시하게 됐다”고 설명했다. 경쟁입찰이 블록딜 대비 장기투자자 유치가 가능하고 대량 매각에도 주가 하락 우려가 적다는 점도 고려했다.

정부는 이번 경쟁입찰로 예보 지분율이 10% 미만으로 낮아지고 민간주주가 최대주주로 바뀌면 사실상 우리금융지주의 완전민영화를 달성할 것으로 봤다. 현재 예보가 추천·선임하는 우리금융지주와 우리은행 비상임이사도 더 이상 선임하지 않게 된다.

업계는 우리금융지주를 둘러싼 환경이 완전 민영화에 유리하다고 보고 있다. 최근 우리금융지주 주가는 1만1000원대 안팎을 형성했다. 적정 매도가격 1만2000원에는 미치지 못했지만 높은 배당성향으로 일정 수준 만회할 가능성이 있다.

지난 상반기 순이익은 1조4197억원으로 전년 동기 대비 115% 증가해 지주사 전환 후 최대 실적을 시현했다. 은행 순이자마진(NIM)은 1분기 1.35%에서 2분기 1.37%로 개선됐다.

배옥진기자 withok@etnews.com