관련 통계자료 다운로드 시스템반도체 R&D 착수 · 출시 규모

관련 통계자료 다운로드 시스템반도체 R&D 착수 · 출시 규모 지난해 팹리스 등 국내 시스템반도체 산·학·연의 제품 개발, 출시 건수가 전년 대비 줄어든 것으로 나타났다. 복합적인 이유가 있겠지만 업계는 전반적인 실적 악화, 학계와 연구계는 정부 과제 축소에 따른 결과라는 데 무게 중심을 두고 있다. 통상 반도체 시제품을 하나 생산하려면 수천~수억원대 비용이 들어간다. 자금 상황이 악화되면 제품 개발 건수를 줄일 수밖에 없다. 이 같은 상황이 지속되면 악순환이 우려된다.

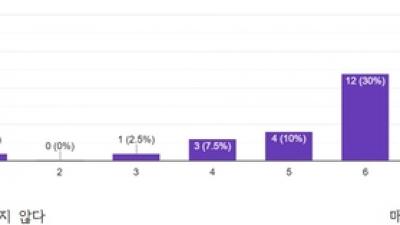

한국반도체산업협회가 지난 3월 한 달간 국내 시스템반도체 산업에 종사하는 팹리스·디자인하우스, 연구기관, 대학 등 97곳을 대상으로 설문조사를 실시한 결과, 지난해 칩 개발 착수 건수는 2.77건, 제품 출시 건수는 1.55건으로 조사됐다. 전년 대비 각각 13.7%, 28.5% 줄어든 수치다. 2015년 칩 개발 건수는 3.21건, 제품 출시 건수는 2.17건이었다.

시제품 생산비용이 필요 없는 시스템반도체 설계자산(IP) 개발, 출시 건수는 늘었다. 조사대상 평균 지난해 IP 개발 착수 건수는 2.25건, 제품 출시 건수는 1.22건으로 전년 대비 각각 17.1%, 7% 확대됐다.

안기현 한국반도체산업협회 상무는 “실적 악화, 정부 과제 지원 축소로 칩 레벨 연구개발(R&D)과 제품 출시 건수가 지속 줄어든 반면에 시제품 생산이 필요 없는 IP 개발 활동은 늘어났다”면서 “정책적으로 팹리스를 지원하려면 시제품 생산 비용을 효과적으로 낮출 수 있는 인프라, 생태계 경쟁력 확보에 초점이 맞춰져야 할 것”이라고 말했다.

팹리스 등 시스템반도체 산업에 종사하는 업체가 스스로 고객사 다변화에 힘써야 한다는 지적도 나왔다. 조사에 응한 대상 가운데 40.7%는 해외 매출이 전무한 것으로 나타났기 때문이다.

매출액 절반 이상이 해외에서 나오는 곳은 전체의 22.2%였다. 해외 매출 발생 지역은 중국·홍콩이 76.3%로 가장 높았다. 대만(10.5%), 일본(7.9%), 유럽(2.6%), 북미(2.6%) 순이었다. 진출을 희망하는 지역도 중국·홍콩이 47.6%로 가장 높았고 북미(14.6%)와 일본(11%)이 그 뒤를 이었다.

현재 개발하고 있거나 향후 1년 간 개발 예정인 제품 응용처로는 사물인터넷(IoT)·웨어러블(26.7%)과 스마트폰 등 모바일(23.3%) 분야라는 응답이 1위와 2위를 차지했다. 자동차 분야 비중은 16.7%로 전년 대비 6.7%포인트 증가해 3위를 기록했다. 기타(14.4%), 산업·의료(7.8%), 디스플레이(6.7%), 디지털TV·셋톱박스(3.3%), 항공·드론(1.1%) 분야가 그 뒤를 이었다.

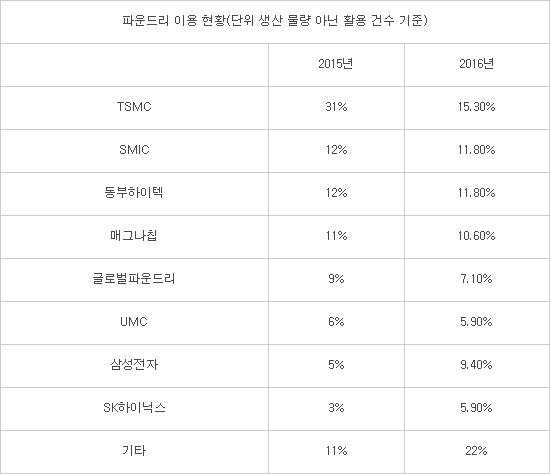

지난해 국내 업계 파운드리 이용 비중은 국내 37.6%, 해외 업체 62.4%로 나타났다. TSMC를 이용한 회사는 15.3%로 가장 많았지만 비중은 전년 31%에서 15.7%포인트나 감소했다. 삼성전자 파운드리(5%→9.4%)와 SK하이닉스 파운드리(3%→5.9%) 등 국내 파운드리 활용 비중이 증가했다. 또 타워재즈, 뱅가드 등 기타 파운드리를 쓰는 회사가 많아지면서 TSMC 비중이 줄어든 것으로 분석됐다.

국내 파운드리 활용 비중은 계속 늘어날 것으로 보인다. 올해 국내 업계 약 30.3%는 국내 파운드리 MPW(Multi Project Wafer) 서비스를 활용해 시제품을 제작할 예정이다. 이는 전년 대비 5.2%포인트 증가한 수치다. MPW는 웨이퍼 한 장에 여러 R&D용 칩 시제품을 올려 제작하는 서비스다. 이렇게 만든 시제품이 고객사 품질 테스트를 통과하면 해당 공장에서 곧바로 양산에 들어간다.

한주엽 반도체 전문기자 powerusr@etnews.com