‘모험자본’은 기업의 성장을 위해 위험을 감수하는 씨앗 자금이다. 기술력만 갖고 세계 시장에 명함을 내야 하는 많은 벤처·창업가에게 필요하다.

하지만 국내 자본시장의 벤처 투자는 입구와 퇴로가 동시에 막혀 있다. 금융기관의 벤처투자를 위한 세제 정책이 불리하고 인수합병(M&A)을 통한 회수율도 낮다. 벤처기업 육성을 위한 특별법과 창업지원법 등 각종 지원 법 체계의 관할 부처도 다르다.

벤처기업의 투자를 촉진해야 할 코넥스 시장도 규제의 턱이 높다는 평가다. 개인 투자자의 기본 예탁금이 3억원으로 높은 데다 기술력만 가진 기업의 자금 조달이 쉽지 않다. 한 코넥스 상장사 CEO는 “담보 없이 신기술을 갖고 있을 때 자본조달을 할 수 있는 방안이 사실상 없다”며 “신기술이 미래가치를 갖고 있을 때 이를 평가하고 투자를 구할 수 있는 방법이 절실하다”고 말했다.

자본시장연구원이 내놓은 ‘2014년 자본시장 정책 평가’ 자료에 따르면 올해 정부의 자본시장 3대 정책은 △자본시장 생태계 조성을 통한 모험자본 육성 △자본시장의 사회적 역할 강화 △금융투자업의 금융국제화 지원체계 정립 등이다. 연구원은 지난해에 이어 올해 모험자본 육성을 위한 다양한 정책적 후속 조치가 필요하다고 제언한다.

지난해 모험자본 생태계 조성을 위한 회수시장 활성화와 M&A 활성화 방안(3월), 기업상장 활성화 대책(4월)이 발표됐다. 기본 방향이 설정된 만큼 후속조치를 꾸준히 추진하면서 시장 활성화와 연계되는지를 모니터링해야 한다는 것이다.

정규화된 장외 회수 시장 등 다양한 회수 시장이 필요하다는 점은 절실하다. 연구원에 따르면 미국은 정규 장내 주식시장뿐만 아니라 OTCBB, 오티시 마켓(OTC Markets), 셰어스 포스트(Shares Post), 세컨드마켓(SecondMarket), 포털(Portal) 등 다양한 장외시장이 상존하고 있다. 또 공·사모펀드 규제 개혁도 필요하다.

자본시장의 과세체계 개편도 필요하다고 지적한다. 장기적으로 양도소득세 도입을 검토할 수 있지만 거래세의 축소·폐지 또는 자본 손실의 상계가 요구된다는 것이다. 논의되고 있는 파생상품에 대한 양도소득세율이 20%에 달해 연계 현물시장의 거래 위축이 예상된다는 점도 꼬집고 있다.

기관투자자 역할도 중요하다. 연기금과 펀드 운용자산의 증가로 자본시장의 기관투자자화 현상은 심화될 전망이다. 이에 기업지배구조에 관한 기관투자자 역할을 강화해야 할 필요성이 커지고 있다고 연구원은 평가했다. 주주 관여를 포함하는 스튜어드십 코드를 통해 기관투자자의 충실 의무를 구체화하고 확장해야 한다는 데 이견이 없다.

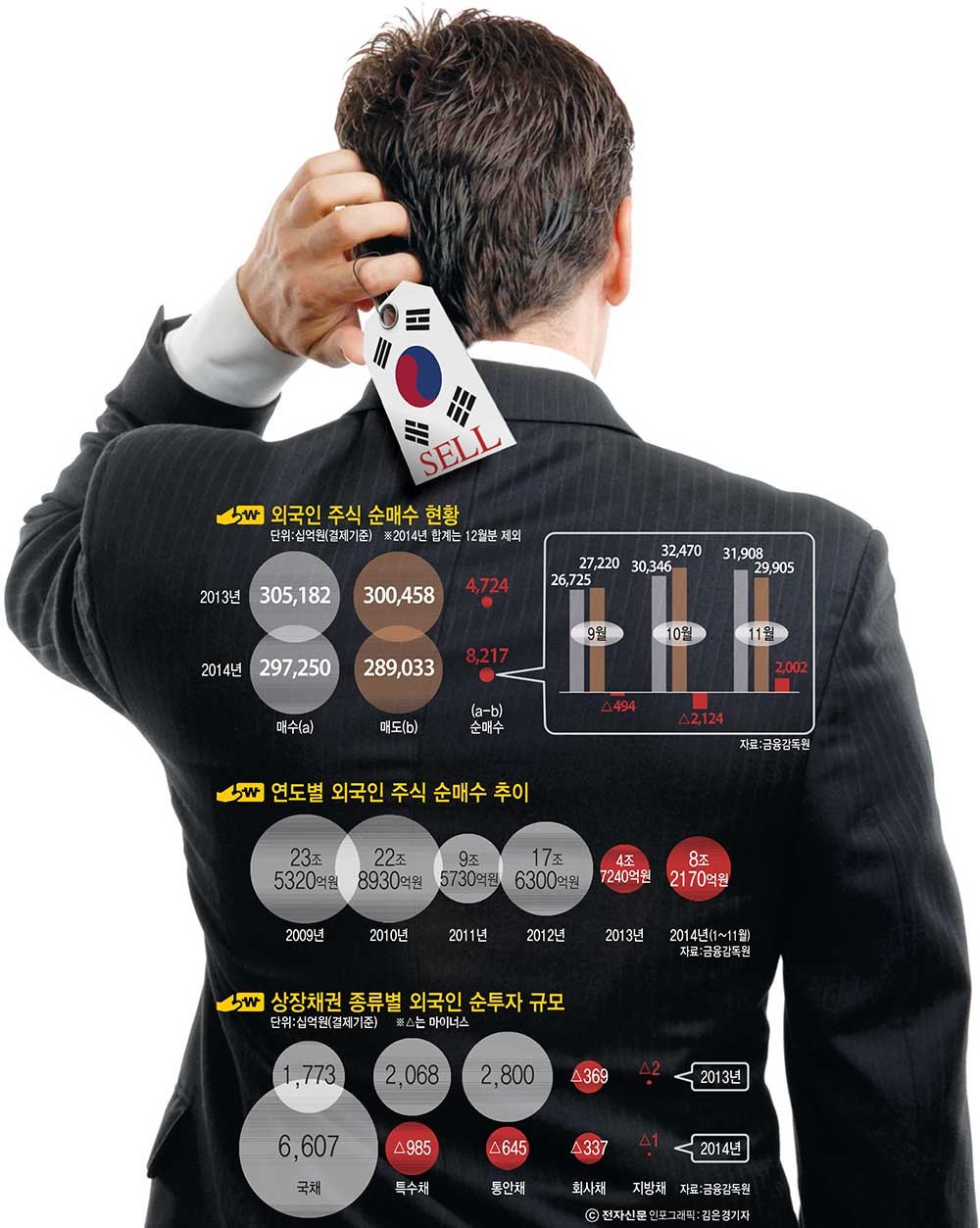

금융투자업의 금융국제화 역량이 낮다는 점도 문제다. 외환 관련 업무의 트랙레코드 부재로 국내 증권사의 해당 업무 수임이 어려워 외화증권 인수주간 업무와 국경 간 인수합병(M&A) 자문 등 IB 금융국제화에 장애가 있다는 점은 문제로 꼽힌다.

자본시장연구원은 “국내 자본시장은 선진시장으로 도약하지 못하고 삼중고에 직면했다”며 “구조적으로 성숙경제로의 진입과 인구 고령화 등 거시환경 변화 속 업권 내 과당경쟁으로 역동성이 저하된 상황”이라고 평가했다.

유효정기자 hjyou@etnews.com