유료방송 M&A 태풍의 눈, 씨앤앰

관련 통계자료 다운로드 씨앤앰 지배구조 및 사모펀드 지분투자 구조

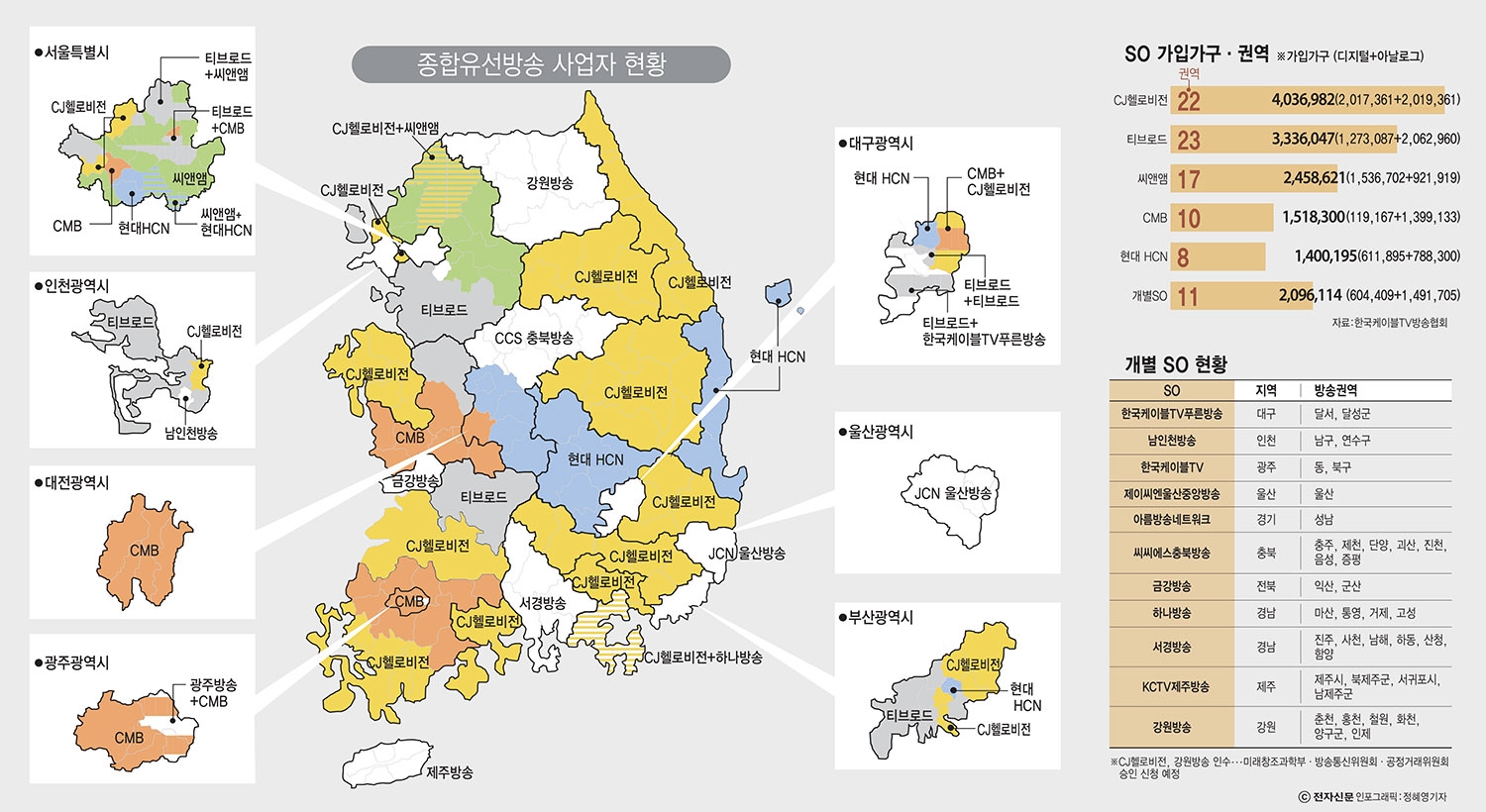

관련 통계자료 다운로드 씨앤앰 지배구조 및 사모펀드 지분투자 구조 정부가 지난 5일 종합유선방송사업자(SO)의 가입가구 수 제한을 `SO 가입가구의 3분의 1`에서 `전체 유료방송 가입가구의 3분의 1`로 완화하고, 전체 방송권역(77개) 3분의 1(25개) 초과 금지조항을 폐지하는 내용의 방송법 시행령 개정안을 공포·시행했다.

이에 따라 특정 SO가 가입가구를 기존 495여만가구에서 850여만 가구로 늘릴 수 있게 됐다.

SO간 M&A를 통한 합종연횡은 SO 시장 구도뿐만 아니라 IPTV, 위성방송 등 유료방송 시장 전체 판도에 일대 변화를 초래할 `태풍의 눈`이다.

최대 관심은 누가 씨앤앰을 M&A하느냐다.

SO의 씨앤앰 인수는 가입자 확대에 따른 규모의 경제로 매출과 이익 증대라는 단순한 결과로 귀결되지 않는다.

인접 방송 권역간 설비 공동 사용으로 인한 투자비 절감, 통합 마케팅 등 가입자 관리 효율성 증대, 지역적 한계를 극복해 전국 사업자로서의 도약도 가능하다.

이 뿐만 아니라 씨앤앰의 방대한 가입자와 네트워크를 바탕으로 기존 사업과의 시너지를 창출하려는 이른바 `이종(異種)` 기업도 후보로 거론된다.

씨앤앰은 매력적인 M&A 대상임이 분명하다.

우선, 서울을 비롯 수도권 핵심 지역에 방송 권역을 보유하고 있다. 가입자 기준으로 MSO 3위다. 가입자의 디지털 케이블TV 방송 전환율은 5대 MSO 중 최고다. 또 방송권역내 홈쇼핑 송출 수수료 수익 안정성도 뛰어나다.

씨앤앰 인수 후보로는 CJ헬로비전과 티브로드가 손꼽힌다.

양사 모두 합리적 가치 산정을 전제로 내걸었지만, 씨앤앰 인수 의지 자체를 숨기지 않고 있다.

CJ헬로비전과 티브로드는 씨앤앰 인수로 가입자 증가뿐만 아니라 상대적으로 취약한 서울 지역에서 방송권역을 일거에 확보할 수 있는 절호의 기회로 판단하고 있다.

CJ헬로비전은 서울에서 권역 확대를 도모할 수 있고, 티브로드는 기존 경기도에 이어 서울 권역을 추가해 수도권을 장악할 수 있다.

씨앤앰 인수가 명실상부한 SO 1위로 발돋움하는 교두보로서 SO 시장에서 독보적 존재로 자리매김하고, 유료방송 시장에서 거대 사업자로 입지를 다질 수 있다고 예상하는 이유다.

CJ헬로비전과 티브로드는 씨앤앰 인수 여부가 유료방송 시장에서 헤게모니를 차지할 수 있는 사실상 마지막 기회라고 판단, 향후 배수진을 펼칠 것으로 예상된다. 양사의 라이벌 의식 등을 감안하면 양보할 수 없는 일전을 마다하지 않을 것으로 전망된다.

일각에서 거론되는 CJ헬로비전과 티브로드의 씨앤앰 공동 인수 가능성은 사실상 `제로(O)`에 가깝다고 해도 과언이 아니다.

현대백화점 계열 현대HCN도 씨앤앰 인수전의 복병으로 등장할 가능성도 배제할 수 없다는 게 중론이다. 풍부한 자금력을 바탕으로 기존 홈쇼핑과의 시너지 창출을 목표로 씨앤앰 인수를 타진할 수 있을 것이라는 추론이다.

SO 이외에도 씨앤앰 인수 후보로 거론되는 곳은 롯데그룹, SK그룹 등이다.

SK그룹이 지난 2007년 하나로텔레콤(현 SK브로드밴드)을 인수할 당시 씨앤앰과 하나로텔레콤을 저울질한 사실은 공공연한 사실이다.

SK그룹의 방송 시장에 대한 관심으로 해석할 수 있다.

SK그룹이 씨앤앰에 대해 재차 관심을 표시할 것이라는 분석이다.

KT가 KT스카이라이프를 인수, IPTV와 위성방송을 접목해 유료방송 시장에서 맹위를 떨치고 있다는 사실은 SK그룹에 자극제로 충분하다.

SK브로드밴드가 IPTV 시장에서 KT에 앞서지 못하고 있는 만큼 씨앤앰을 인수, IPTV와 케이블TV를 결합해 KT를 견제하는 동시에 유료방송 시장에서 입지 확대를 도모할 수 있다는 전망이다.

이 뿐만 아니라 일각의 우려에도 불구하고 지난 2011년 하이닉스반도체를 인수, 성공작을 만든만큼 씨앤앰 인수도 전향적 검토 대상이 아니겠냐는 해석이다.

최근 수년간 M&A 시장 큰 손으로 등장한 롯데그룹도 씨앤앰 인수 잠재후보다.

롯데그룹이 기존 홈쇼핑 사업 강화와 엔터테인먼트 사업 확대 등 다각적 차원에서 씨앤앰 인수를 검토할 것이라는 분석도 제기되고 있다.

롯데그룹이 씨앤앰을 인수하면 막대한 부담의 홈쇼핑 송출 수수료를 절감할 수 있다.

또 T커머스 등 신규 사업 추진은 물론 영화를 중심으로 한 콘텐츠 사업 확대도 타진할 수 있을 것으로 예상된다.

이처럼 씨앤앰 인수는 유료방송 시장은 물론 방송을 기반으로 하는 미디어 생태계 지각변동에 적잖은 영향을 끼칠 것으로 예상된다.

지난 1995년 케이블TV 서비스 개시 이후 지속된 M&A 역사에서 역대 최대 규모의 M&A일뿐 아니라 M&A 역사의 한 페이지를 장식할 빅이슈이라 해도 과언이 아니다.

관건은 씨앤앰의 가치평가다.

씨앤앰 대주주인 국민유선방송투자는 지난 2008년 씨앤앰 인수 금액보다 높은 매각금액을 요구할 것이라는 게 정설로 알려져 있다.

일각에선 가입자당 120만원에서 150만원을 제시할 것이라는 추측이 나온다.

민영상 하이투자증권 연구원은 “씨앤앰 대주주가 현재 시장가격보다 높은 가격에 매각해야 한다는 점을 감안하면, 순조로운 매각성사 가능성이 제한적일 수 있다”라고 전제했지만 “씨앤앰은 높은 인수 예상 가격에 불구하고 상당히 매력적 M&A 대상이 될 수밖에 없다”고 분석했다.

김원배기자 adolfkim@etnews.com