끝나지 않은 카드 로열티 분쟁

2011년 7월 7일. 토종 카드 프로세싱 기업 비씨카드는 글로벌 브랜드 카드사 `비자카드`를 대상으로 공정거래위원회에 불공정 거래 혐의로 신고했다. 내용은 `비자카드가 운영 규정을 통해 국제 비자카드 거래의 승인 및 매입업무에 대해 자신의 글로벌 지불결제 네트워크인 비자넷(VisaNet)을 이용하도록 일방적으로 설정한 후 회원사에 강제했다는 것`이다. 비씨카드는 은련과 제휴를 통해 비자 프로세스를 거치지 않는 국제카드를 발급했다. 이를 두고 비자카드는 자사 결제망을 거치지 않았기 때문에 위반이라고 주장했고 비씨카드는 왜 국내에서 사용한 부분까지 우리가 수수료를 물어야 하냐며 대립했다.

![[이슈분석]카드 로열티의 함정...뒷짐 진 한국](https://img.etnews.com/cms/uploadfiles/afieldfile/2013/12/25/513647_20131225133414_432_T0001_550.png)

![[이슈분석]카드 로열티의 함정...뒷짐 진 한국](https://img.etnews.com/cms/uploadfiles/afieldfile/2013/12/25/513647_20131225133414_432_T0002_550.png)

국내 카드사도 별도 TF를 꾸리고 비자카드가 독과점 횡포를 부린다며, 집단 행동에 들어갔다. 당시 수수료 문제는 국정감사에 단골처럼 `이슈`가 됐다. 비자 전용망을 쓰지도 않는데, 연 1000억원대의 수수료를 주는 것에 대해 `국부 유출`이라는 비판까지 제기됐다. 금융당국은 물론이고 공정거래위원회도 비자카드에 불편한 심기를 내비치는 듯 했다.

2년여가 흐른 지금 상황은 나아졌을까? 크리스마스를 앞두고 비씨카드 통장에서는 또 5만달러의 페널티 금액이 빠져 나갔고, 올해 12월까지 총 160만달러 돈이 비자카드로 이체됐다. 이 기간 동안 그 누구도 국제 브랜드카드의 수수료 횡포에 대해 대책을 마련한 곳은 없었다.

금융위원회도, 처분을 내려야 할 공정거래위원회도 침묵이다. 국제 통상 마찰로 번질 수 있는 민감한 사안이기 때문이다. 비자, 마스터 카드 등 국제 카드사의 수수료(로열티) 분쟁이 끝날 조짐이 보이지 않는다. 매년 1000억원 이상의 눈먼 돈이 외국계 카드사 주머니로 들어가지만, 정부조차 비자 등의 눈치를 보며 침묵하고 있다. 그 사이 국내 전업카드사가 비자 등에 납부하는 수수료만 지난해 1300억원을 넘어섰다.

◇신용카드 6376만장의 불편한 진실

우리가 사용 중인 카드 앞면을 보면 비자나 마스터카드 로고가 찍혀 있는 상품이 상당수다. 이를 국제겸용카드라고 하는데, 국내 카드사가 비자, 마스터 등과 제휴해 해외에서도 사용할 수 있게 만든 카드를 일컫는다.

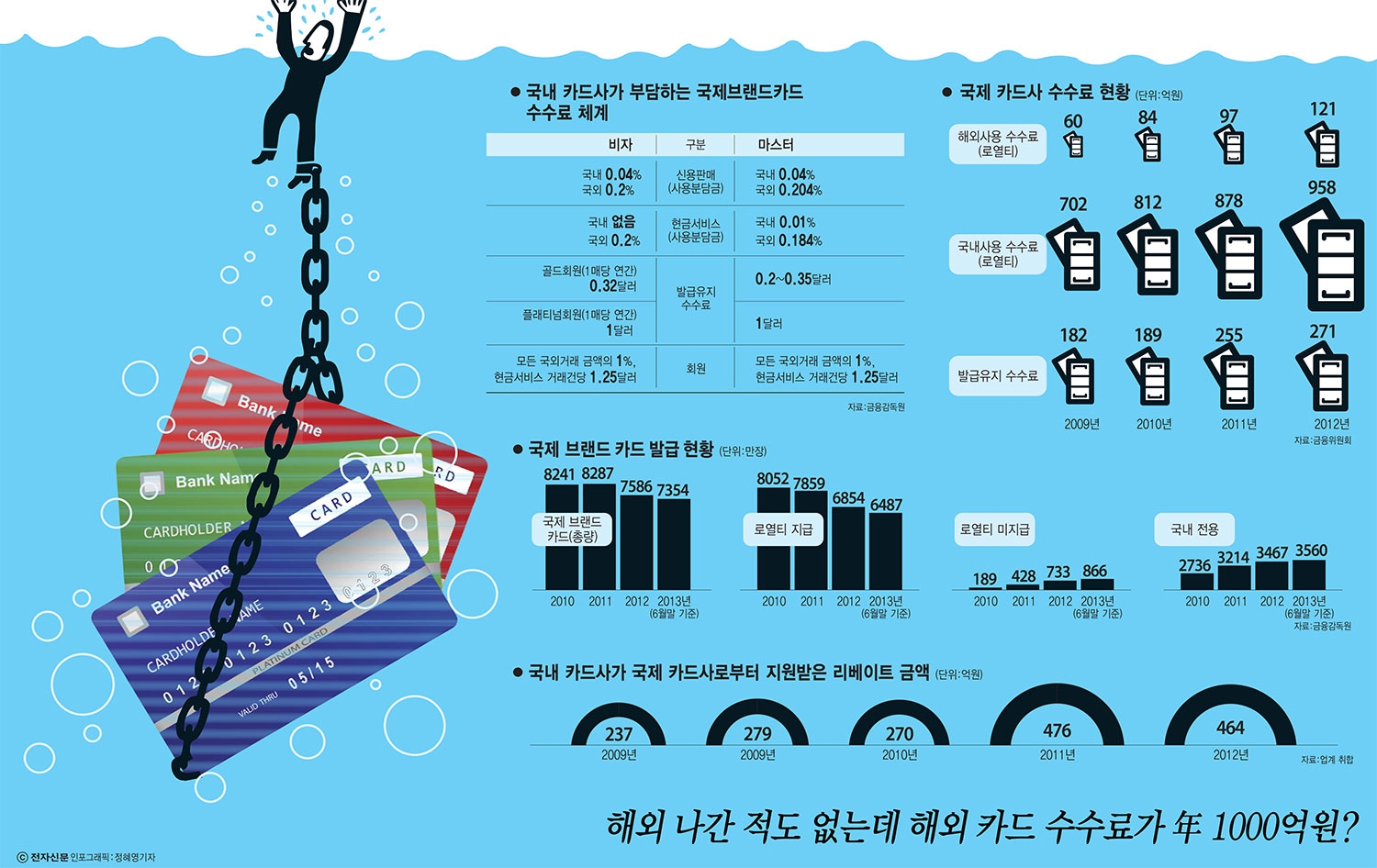

그런데 이 안에는 불편한 진실이 담겨 있다. 국제겸용 카드를 해외에서 사용하지 않아도 0.04%의 수수료가 로열티 명목으로 빠져나간다는 점이다.

비자카드는 국내 카드사에 사용 분담금 명목으로 해외 사용 수수료와 국내 사용 수수료를 받는다. 문제는 바로 국내 사용 수수료다. 해외에서 카드를 사용할 때 비자 전용망을 사용하기 때문에 일종의 수수료를 내는 게 맞다. 하지만 국내에서 겸용 카드로 결제하면, 비자 등 해외 카드 망을 타지 않는다. 그런데도 국제 카드사는 결제건당 0.04%의 수수료를 부과한다.

얼마 안되는 금액처럼 보이지만 지난해 국내 사용 수수료만 958억원에 달했다. 비자카드 등은 사용 분담금 외에도 발급유지 수수료 등을 별도로 받는다. 금융위원회에 따르면 지난해에만 3000억원의 수수료를 국제 카드사가 챙긴 것으로 확인됐다. 지난해 우리나라에서 사용된 국제브랜드 카드는 7350만장. 이 중 6376만장이 해외 사용 실적이 없다. 국내에서만 사용됐는데, 0.04%의 수수료는 고스란히 빠져나간 셈이다. 86.7%에 달한다.

◇또 하나의 쟁점, 비자와 국내 카드사의 `밀월`

이처럼 왜곡된 수수료 체계를 통해 국제 카드사는 막대한 수수료 수익을 올리고 있지만 정부와 해당 카드사는 눈치만 보고 있다. 왜일까? 이유는 간단하다. 왜곡된 리베이트 구조와 국제 통상 마찰 여부가 수면 위로 떠올랐기 때문이다.

연 평균 비자카드 등이 받는 수수료는 1000억원. 그런데 이 금액을 잘 들여다보면 이상한 점이 발견된다. 이 중 절반에 해당하는 돈이 국내 카드사에 다시 들어오기 때문이다.

바로 마케팅 지원 프로모션 명목으로 들어오는 `리베이트`가 있다. 상황은 이렇다. 비자카드가 국내 카드사로부터 수수료를 받으면 이 중 상당 금액을 다시 해당 카드사에 마케팅 명목으로 지원한다. 그럼 국내 카드사는 이 돈을 국제겸용카드 발급에 들어가는 대리점 후원이나 모집인 성과급 등으로 지급한다. 현장 일선에서 국제 겸용카드를 추천하는 이유는 바로 여기에 있다.

한 카드사 고위 관계자는 “최근 프로모션 지원비가 줄어들긴 했지만, 수수료 문제는 국내 카드사 또한 비자카드로부터 많은 지원비를 받았기 때문에 함부로 나설 수가 없다”며 “최근 금융당국이 연회비 축소 등을 통해 비자카드 등의 규제에 나설 예정이어서 눈치만 보고 있다”고 설명했다.

비자카드는 국내 카드사와 3∼4년의 계약기간을 두고 파격적인 인센티브 정책을 추진해왔다. 실적이 좋은 국내 카드사에게 많게는 인센티브로 100억원 이상의 자금을 지원하고 적은 곳은 통상 50억원의 인센티브를 줬다. 하지만 그 이면에는 계약기간동안 비자카드가 목표로 한 발급수와 카드 이용액을 달성해야 한다는 조항이 붙었다. 인센티브를 받기 위해 국내 카드사들은 2000∼2004년경 국제 겸용카드를 경쟁적으로 찍어냈다. 당시만 해도 비자카드가 낮은 수수료를 받고 있어, 카드 발급을 늘려도 수수료는 부담이 되지 않았다. 그 여파가 지금까지 지속되고 있는 셈이다.

정부도 난감하긴 마찬가지다. 공정거래위원회는 비자카드의 수수료 횡포에 대해 무기력한 모습을 보이고 침묵으로 일관하고 있다. 금융당국 역시 해외 카드사들의 횡포를 규제하기 위해 국내 전용카드 활성화 지도에 나섰지만, 발행사 상품 자율성을 침해한다는 해외 카드사들의 압력에 특별한 행동을 취하지 못하고 있다.

금감원 관계자는 “국제 카드 발급 비중이 60% 이하로 떨어졌고, 수수료를 지불하지 않는 국제겸용카드도 속속 나오고 있어 수수료 분쟁 문제는 다른 국면을 맞이할 것”이라며 “금융당국이 카드사를 대상으로 규제하는 방안은 쉽지 않지만, 내년 연회비를 절반으로 낮추는 등 여러 대안을 찾겠다”고 말했다.

강형구 금융소비자연맹 국장은 “소비자들이 카드를 발급받을 때 국내카드와 국제카드를 혼동하지 않도록 세세한 부분까지 고지를 의무화해야 한다”며 “국제겸용카드에서 국내전용카드로 상품을 쉽게 갈아탈 수 있는 구조가 마련돼야 한다”고 설명했다.

일각에서는 비자 외에 다른 글로벌 카드사와 연대해 국내 사용 수수료를 없애는 전용상품 개발과 사용 확대에 나서야 한다고 지적했다.

정부가 직접 카드시장에 개입하기보다 중국 현지에서처럼 비자카드의 영향력을 약화시켜야 한다는 논리다. 실제 국내에서 비자카드의 점유율은 하락세를 면치 못하고 있다. 2008년 51.2%로 카드시장의 절반을 독식했던 비자카드는 2009년 50.8%, 2011년 37.4%, 2012년 35.3%로 체면을 구겼다.

자료-금융감독원

[표]국제 카드사 수수료 현황 자료-금융위원회

(단위 :억원)

[표]국내카드사가 국제카드사로부터 지원받은 리베이트 금액 자료-업계 취합

(단위 : 억원)

길재식기자 osolgil@etnews.com