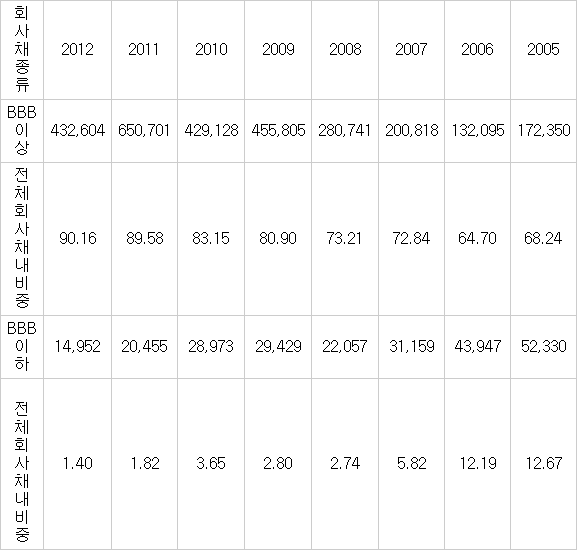

관련 통계자료 다운로드 연도별 신용등급에 따른 회사채 발행 현황

관련 통계자료 다운로드 연도별 신용등급에 따른 회사채 발행 현황 지난달 중소기업 단 한 곳도 회사채를 발행하지 못했다.

기업공개(IPO)를 통한 증시 자금조달이 꽁꽁 얼어붙은 데 이어 직접 자금조달도 막혀버린 셈이다. 중소기업의 자금난은 더 심화됐다.

26일 금융감독원과 업계에 따르면 지난달 금리 인하와 함께 대기업과 은행들은 대거 회사채 발행에 나섰다. 하지만, 중소기업은 한 곳도 회사채 발행을 하지 않은 것으로 나타났다. 이달 들어서도 삼성테크윈, 롯데쇼핑, 제일모직, SK, 삼성정밀화학, 우리금융지주 등이 회사채를 발행했다. 금리인하에 따른 수혜를 대기업만 누리고, 중소기업은 외면받고 있다.

이처럼 대기업이 회사채 발행을 독식하는 구조는 2008년 금융위기 이후 계속 심화됐다.

2007년 이전 만해도 BBB 이하 회사채 발행은 전체 발행액의 10%를 넘어섰다. 하지만 2008년 5.75%로 뚝 떨어진 데 이어 작년 이후에는 3% 이하로 떨어졌다.

지난 5월 중소기업 채권 발행 활성화를 위해 금융투자협회에 문을 연 중소기업 전용 채권시장도 제구실을 못하긴 마찬가지다. 회사채 발행은 단 3건에 그쳤고 그나마 비상장 중소기업은 에스엔텍 단 한 곳뿐이다. 이것도 한국투자증권이 전량 인수한 뒤 거래는 이뤄지지 않았다.

IPO 시장도 진입이 어려워졌다. 상장조건이 바뀐 건 아니지만 2008년 금융위기와 최근 유럽위기에 기업실적이 나빠지면서 상장조건을 채우기 어려워졌기 때문이다. 중소기업이 주를 이루는 코스닥 시장은 좀처럼 바닥에서 벗어나지 못하면서 자금창구로서 역할을 제대로 못하는 상황이다.

중소기업으로선 주식시장 진입은 물론 회사채 시장마저 얼어붙으면서 자금난에 시달릴 수밖에 없는 구조다.

이와 관련 전문가들은 중소기업 발행시장 활성화를 위해선 제도 개선이 시급하다고 지적했다.

한 증권사 채권 담당 임원은 “자금이 안전 자산으로만 몰리면서 중소기업이 자금 조달에 어려움을 겪고 있다”며 “부동자금이 장기 투자로 이동하도록 정부가 하루빨리 방안을 마련해야 하는 상황”이라고 말했다.

중소기업 회사채 발행이 어려운 것에 대해 한 외국 채권 담당 임원은 열악한 리서치를 꼽기도 했다. 그레거 칼 피델리티 채권부문 이사는 “영국 자산운용사의 경우 BBB 이하 투자적격 등급 이하 기업도 산업별로 전문화된 리서치를 배정해 철저하게 분석, 회사채를 발행하고 있다”며 “한국은 산업 분석이 제대로 뒷받침되지 않는 것이 중소기업 회사채 발행이 저조한 원인”이라고 말했다.

연도별 신용등급에 따른 회사채 발행 현황(단위 억원, %)

자료:금융투자협회

이경민기자 kmlee@etnews.com