원수보험사, 재보험사와 부채 부담 나눠

급격한 RBC 감소 막아 재무건전성 개선

보험료 비싸고 가입 첫해 비용 일시 처리

0%대 초저금리 장기화에 실효성 적어

금융당국이 지난해 보험회사 부채 부담을 덜기 위해 공동재보험을 도입했지만, 1년이 지난 현재 계약은 단 한 건에 그쳐 사실상 개점휴업 상태다.

초저금리가 지속하고 있고, 새 국제회계기준(IFRS17) 시행 시기가 미뤄진 만큼 향후 시장 전망도 결코 밝지 않다는 것이 업계 중론이다.

25일 업계에 따르면 현재 공동재보험을 도입한 사례는 ABL생명 단 한 건에 불과하다. ABL생명은 올해 3월 RGA재보험 한국지점과 국내 보험 업계 첫 공동재보험 계약을 체결했다.

이외에도 일부 생명보험사가 국내 재보험사인 코리안리를 비롯해 해외 재보험사 등에 공동재보험 관련 논의를 진행 중인 것으로 알려졌지만, 최종 계약 등을 논의한 곳은 없는 상황이다.

코리안리 관계자는 “국내 1~2개 생보사와 공동재보험 관련 논의를 한 것은 사실”이라면서 “아직 계약을 논할 단계는 아니고, 현재는 논의한 수준에 불과하다”고 설명했다.

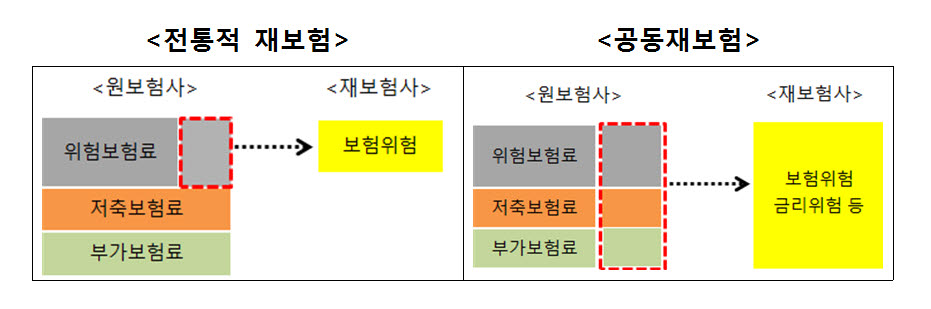

공동재보험은 원수보험사가 위험보험료, 저축보험료 등 영업보험료 전체를 재보험사에 출재하고 지급보험금뿐만 아니라 해약환급금, 만기보험금, 책임준비금 적립 등의 책임을 재보험사와 공동으로 부담하는 제도를 말한다.

금리하락으로 역마진 문제를 겪는 보험사 입장에선 공동재보험 출재를 통해 부채부담을 재보험사와 나눌 수 있어 재무건전성을 개선할 수 있다는 특징이 있다. 2023년 IFRS17과 신지급여력제도(K-ICS)가 도입되면 부채를 시가로 평가해 보험사 지급여력비율(RBC)이 크게 줄어드는 데 공동재보험을 이용하면 요구자본이 줄어 급격한 RBC비율 감소를 막을 수 있다.

문제는 비싼 비용이다. 회사가 안고 있는 위험요인을 재보험사에 넘겨 보험료가 상대적으로 높다는 문제가 있다. 가입 첫해에 보험료를 일시에 비용 처리해야 하는 부담도 크다. 게다가 사례도 많지 않아 비용을 산출하기도 쉽지 않다. 공동재보험을 망설이는 이유다.

공동재보험의 경우 금리가 더 떨어질 가능성이 있을 때 역마진을 대비하기 위해 가입하지만, 현재 0%대 초저금리가 장기화하면서 실효성이 크지 않다는 게 업계 중론이다.

보험사 관계자는 “초저금리가 장기화하면서 공동재보험을 가입하는 것이 실효성이 크지 않다는 의견이 많다”면서 “비싼 보험료 역시 보험사들이 공동재보험을 꺼리는 이유로 지적된다”고 말했다.

업계는 IFRS17과 K-ICS가 2023년으로 연기되면서 향후 미온적인 분위기가 지속될 것이라고 전망했다. IFRS17은 당초 2021년 도입 예정이었지만 2022년으로 한 차례 미뤄졌고, 이번에 또 연기됐다.

보험사 관계자는 “초저금리가 지속하고 있고, IFRS17 도입 일정도 미뤄지면서 내부적으로 논의할 시간적 여유가 생겼다”면서 “현재로선 공동재보험에 쉽게 뛰어들 보험사는 많지 않을 것”이라고 설명했다.

박윤호기자 yuno@etnews.com