주관사 계약...내년 하반기 상장 전망

증권가, 기업가치 10조∼20조원 예측

제휴사 비즈니스·모바일 금융 강화

플랫폼 앞세워 '금융 패권' 큰 그림

카카오뱅크가 기업공개(IPO) 절차에 본격 시동을 걸었다. 증권가에서 카뱅의 기업가치를 적게는 10조원, 많게는 20조원으로 추정한다. 장기적으로 금융 대장주 KB금융지주(시총 19조원)에 버금간다. 카뱅은 상장을 통해 국내 종합금융 플랫폼 선두자리를 노리고 있다.

15일 카카오뱅크 관계자는 “IPO 대표 주관사인 KB투자증권, 크레디트스위스(CS)와 주관 계약 절차에 들어갔다”고 밝혔다. 공동주관사는 씨티그룹글로벌마켓증권이다. 상장 시기는 내년 하반기 이후가 될 것으로 보인다.

증권가에서는 카뱅 기업가치를 10조원에서 최대 20조원까지 예측한다. 사모투자펀드(PEF) 운용사 TPG캐피탈 등으로부터 7500억원 규모 유상증자를 진행했는데 약 9조3000억원의 기업가치를 인정받았다.

김진구 KTB증권 연구원은 “2025년 예상 당기순이익 8670억원에 잠재 주가수익비율(PER) 30배와 연간 할인율 10%를 적용해 카카오뱅크 적정 기업가치를 기존 15조5000억원에서 17조8000억원으로 상향한다”고 분석했다.

카뱅은 인터넷전문은행으로 출발했지만 종합금융 플랫폼을 꿈꾸고 있다. 카뱅은 플랫폼기업에 금융상품을 공급하는 형태로 국내 금융지형이 바뀔 것이라고 보고 있다. 강력한 플랫폼을 보유한 빅테크 기업이 금융 패권을 쥐게 될 것이라는 그림을 그리고 있다.

카뱅은 IPO를 통해 국내 금융시장에서 종합금융 플랫폼 선두자리를 굳힌다는 전략이다. 제휴사 연계대출 서비스와 신용카드 상품 출시 등 카카오뱅크의 플랫폼 성장을 견인한다는 계획이다.

카뱅은 올해 제휴사 연계 대출 서비스가 꾸준히 성장세를 기록 중이다. NH투자증권, KB증권을 추가하며 9월 말 누적 개설 건수는 261만건을 기록했다. 신용카드사 4곳과 제휴한 신청 발급 건수는 40만건에 이른다. 앞으로 타 금융사와 제휴를 확대해 상품을 출시하는 등 플랫폼 비즈니스를 넓혀간다는 계획이다.

카카오페이와 협력을 통한 시너지도 강화한다.

카카오페이는 결제, 보험, 송금 등 테크 기반 모바일 금융 서비스를 제공한다. 아직 전체 금융 시장에서 차지하는 비중은 작지만 카뱅과 카카오페이 양사는 서로 협력하고 점유율을 확대하고 전체 점유율을 넓히는 전략을 펼칠 것으로 보인다.

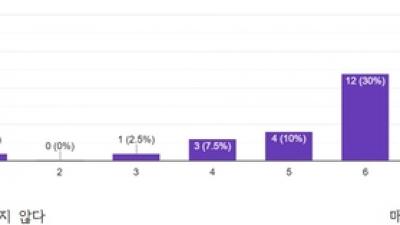

이자 부문 순이자이익은 대출 자산 증가로 전분기 대비 소폭 증가한 1079억원이다. 올해 누적으로는 2908억원으로 집계됐다. 순이자마진(NIM)은 1.64%였다. 9월 말 기준 대출 상품 잔액은 18조7300억원이며, 3분기 중 대출 증가액은 1조3900억원으로 나타났다. 총 자산은 25조원이다.

3분기 기준 누적 당기순이익은 859억이며, 3분기 중 순이익은 406억원이다. 연체율은 0.23%, 바젤III 기준 BIS자본비율은 13.45%를 기록했다.

김지혜기자 jihye@etnews.com