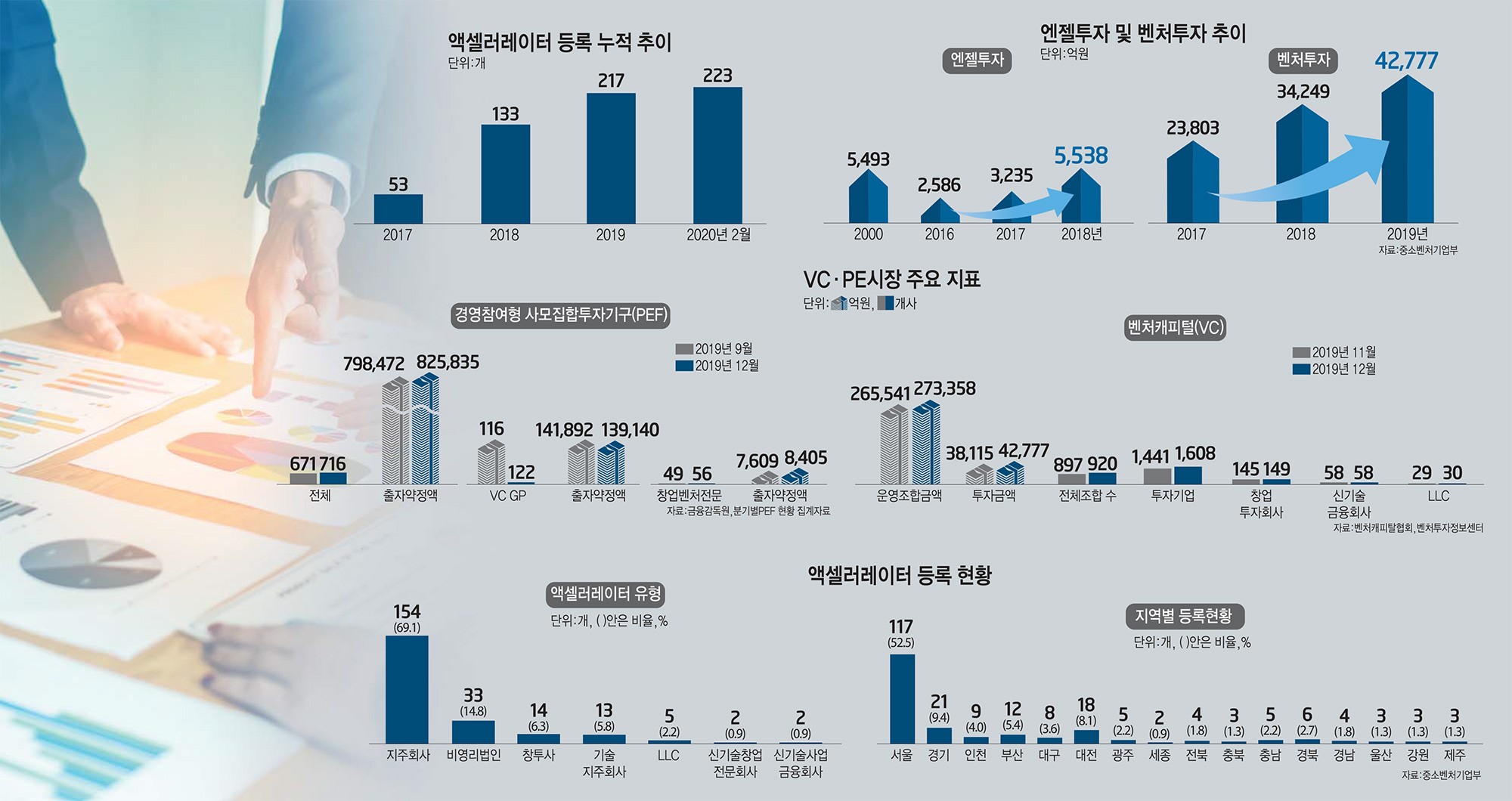

관련 통계자료 다운로드 액셀러레이터 등록 누적 추이액셀러레이터 등록 현황엔젤투자 및 벤처투자 추이VC·PE시장 주요 지표

관련 통계자료 다운로드 액셀러레이터 등록 누적 추이액셀러레이터 등록 현황엔젤투자 및 벤처투자 추이VC·PE시장 주요 지표 액셀러레이터가 증가세를 이루면서 벤처투자시장에도 질적 분화가 이뤄지고 있다. 대형 벤처캐피털(VC)을 중심으로 성장 단계까지 영역을 확장하는가 하면 소형·특화 VC는 팀 빌딩과 보육 기능 등을 강화하고 있다.

특히 8월부터 시행되는 벤처투자촉진법에 따라 액셀러레이터의 벤처펀드 결성을 허용하는 내용이 담기는 것을 비롯해 대규모 벤처펀드가 결성될 수 있는 내용이 담기면서 이런 질적 분화는 더욱 가속화할 전망이다.

◇벤처펀드 대형화, PEF로 스케일업까지 영역 확장하는 대형 VC

중소벤처기업부는 올해 대통령 연두 업무보고와 모태펀드 출자계획을 통해 앞으로 유니콘 기업 육성을 위한 대규모 벤처펀드를 결성할 계획이라고 밝혔다. 그간 모태펀드가 창업초기 기업에 집중 출자 사업을 실시하던 데서 벗어나 성장 단계에 접어든 기업에게도 투자를 확대하겠다는 방침이다.

모태펀드를 운용하는 한국벤처투자는 혁신기업의 도약단계 지원을 위해 올해 3800억원을 출자, 총 9500억원 규모로 점프업펀드를 결성한다는 계획이다. 1단계와 2단계를 구분해 1단계는 펀드당 700억원 안팎으로 2단계는 1200억원 이상 규모로 조성한다.

점프업 1단계 펀드는 혁신성장펀드 3000억원, 인수합병(M&A)펀드 4000억원을 조성한다. 혁신성장펀드는 4차 산업혁명 핵심으로 꼽히는 데이터, 네트워크, 인공지능(AI) 등 DNA 분야와 시스템반도체, 미래차, 바이오 등 BIG3분야 기술 기업에 집중 투자한다.

2단계 스케일업 전용펀드는 2500억원 규모다. 기업당 평균 투자금액은 50억원 안팎이 될 전망이다. 최우량 기업에 대규모 자금을 공급해 유니콘 탄생의 초석으로 삼는 것이 목표다.

모태펀드가 대규모 자금을 투입하는 점프업펀드 외에도 이미 벤처투자시장에는 대규모 펀드가 속속 등장하고 있다. 2017년말 에이티넘인베스트먼트가 3500억원 규모의 '에이티넘 성장투자조합 2018'을 결성한데 이어 2018년에는 한국투자파트너스의 '한국투자 Re-Up 펀드(2850억원)', 지난해 소프트뱅크벤처스의 '그로스 엑셀러레이션펀드(3410억원)' 등 1000억원 이상 규모 펀드가 연이어 탄생했다. 2020년 1월 기준으로 1000억원 이상 펀드 수만도 40여개에 이른다.

실제 창업투자기업 투자를 목적으로 하는 벤처펀드뿐만 아니라 신기술금융투자조합, 사모투자펀드(PEF) 등 다양한 벤처투자 목적의 투자기구도 속속 등장하고 있다.

금융감독원에 따르면 지난해 12월 기준으로 등록된 경영참여형 PEF 716개 가운데 122개 PEF는 증권사나 자산운용사가 아닌 VC가 업무집행조합원(GP)을 맡고 있다. 출자 약정액만도 13조9140억원에 이른다. 지난해 기준 VC 운영조합 금액인 27조3358억원의 절반에 육박하는 규모다.

VC에게도 PEF 결성을 허용하면서 발생한 순기능이다. 실제 대형 VC 대부분은 벤처투자조합과 PEF 두 가지 형태로 자금을 운용하는 분위기다.

벤처투자업계 관계자는 “벤처펀드에서는 시리즈A에서 시리즈B 단위를 투자한다면 PEF를 통해서는 기업공개(IPO)에 임박한 기업이나 자금 회수 측면에서 좀 더 안정적인 운용할 수 있는 전략을 취하고 있다”면서 “증권사 역시도 VC가 PEF 분야에 진출하는 것처럼 점점 초기 시장으로 영역을 넓히는 분위기”라고 말했다.

오는 8월부터 시행되는 벤처투자법은 대형 VC에게 더 큰 도약의 계기가 될 수 있을 전망이다. 벤처투자법이 시행되면 창업투자회사는 창업·중소기업에 대한 의무투자비율을 개별 펀드 단위가 아닌 창투사 전체 운용자산 단위로 산정할 수 있게 된다.

법 시행 이전에는 100억원 규모 펀드가 10개가 있더라도 각 펀드마다 의무투자비율에 맞춰 기업에 투자해야 했다. 제도 개선 이후에는 창투사가 운용하는 전체 펀드를 기준으로 비율을 산정하는 만큼 기업에 대한 대규모 투자 역시 가능해 질 수 있을 전망이다.

중기부는 제도 개선에 맞춰 VC들이 공동으로 기업에 투자할 수 있도록 하는 공동투자 역시도 유도한다는 방침이다. 앞서 중기부는 대규모 자금이 필요한 기업에 대형 VC가 공동으로 투자할 수 있도록 '유니콘 서포터즈'를 구성하기도 했다.

중기부 관계자는 “국내에서는 성장 단계에 필요한 자금을 적시에 공급하기 어렵다는 지적을 반영해 실리콘밸리에서처럼 대규모 투자가 이뤄질 수 있도록 한 것”이라면서 “점프업 펀드를 통해 스케일업을 지원할 계획”이라고 밝혔다.

◇초기 투자 넘어 팀빌딩, 보육 지원까지 벤처캐피털도 액셀러레이팅

중기부가 벤처투자법 시행에 앞서 벤처기업법을 개정해 액셀러레이터의 투자에도 벤처기업 확인을 할 수 있도록 한 것 역시 초기 투자 시장을 지원하기 위해서다. 벤처기업법 시행령에는 창업투자조합, 신기술투자조합 외에도 액셀러레이터, 온라인소액투자중개(크라우드펀딩) 등도 벤처투자 확인 주체로 인정했다.

그간 개인투자조합 중심으로 이뤄지던 액셀러레이팅 기능을 규모 있게 지원하기 위한 목적이다. 이미 중기부는 상위권의 액셀러레이터를 중심으로 민간투자주도형 기술창업지원(TIPS) 프로그램 운영 권한을 주고 초기 창업자에 대한 엔젤투자와 보육, 멘토링 등을 실시하고 있다.

TIPS프로그램은 프로그램 운영사가 발굴한 기업에 투자를 실시하면 정부가 매칭 투자와 함께 최대 5억원까지 기술개발(R&D) 자금을 지원하는 제도다. 다만 초기 창업자를 대상으로 한다는 특성상 1억원 안팎의 투자만 가능했다.

벤처투자법 개정으로 액셀러레이터가 벤처펀드를 결성할 경우 기업 성장에 따른 후속 투자도 이어질 수 있을 것으로 보인다. 액셀러레이터 업계 관계자는 “애써 키워놓은 우수 기업에게도 후속 투자를 하지 못해 믿을 수 있는 벤처캐피털에게 기업을 추천하고는 했는데 벤처펀드 결성이 가능해질 경우 더욱 책임있게 창업 기업 발굴이 가능해질 것”이라고 기대했다.

벤처투자와 액셀러레이터 업무를 동시에 수행하는 VC 상당수는 이미 자회사 형태로 액셀러레이터를 운영한다. 벤처펀드 단위에서 초기 창업자에 대한 투자를 하기에는 다소 금액이 작은 만큼, 자회사를 만들어 전담 업무를 할 수 있도록 하기 위해서다. VC계열이 아닌 액셀러레이터는 PEF로 등록해 벤처투자에 나서기로 하는 분위기다.

중기부 관계자는 “당초 액셀러레이터 제도 도입부터 초기 분야에 대한 투자를 집중하는 마이크로VC로서의 기능을 기대했던 부분이 있다”면서 “벤처투자 규모가 날로 확대되고 있는 만큼 대형사는 대형사대로 소형·특화VC는 특화 VC대로 발전할 수 있는 시장 발전 대책도 고민하고 있다”고 말했다.

유근일기자 ryuryu@etnews.com