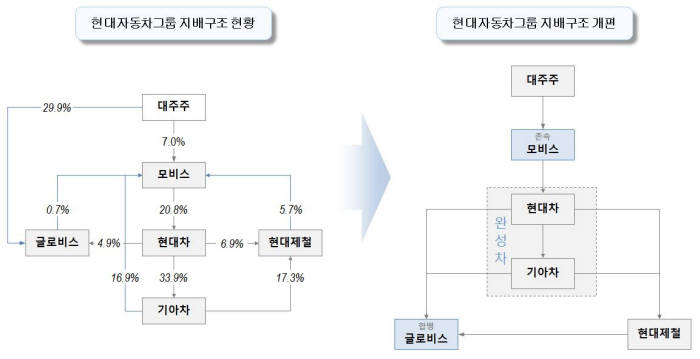

정몽구 현대자동차그룹 회장과 정의선 현대자동차 부회장이 사재 4조~5조원을 들여 현대모비스 지분을 사들이는 방식으로 지배구조 개편을 진행한다. 이 과정에서 납부해야하는 세금만 1조원이 넘을 것으로 추산된다. 현대차그룹은 현대모비스와 현대글로비스를 분할 합병하는 방식으로 지배구조 개편에 시동을 걸었다.

현대모비스는 28일 오전 이사회를 열고 △투자 및 핵심부품 사업 부문 △모듈 및 AS부품 사업 부문을 인적분할하기로 했다. 또한 △모듈 및 AS부품 사업 부문을 현대글로비스와 합병하는 안건을 의결했다. 현대글로비스도 같은 날 이사회를 개최하고 현대모비스에서 분할된 △모듈·AS부품 사업 부문과의 합병을 결의했다.

현대모비스와 현대글로비스의 분할합병 비율은 0.61 대 1로 결정됐다. 현대모비스의 분할 비율은 순자산 가치 비율로 계산했다. 분할합병 이후 핵심부품 사업과 투자부문이 남은 모비스는 현대차그룹의 지배구조 정점에 선다. 현대글로비스는 현대모비스 모듈(지난해 매출액 9조2800억원), AS부품(4조7300억원) 부문을 흡수해 기업 규모가 기존보다 2배로 커진다.

현대모비스와 현대글로비스 간 분할합병 등 사업구조 개편이 완료하더라도 기존 4개의 순환출자 고리는 유지된다. 현재 현대차그룹의 순환출자 고리는 △기아차-현대모비스-현대차-기아차 △기아차-현대제철-현대모비스-현대차-기아차 △현대차-현대글로비스-현대모비스-현대차 △현대차-현대제철-현대모비스-현대차 4개다.

지배구조 개편 시점은 현대모비스와 현대글로비스의 분할합병안이 각 사 주주총회를 거쳐, 현대모비스 주식이 변경상장되고 합병 현대글로비스 신주가 추가 거래되는 7월말 이후가 될 것으로 예상된다. 기아차(16.88%), 현대글로비스(0.67%), 현대제철(5.66%) 등은 분할합병 이후 다시 이사회를 열어 각 사의 현대모비스 지분을 대주주에게 매각하는 구체적 방안을 검토할 예정이다.

정몽구 회장과 정의선 부회장은 7월 말 이후 변경상장이 완료되는 시점에 기아차, 현대제철, 현대글로비스가 보유하고 있는 존속 현대모비스 지분 전부를 매입할 계획이다. 이들 부자가 지분을 모두 매입하는 데는 4조5000억원(27일 종가 기준) 가량 필요할 전망이다.

주식 매입에 필요한 자금은 대주주가 합병 후 현대글로비스 주식 처분 등을 통해 마련할 것으로 전해졌다. 주식 처분 과정에서 정몽구 회장과 정의선 부회장은 1조원이 넘는 양도소득세를 납부할 것으로 추산된다. 올해부터 대주주 대상 과세표준이 3억원 이상인 경우, 양도세율이 주식을 매각하여 생긴 소득의 22%에서 27.5%(주민세 포함)로 상향 조정된 점이 반영됐기 때문이다.

개편이 끝나면 현대차그룹 지배구조는 '정몽구 부자-현대모비스-현대차-기아차-현대글로비스'로 이어지는 형태로 단순해진다. 정몽구 회장과 정의선 부회장은 모비스 지분 30.3%를 확보해 대주주 지위도 공고히 하게 된다.

현대차그룹 관계자는 “이번 지배구조 개편은 공정거래위원회 등의 권유에 따르고 기업의 사회적 책임을 다하기 위한 것”이라며 “정 회장이 편법을 동원하지 않는 적법한 지배구조 개편을 통해 사회적 정당성을 확보하고 현대차그룹에 신뢰를 보내 온 국민들께 보답해야 한다고 강조했다”고 밝혔다.

류종은 자동차/항공 전문기자 rje312@etnews.com