2016년 금융권에선 대출형 크라우드펀딩이 약진하는 한 해였다. 올해 개인간(P2P) 금융이 소비자들에게 이름을 알리고 출발했다면 내년을 기점으로 인공지능(AI) 등 정보기술(IT)이 접목돼 성장기에 본격 접어들 것으로 보인다.

P2P금융은 돈을 빌리려는 사람과 투자하고자 하는 불특정 다수를 연결해 주는 플랫폼이다. 돈을 빌리는 대출 고객 입장에선 고금리 대부업체를 이용하지 않아도 되고, 투자자 입장에선 저금리 시대에 두 자릿수 이상 수익률을 올릴 수 있다는 점에서 수요가 늘고 있다.

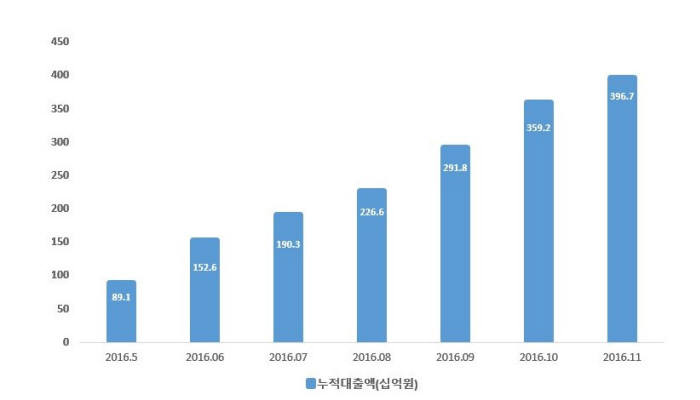

한국P2P금융협회에 따르면 지난 5월 회원사 누적 투자액은 891억원에 불과했지만 지난달 3967억원으로 300% 넘게 급증했다. P2P 대출 시장 투자자 수도 6월 말 3만7000명에서 9월 말 13만6000명으로 크게 늘었다.

특히 이 가운데 부동산 관련 대출 성장세가 가파르다.

대출 유형별 잔액으로 보면 부동산 프로젝트파이낸싱(PF) 투자가 P2P 대출의 47%를 차지했고, 개인 신용 대출은 17%에 그쳤다. 이 밖에 부동산담보대출 15%, 소상공인 법인대출이 8% 순이다. 부동산 투자상품은 P2P 대출 업체가 부동산 담보가치와 담보수익성 등을 평가해 기대수익률을 제시하고 투자자들을 모집하는 형태다.

P2P 금융업체들은 나이스신용평가 등에서 제공받는 신용 정보와 함께 빅데이터와 머신러닝 등 IT를 활용, 더욱 정교한 평가 모델을 구축하는 것이 특징이다.

여기에 `모바일을 통한 비대면 거래`도 P2P 투자 수익률을 높이는 요소다. 기존의 은행권 대출 서비스는 지점 운영이나 인력, 신용도나 위험도 관리에 많은 비용이 투입될 수밖에 없는 반면에 P2P금융은 유지관리비가 없어 이용자 수익으로 바로 연결된다.

P2P금융은 기존 금융권과 달리 대출자 신용평가 기술에 역량을 쏟고 있다. 은행 등 기존 금융 회사들은 대출자 소득명세서, 월급통장, 주택 소유 여부 등 주로 서류와 담보에 의존해 왔다. 그러나 P2P 금융 회사들은 신용도 평가에 첨단 IT 기술을 도입했다. 페이스북이나 트위터 같은 사회관계망서비스(SNS) 정보를 신용평가에 접목하는 것이 대표 사례다. 즉 대출 신청자 행동 패턴을 통해 상환 의지와 신중함 등을 추가로 판단하는 것이다. 정형화된 금융 데이터로는 판단할 수 없는 부분 평가에 초점이 맞춰져 있다.

또 P2P 업체들은 이런 대출 심사 과정을 컴퓨터 알고리즘으로 개발, 자동으로 측정한다. 빅데이터 기반의 머신러닝(기계학습) AI 기술을 접목, 더욱 정교하게 만들고 있다.

김지혜 금융산업/금융IT 기자 jihye@etnews.com