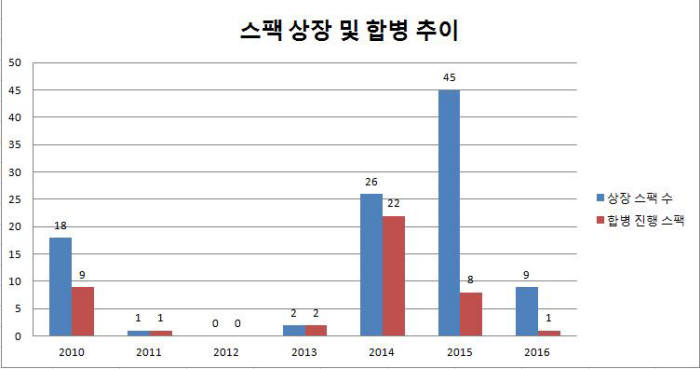

관련 통계자료 다운로드 스팩 상장 및 합병 추이

관련 통계자료 다운로드 스팩 상장 및 합병 추이 바이오·정보통신(ICT) 기업의 주요 상장 수단인 스팩(기업인수목적회사·SPAC)이 애물단지로 전락할 위기다. 정부가 적자기업에도 상장을 허용하는 `테슬라 요건`을 연내 추진키로 하면서 유망 기업 직상장 시도가 증가할 것으로 보인다. 합병 대상을 찾지 못한 상장 스팩의 유망 기업 발굴은 더 어려워질 전망이다.

한국거래소에 따르면 10일 현재 코스닥시장에서 합병 대상을 찾지 못하고 대기 중인 스팩은 총 61개에 달한다. 거래소에 신규 상장 청구서를 제출하고 상장을 기다리는 스팩도 4개다.

스팩은 비상장기업의 인수합병(M&A)를 목적으로 하는 페이퍼컴퍼니다. 코스닥 상장에 기업공개(IPO)를 직접 나서기 어려운 기업들이 스팩과 합병해 우회상장하는 방식으로 활용된다.

이미 시장에서는 합병기업을 찾지 못한 스팩이 쌓여있다. 2014년 11~12월 두 달간 상장한 18개 스팩 중 12개는 합병을 마무리했거나 합병 절차를 진행 중이다. 지난해 상장한 스팩 대부분은 아직 합병 대상기업을 찾지 못하고 있다. 지난해 상장한 54개 스팩 중 합병 절차가 진행 중인 스팩은 7개에 불과하다.

이처럼 스팩의 인기가 시들해진 것은 발행 기업의 관심이 줄어서다. 금융투자업계 관계자는 “이미 지난해 거래소가 기술특례제도를 전면 개편한 이후 스팩 합병의 주된 대상인 바이오 기업들은 스팩보다는 직상장을 선호하는 추세”라며 “스팩 합병 기업의 공모가도 기대에 못 미치는 데다 업종도 제한적”이라고 전했다.

스팩을 통해 상장을 마친 기업 상당수는 게임 및 소프트웨어(SW) 등 ICT서비스 관련 업종이다. 2014년 이후 스팩 합병을 완료한 23개사 중 11개사가 ICT서비스 기업이다. ICT서비스와 함께 스팩 합병의 주된 대상이 될 것으로 예상했던 바이오 기업의 상장은 2개사에 불과했다.

바이오업체가 스팩 상장을 꺼리는 가장 큰 이유는 지난해 대폭 개선된 기술특례상장의 영향이 크다. 지난해 기술특례상장 기업 12개사 중 10개사가 바이오업체일 정도다.

벤처캐피털(VC) 업계의 투자 동향과는 정반대의 모습이다. 지난 8월까지 VC 신규 투자 금액의 20.7%는 바이오에 몰렸다. ICT서비스 투자는 바이오 분야 투자에 못 미치는 18.4% 수준이다.

VC 업계 관계자는 “스팩을 통해 상장을 추진하는 ICT서비스 기업은 벤처투자 시장 뿐 아니라 해당 업종에서도 이미 알려진 경우가 대부분”이라며 “시장 진입이 손쉬운 ICT서비스 업종과는 달리 바이오 업종은 후발 주자들의 진입이 어려워 굳이 차익이 적은 스팩 상장을 추진할 이유가 적다”고 전했다.

업계에서는 정부가 추진하는 `테슬라 요건` 도입으로 스팩 상장을 시도하는 기업이 더 줄어들 것으로 보고 있다. 적자기업에도 상장 문턱이 낮아지는 만큼 직상장에 비해 VC 등 투자자의 목소리가 커지는 스팩 상장을 추진할 만한 유인이 없기 때문이다.

익명을 요구한 한 바이오업체 관계자는 “스팩 상장은 직상장과는 달리 M&A를 기본으로 하는 만큼 상장 과정에서 투자자 입김이 세질 수밖에 없는 구조”라며 “적자성장이 허용되면 성장 가능성이 있는 기업은 바이오업체 사례처럼 스팩보다 기술상장특례 등 방식으로 IPO에 직접 나서는 것을 선호할 것”이라고 전망했다.

유근일기자 ryuryu@etnews.com