삼성발 사업재편 바람이 또다시 석유화학업계를 강타했다. 삼성그룹은 석유화학 계열사, 관련 사업부를 롯데케미칼에 넘겼다. 롯데그룹 사상 최대 인수합병(M&A)이자, 한국 석유화학업계서도 가장 큰 규모다. 이로써 삼성은 지난해 한화케미칼과 빅딜 이후 1년 만에 석유화학(석화)사업에서 완전히 손을 뗐다. 반면에 롯데·한화그룹은 삼성 계열사를 품에 안으며 석화사업을 주력 카드로 꺼내들었다.

업계는 삼성·한화·롯데그룹간 빅딜 배경을 석유화학업계가 맞은 위기 상황에서 찾았다. 중국내 자급률 상승과 미국 셰일가스 기반 화학업체 등장으로 경쟁력이 취약해진 상태에서 삼성은 사업 정리를, 롯데·한화그룹은 공격적 투자를 선택했다.

정부가 강도 높은 구조조정을 요구하는 가운데 우리나라 석유화학기업 미래 전략도 드러났다. LG화학은 최근 고흡수성수지(SAP) 생산 능력을 늘리는 등 고부가가치 제품 포트폴리오를 확장하는 동시에 이차전지, 전자소재사업에서도 성과를 내면서 사업재편에 연착륙했다.

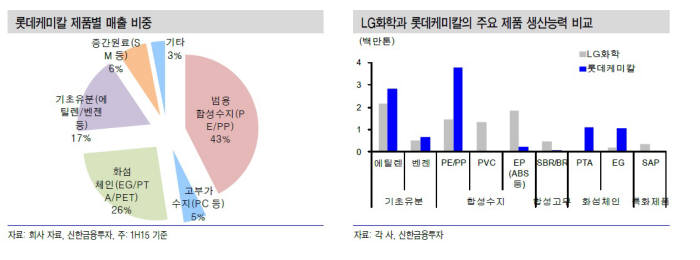

한화케미칼은 지난해 한화토탈 인수로 에틸렌 생산능력을 업계 수위로 끌어올려 ‘규모의 경제’를 달성했다. 롯데케미칼은 이번 M&A로 그동안 범용 제품 생산능력 확대에 치중한 전략서 벗어나 정밀화학분야 공략을 강화한다.

삼성-롯데그룹간 석화부문 M&A를 두고 시장 평가는 다소 엇갈린다. 롯데케미칼은 삼성SDI의 석유화학사업부문(ABS) 지분 90%, 삼성정밀화학(ECH·가성소다) 지분 30%, 삼성BP화학(초산) 지분 49%를 인수한다. 이들 기업이 생산하는 제품 원료인 부타디엔 등은 롯데케미칼이 자체 생산하고 있어 사업 연관성은 확실하다. 롯데케미칼 주력 제품인 합성수지(PE·PP), 화섬원료(MEG·PTA) 일변도 사업구조를 고려하면 필요한 M&A라는 것이 시장 평가다. PTA는 공급과잉으로 구조조정설까지 흘러나왔고 PE, PP, MEG는 북미 셰일가스 기반 설비(ECC), 중국 석탄 기반 설비(CTO) 신·증설로 공급 과잉 우려까지 불거졌다.

인수 자금 조달 우려는 크지 않을 것으로 예상된다. 지난 2분기 기준 롯데케미칼 현금성 자산은 2조3000억원 규모다. 연간 에비타(EBITA)가 2조원에 달해 자금 조달은 어렵지 않은 상태다.

지금까지 대형 인수합병을 통해 회사를 키운 롯데케미칼의 강점을 무시할 수 없다는 게 업계 평가다. 롯데케미칼은 IMF 구제금융 이후 현대석유화학(2003년)과 타이탄케미칼(2010년)을 인수해 아시아 굴지 나프타크래커업체로 도약했다. 케이피케미칼(2004년) 인수로 합성섬유 수직계열화도 완성했다. 인수자금으로 현대석유화학 3000억원, 케이피케미칼 1785억원, 타이탄케미칼 1조5000억원을 썼는데 모두 시장 평가 대비 낮은 금액으로 지금도 그룹 안팎에서 알짜 M&A로 평가받는다.

권영배 미래에셋 연구원은 “자금 조달에 무리가 없고 인수를 통해 다운스트림 영역이 확대되기 때문에 사업 경쟁력이 강화될 것”이라고 평가했다.

반면에 석유화학사업 본연의 경쟁력을 강화해온 그동안 전략과 부합하지 않고 실익을 예상할 수 없다는 우려도 나왔다. 이충재 KTB투자증권 연구원은 “인수 없이도 ABS를 자체 생산할 수 있고 3조원 투자로 미국내 에틸렌크래커를 건설해 수익성을 확보한다는 전략을 발표한지 얼마 되지 않아 ABS·PS·PC쪽에 대규모 자금을 투자하는 것은 사업 방향상 이해가 되지 않는 선택”이라고 말했다.

최호기자 snoop@etnews.com