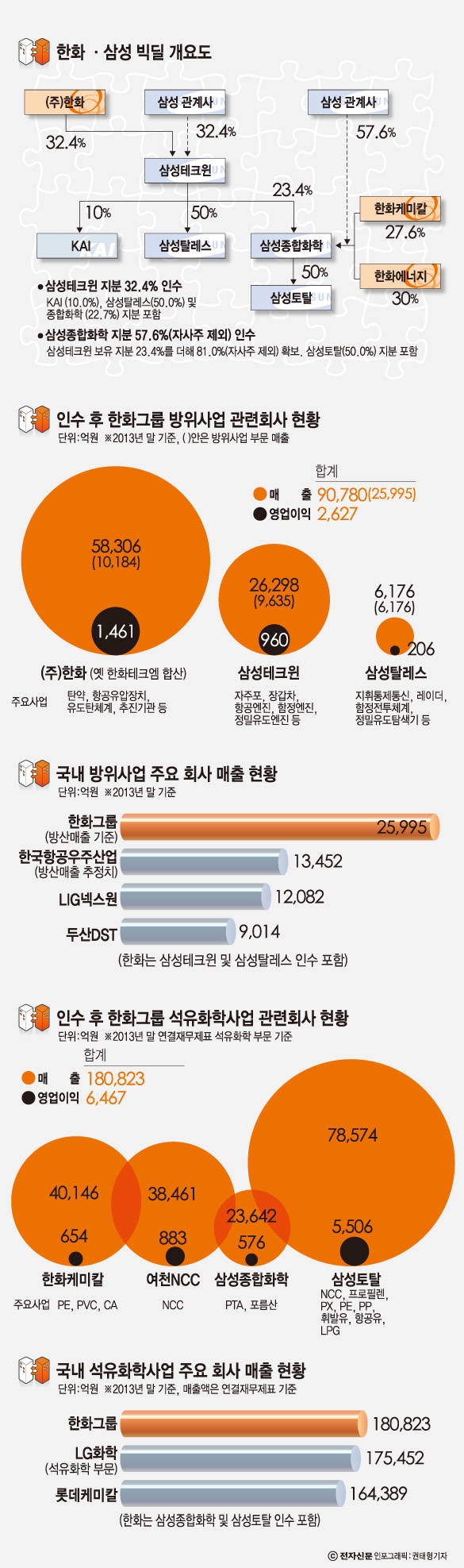

한화가 김승연 회장 복귀를 앞두고 삼성과 빅딜을 성사시켰다. 대금은 총 1조9000억원으로 지난 1997년 외환위기 이후 17년 만에 국내 기업끼리 등장한 대규모 M&A다. 업계에서는 이번 빅딜을 두고 주력 사업을 강화하려는 한화에 주목한다. 한화는 석유화학 및 방위산업 등 주력 사업 외형을 갑절로 늘렸다. 석유화학사업 매출 규모는 당장 국내 1위 수준에 근접했고 과거 한화에너지가 손을 뗀 정유 사업에도 재진출하는 등 사업 포트폴리오를 확대할 수 있게 됐다. 다만 최근 수년간 이어진 석유화학 시황 부진과 태양광 사업 투자를 감안하면 2조원에 달하는 매각대금 마련은 숙제라는 평가다.

◇한화, 석유화학 업계 선두권 등극…업계 지각변동

한화는 삼성종합화학과 삼성토탈 인수로 국내 석유화학 시장 선두 기업으로 도약했다. 삼성종합화학은 지난해 매출액 2조3642억원, 영업이익은 576억원 적자를 각각 기록했다. 삼성토탈은 2003년 삼성종합화학과 프랑스의 토탈그룹이 50:50 비율로 합작 설립한 회사다. 지난해 매출액 7조8691억원에 영업이익 5496억원을 올린 알짜 기업이다. 이들과 한화케미칼 및 여천NCC의 매출액을 합하면 한화의 석유화학 사업 매출액 규모는 연간 18조원에 달한다. 현재 업계 1위인 LG화학을 제치고 단숨에 업계 1위의 외형을 갖춘 셈이다. 한화는 규모의 경제 실현으로 원가 경쟁력을 크게 향상할 것으로 기대하고 있다. 기초 원료인 에틸렌 생산 규모가 세계 9위 수준인 291만 톤으로 늘어나는데 원료인 나프타를 대량 구매할 수 있어 구매 비용을 크게 절감할 수 있다는 계산이다. 나프타를 제외한 콘덴세이트, 액화석유가스(LPG)로 다각화된 원료 포트폴리오도 갖췄다. 한화는 그동안 해외에 가스 원료 기반 석유화학 공정을 확보하기 위해 노력해 왔다. 이번 인수로 해외 진출 없이 북미·중동 석유화학 업체와의 경쟁에 대응할 수 있는 능력을 확보했다. 판매 제품군의 폭도 넓어질 전망이다. 기존 에틸렌 일변도의 제품군에서 탈피, 폴리프로필렌·파라자일렌·스티렌모노머뿐만 아니라 경유·항공유 등 에너지 제품 등으로 다각화했다. 기존 일부 주력 제품의 경쟁력과 수익성 악화에 따른 리스크를 최소화할 수 있게 됐다는 평가다.

◇15년 만에 정유 사업 재진출

한화는 알뜰주유소에 석유 제품을 공급하고 있는 삼성토탈을 인수함으로써 15년 만에 정유 사업에 재진출했다. 한화는 지난 1999년 경영난으로 당시 한화에너지의 인천 공장과 유통망을 현대정유(현 현대오일뱅크)에 매각하고 사업에서 철수한 바 있다.

현재 국내 정유사가 고전을 면치 못하고 있지만 부산물로 석유 제품을 생산하는 삼성토탈은 낮은 생산원가와 안정적 유통망을 보유하고 있어 경쟁력을 갖추고 있다는 평가다. 삼성토탈은 지난 2012년 6월부터 대한석유공사와 수의계약을 통해 휘발유를 반제품으로 공급하다 올 3월 들어서는 월 12만5000배럴의 완제품 휘발유를 공급하고 있다. 지난 2월부터 석유 제품 전자상거래(KRX)에 정유사로 정식 등록된 상태다. 올 하반기부터 1조6600억원을 투자한 제2방향족 공장 가동에 들어가면서 삼성토탈의 석유 제품 생산량은 더욱 늘어났다. 주력 제품인 파라자일렌(PX) 생산량이 70만톤에서 170만톤으로 증가하면서 부산물로 생산되는 휘발유는 각각 2013년 27만톤, 2014년 34만톤, 2015년 50만톤으로 상승할 전망이다. 경유는 2014년 36만톤, 2015년 105만톤을 생산할 예정이다. 올해 하반기부터 국내 판매에 들어갔다. 업계는 삼성토탈의 석유 제품 공급가를 업계 평균보다 리터당 약 50원 이상 낮은 것으로 파악하고 있다. 여기에 전국 1000여개의 알뜰주유소에 제품을 공급하고 있어 안정적 유통망도 확보하고 있다. 송유관 공사 지분 확보 등을 통해 물류 인프라 구축도 마친 상황으로 사실상 정유 사업자로서 입지를 다진 상태다.

◇매각 대금 부담 없나

한화가 삼성 계열사를 인수하는데 필요한 금액은 최대 2조원이다. 한화는 삼성그룹이 보유한 삼성테크윈의 지분 전량 32.4%를 인수하는 데 8400억원을 마련해야 한다. 삼성종합화학의 지분 57.6%는 한화케미칼과 한화에너지가 공동 인수한다. 대금은 1조600억원이다. 이와 별도로 추후 경영 성과에 따라 1000억원을 추가 지급할 수 있다는 조항도 있다. 관심은 매각 대금 조달에 쏠린다. 한화는 최근 수년간 대규모 투자를 이어왔다. 태양광 사업을 신성장동력으로 지목하고 지난 2010년부터 한화솔라원과 한화큐셀을 인수했다. 이후 1만톤 규모의 폴리실리콘 공장을 신설하는 등 2조원이 넘는 뭉칫돈을 쏟아 부었다. 지속된 투자로 한화케미칼의 부채 비율은 지난해 185%까지 치솟았다. 올해 3000억원 규모의 해외주식예탁증권(GDR) 발행으로 부채 비율은 낮췄지만 연이은 투자가 부담스럽다는 것이 업계 관측이다.

한화 측은 인수 대금 마련에 어려움이 없다는 입장이다. 한화는 삼성테크윈 인수 대금을 내년부터 2년에 걸쳐 50%씩 분납한다. 한화케미칼과 한화에너지도 삼성종합화학 지분 인수 대금을 3년간 40%, 30%, 30%씩 나눠낼 수 있어 재무 부담이 크지 않을 것으로 보고 있다.

한화 관계자는 “이번 빅딜에서 매각 대금을 수년간 상환할 수 있도록 양측이 합의했기 때문에 재무 부담이 크게 줄었다”며 “앞으로 재무 건전성을 해치지 않고 매금 대금을 마련하는 데 집중할 것”이라고 말했다.

최호기자 snoop@etnews.com