꿈의 디스플레이 능동형(AM) 유기발광다이오드(OLED) 시대 개막과 함께 뜨겁게 달아올랐던 OLED 소재 시장에 벌써부터 잿빛 구름이 드리워졌다. 소재 수요를 촉발할 OLED TV 시장이 아직 걸음마 수준을 넘어서지 못한데다 소형 시장은 경쟁 심화로 인해 가격만 떨어지는 상황이다. 그럼에도 효율이 높은 청색 인광 소재 개발 등 기술적 난제는 산적해 있다. 장밋빛 희망을 품고 2011~2012년 투자에 뛰어들었던 OLED 소재 업계는 이른바 ‘3대 난관’을 극복하지 못하면 앞으로 1~2년은 보릿고개를 견뎌야 하는 처지다.

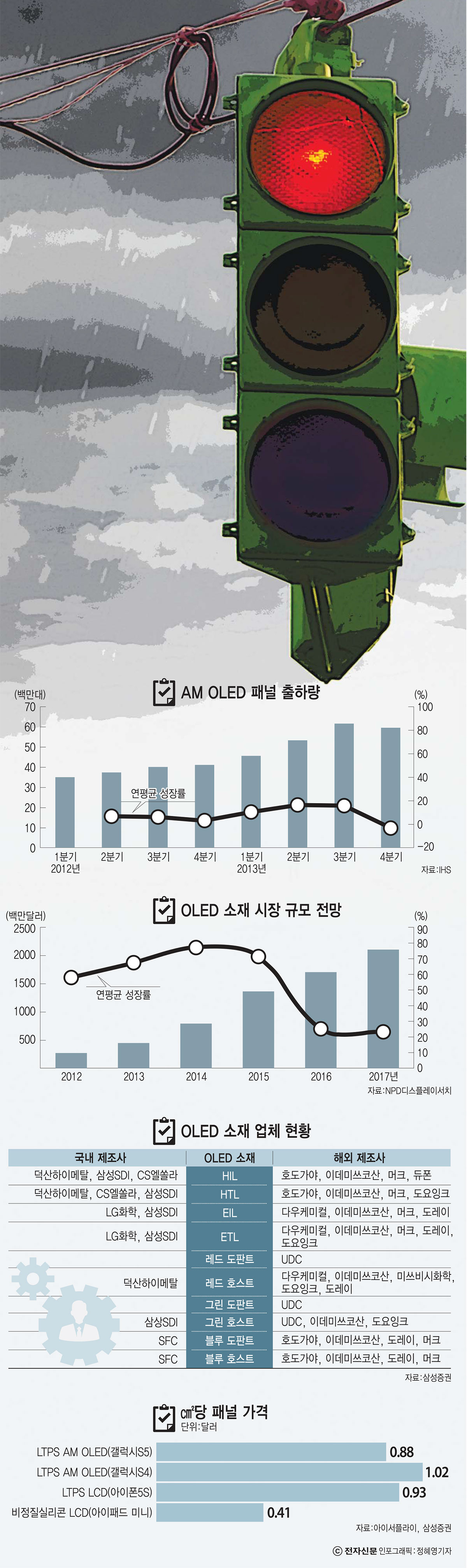

지난해 상반기만 해도 성장을 낙관했던 시장 조사 업체들도 올 들어 OLED 소재 시장 전망을 어둡게 보고 있다. NPD디스플레이서치는 지난해엔 올해 OLED 소재 시장을 10억달러(약 1조240억원) 규모로 전망했으나, 올 4월 7억9500만달러(약 8140억원)로 하향 조정했다.

유비산업리서치는 2012년만해도 고속 성장하던 소재 시장 성장률이 내년까지 잠시 주춤할 것이라고 바라봤다. 2016년에야 본격적인 OLED TV 시장이 열리면서 다시 한번 큰 폭으로 소재 시장이 성장할 것으로 예상했다. 이 회사는 올해 OLED 발광 소재 시장은 약 5430억원으로 전년 대비 22% 성장에 그칠 것으로 내다봤다.

◇OLED 디스플레이 시장 침체

OLED 소재 시장에 잿빛 전망이 나오는 가장 큰 요인은 전방 산업이라고 할 수 있는 AM OLED 디스플레이 시장의 침체다. LG디스플레이의 풀HD 해상도 OLED TV 패널 수율이 80% 선까지 올라선 것으로 알려지는 등 대면적 패널의 기술적 진전에도 불구하고 올해 시장 규모는 지난해보다 줄어들 것으로 예상된다. 지난해 OLED 디스플레이 시장 규모는 80억달러를 넘어선 것으로 집계됐으나, 올해 규모는 이에 한참 못 미치는 약 67억달러로 예측됐다.

OLED TV가 시장에 나오기는 했지만 아직도 연 몇 만대 수준으로, 본격적인 시장은 열리지 않았다. 소형 출하량은 지난해와 큰 차이가 없지만 가격 하락으로 인해 OLED 디스플레이 시장 규모가 줄어든 형국이다. 패널 가격 하락은 곧바로 소재 단가 인하 압박으로 이어졌다.

아이서플라이는 삼성전자 스마트폰 갤럭시S5 출시 당시 AM OLED 패널의 ㎠당 가격을 0.88달러로 분석했다. 갤럭시S4 출시 때에는 거의 같은 패널임에도 ㎠당 가격이 이보다 비싼 1.02달러였다. 그 사이 가격이 약 15% 정도 떨어진 셈이다. 문제는 갤럭시S5 출시 이후다. 가격 하락 정도는 더 심해져 현재는 30%가량 떨어진 것으로 알려졌다.

3분기에도 시장 회복이 더뎌지면서 가격 인상은 기대하기 어려워졌다. 이로 인해 TV 시장이 어느 정도 규모를 형성하는 내년 하반기가 되어야 다시 상승곡선을 그릴 것으로 예상된다. 유비산업리서치는 내년에 지난 2013년 당시 시장 규모를 회복할 것으로 전망했으며, 내후년부터 본격적인 성장세를 탈 것으로 바라봤다. 소재 시장이 오는 2016년에야 큰 폭의 성장이 기대되는 이유다.

이충훈 유비산업리서치 사장은 “올해 AM OLED 디스플레이 시장은 가격 하락 때문에 규모가 축소되는 분위기”라며 “올해 기술 진전을 이뤄낸다면 내년부터는 성장 궤도에 올라설 수 있을 것”이라고 말했다.

삼성디스플레이가 OLED TV 패널 양산을 하지 않은 것도 소재 시장에 큰 타격이 됐다. 삼성디스플레이가 선택했던 적녹청(RGB) 방식이 소재 소모가 월등히 많기 때문이다. LG디스플레이가 채택한 화이트 OLED 방식은 컬러필터가 들어가는 데도 불구하고 재료비가 RGB 방식의 절반도 되지 않는다.

NPD디스플레이서치에 따르면 55인치 기준 RGB 방식은 전체 패널 원가도 비싸지만 재료비 자체도 월등히 높다. RGB 방식은 전체 패널 원가 3670달러 중 2510달러가 재료비로 집계됐으며, 화이트 OLED는 제조 원가 1970달러 중 재료비가 970달러에 불과했다.

◇시장은 그대로인데 경쟁은 더욱 심화

수요는 제한되어 있지만, 그 사이 경쟁은 더욱 심화됐다. 액정과 백라이트유닛 정도로 요약되는 LCD와 달리 OLED는 발광층 소재에 빛을 밝히기 위해 다양한 소재가 사용된다. 양극(Anode)-정공주입층(HIL)-정공수송층(HTL)-발광층(EML)-전자수송층(ETL)-EIL(전자주입층)-음극(Cathode)의 전자소재가 샌드위치처럼 쌓여 있다. 양극과 음극의 전자를 발광층까지 보내는데 여러 단계를 거친다.

그 중 발광층은 색깔별로 또 나뉜다. 발광층에서는 색을 주로 내는 호스트뿐만 아니라 효율을 끌어올려주는 도판트의 역할도 중요하다. 이들 소재 시장은 국내외 10여개 소재 업체들이 나눠 가진 상태지만 주력 영역을 겨냥한 경쟁은 더욱 치열해지고 있다.

지난해 처음 ETL 소재로 OLED 소재 시장에 발을 디딘 삼성SDI(당시 제일모직)는 최근 발광 소재 중 그린 인광 호스트 양산을 시작했다. 덕산하이메탈도 레드 인광 호스트 양산을 시작하면서 경쟁에 가세했다. LG화학도 ETL 소재뿐만 아니라 HTL 소재 등으로 영역을 넓혀가고 있다.

시장에 진출하지 않은 화학·소재 업체들도 출사표를 내밀었다. 바스프는 청색 인광 특허를 바탕으로, 수년 내에 청색 인광 소재를 상용화하겠다고 선언했다.

소재 기업들의 경쟁이 심화되면서 소재 채택 주기도 짧아지고 있다. 다양한 소재를 여러 층 사용하다 보니 각 소재간 조합이 무엇보다 중요해졌다. 한 층에서 새로운 소재가 사용되면 다른 층 모두의 구성 성분을 바꿔야 하는 일도 생긴다. 아직까지 완벽한 솔루션이 나오지 않은 상황이어서 소재 교체 주기는 더욱 빨라지고 있다.

삼성디스플레이가 그린 인광을 사용하기 전까지는 같은 소재 구성을 2년 가까이 사용했으나 지금은 새로운 제품마다 소재 구성이 바뀌고 있다. 새로 출시된 태블릿PC는 크기에 따라서도 소재 구성을 달리했다.

소재 업계 관계자는 “고수익 사업을 기대하고 투자했는데 이제는 너도 나도 OLED 소재 사업에 뛰어들면서 경쟁만 심화된 꼴”이라며 “일부 독점 업체를 제외하고는 소재 업체들이 전반적으로 힘들어진 상황”이라고 전했다.

◇기술 난제 극복은 언제쯤

이론적으로는 LCD보다 OLED 원가가 더 저렴하다. AM OLED는 액정·백라이트유닛·필름 등의 재료비를 절감할 수 있다. 구성비를 따지자면 AM OLED는 LCD의 70%에 불과하다.

하지만 대면적의 경우 AM OLED 패널이 LCD보다 3배 이상 비싼 것이 현실이다. 수율이 LCD를 따라가지 못한데다 OLED 소재 가격이 아직은 높기 때문이다. 경쟁이 점차 심화되고 있다고 해도 여전히 진입장벽이 높은 것이 소재 사업이다.

OLED TV 시장의 발목을 잡고 있는 것 중 하나도 소재다. 청색 소재 효율이 말썽이다. 효율이 낮으니 열도 많이 난다. 열 발생 때문에 OLED TV에 방열판을 설치하면 이는 또 다른 비용 증가 요인으로 이어진다.

글로벌 기업들이 청색 인광이나 지연 형광 기술 개발에 나선 것은 이러한 이유에서다. 국내에서도 국책과제를 통해 1만 시간 이상 수명이 긴 청색 인광 소재를 개발 중이다. 독점 기술을 회피하는 것도 소재 업계가 해결해야 할 몫이다.

문보경기자 okmun@etnews.com