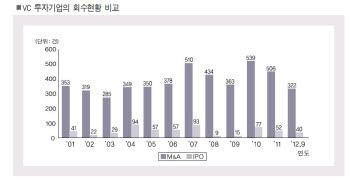

관련 통계자료 다운로드 미국 벤처캐피털의 투자 회수현황

관련 통계자료 다운로드 미국 벤처캐피털의 투자 회수현황 “한마디로 껍데기다.” 미국에서 활동하다 최근 국내 벤처 투자와 인수합병(M&A) 중개 시장에 뛰어든 기업가의 말이다. 왕성하게 움직이는 미국 벤처생태계와 비교해 우리 시장은 너무 정체됐다는 비판이다.

엔젤과 벤처캐피털 투자와 M&A는 선순환 벤처생태계에 일종의 `윤활유`다. 고위험 고수익(하이리스크 하이리스크)으로 대표되는 기술 벤처는 수시로 투자와 M&A에 노출돼야 한다. 기술 시장이 빠르게 변하기 때문이다. 아이디어를 사업화하는 벤처는 단기간에 지속적으로 투자를 유치해 제품·서비스를 상용화해야 한다. 페이스북이 엔젤투자를 포함해 상장(IPO)까지 10차례 투자받은 것이 사례다. M&A도 마찬가지다. 대기업뿐 아니라 벤처가 혼자 모든 것을 할 수는 없다. 필요하면 다른 곳과 M&A를 해야 한다.

한 컨설팅업체 대표는 “벤처 대표와 얘기하다 보면 M&A를 생각조차 하지 않는다. 오히려 문을 닫는 한이 있더라도 사업을 끝까지 끌고 간다는 생각”이라고 분위기를 전했다. 실리콘밸리 벤처 기업가 반응은 다르다. 적정 가치만 인정한다면 매각 의사가 있다. 배경으로 사업을 키우기 위해서는 충분한 투자와 브랜드(인지도)가 필요해서다.

투자와 M&A 부족 이유로 여러 가지가 꼽힌다. 일부에선 투자처와 인수 대상이 없다는 점을 든다. 오덕환 제이무어파트너스 대표는 “벤처가 기술 트렌드를 전혀 못 잡는 것 같다”면서 “ `핫 트렌드`에 관심을 갖고 거기에 맞춰 연구를 해야 하는데 그런 노력이 부족하다”고 지적했다.

2000년 전후 벤처 버블(거품) 붕괴 여파도 언급된다. 벤처 침체기에 들어선 이후 오랜 기간 우수 인재가 벤처 시장에 오지 않았다. 튀는 아이디어의 참신한 기술이 등장하지 않았다. 이는 투자와 M&A 부족으로 이어졌다.

문화적인 측면도 있다. 관행적으로 국내에서 벤처를 인수한 기업은 기존 경영진을 내보내고 새롭게 경영진을 구성한다. 추가 기술개발과 성과가 기대만큼 이어지지 않고, M&A를 회의적으로 본다. 구글·애플 등 M&A 공룡들은 피인수기업 경영진과 인력을 그대로 받아들여 조직에 역동성을 부여한다.

일반화할 수 없지만 소극적 투자도 문제다. 역시 과거 벤처 버블 여파다. 한 벤처캐피털업체 관계자는 “투자결정 과정을 보면 여전히 벤처기업 대표 보유 자금 규모와 인맥을 중시한다”며 “혁신성보다 수익성과 안정성을 중시하는 문화가 깔려 있다”고 말했다.

새 정부는 제2의 벤처 붐을 조성하려 한다. 이현재 대통령직 인수위원회 경제2분과 간사는 지난달 30일 새 정부가 2000년과 같은 `벤처 어게인(벤처 부활)`에 나설 것이라고 밝혔다. 전문가는 벤처 어게인을 위해 투자와 M&A 활성화가 반드시 필요하다고 입을 모은다. 오덕환 대표는 “우수 인재와 새로운 기술이 결합하지 않으면 투자와 M&A가 계속 확산하기 힘들 것”이라고 말했다.

김준배기자 joon@etnews.com