관련 통계자료 다운로드 미국 벤처캐피털 회수 현황 비교

관련 통계자료 다운로드 미국 벤처캐피털 회수 현황 비교 기술 중소·벤처기업 인수합병(M&A) 시 인수가액 전체에 과세 특례를 적용하자, 조세 수입 확대 효과가 두 배에 육박하는 것으로 조사됐다. 인수합병(M&A) 부재가 선순환 벤처생태계 걸림돌로 지적되는 가운데 나온 조사 결과여서 관심을 끌고 있다. 중소기업청은 이를 근거로 기획재정부에 조세특례 확대를 요청한다는 방침이다.

22일 자본시장연구원이 기술벤처 간 M&A 활성화 일환으로 기술취득 과세특례를 M&A 전체 금액으로 확대해 조사한 결과, `조세 승수(확대) 효과`가 1.96으로 나타났다. 현재는 조세특례제한법상 중소기업이 특허권 등을 취득한 때에 한해 취득 금액의 7%를 과세연도 소득세 또는 법인세에서 공제한다. 조사는 과세특례를 M&A 가액 전체로 인정했을 때 효과를 찾았다. 과세특례로 인한 기업 성장과 임금 상승 세수증가분을 세수감소분으로 나눠 조세승수분을 찾았다. 조사는 2007~2011년 5년간 상장 중소·벤처기업을 인수한 M&A 16건 사례(31개사)를 표본으로 3년간 실적을 파악했다.

조사 결과 매수기업은 3년간 총 158억5000만원, 매도기업은 이 기간 44억2000만원 등 총 202억7000만원을 납부한다. 반면에 과세특례로 인한 조세감소분은 3년간 103억4000만원이었다. 박용린 자본시장연구원 기업정책실장은 “조사결과는 정부가 1을 투자하면 3년간 1.96이 돌아온다는 의미”라며 “M&A로 기업 매출이 늘어나는 등 성장성과 수익성이 개선돼 조세지원 효과가 나타났다”고 설명했다.

조세승수= `승수`란 소비나 투자 등이 증가함에 따른 국민소득 증가분을 말한다. 조세승수는 세제지원 효과를 파악하는 것이다. M&A 세제지원 조세승수는 과세특례로 인한 기업성장과 임금상승에 따른 세수증가분을 과세특례로 인한 세수감소분으로 나눠 구한다.

`M&A 활성화 특단 대책 나올까.` 이병권 중소기업청 벤처투자과장은 “M&A 부진 이유로 문화와 CEO 탓만 할 것이 아니다. 유인책을 주면 활성화 요소가 충분하다”고 강조했다. 이번 조사결과를 근거로 재정부 설득에 적극 나서겠다는 의사도 피력했다.

M&A 부재는 우리 벤처생태계에 `아킬레스건`이었다. 투자 유인에 심각한 걸림돌로 작용한다. 예컨대 경기 하락기다. 기업 가치가 내려가면서 벤처는 기업공개(IPO)에 나서질 않는다. 벤처캐피털 등 투자자 입장에서는 회수(Exit) 길이 막힌다. 대안시장이 M&A다. 하지만 시장이 취약해 벤처캐피털은 경기 회복기만을 기다린다.

벤처캐피털이 벤처에 IPO를 강요한다는 비난의 목소리가 흘러나온다. 짧게는 5년 길어야 7~10년인 벤처펀드를 고려하면 벤처캐피털 입장에서도 불가피하다. 스타트업 선순환도 막는다. 스타트업 CEO는 기술 상용화 또는 생산 과정에서의 규모경제에 한계를 느끼면 그 기술을 매각한다. 대기업에서 막대한 자본력으로 사업을 키우는 경우다. 스타트업 CEO는 회수 자금으로 신사업에도 뛰어든다. M&A 순효과는 이처럼 많다.

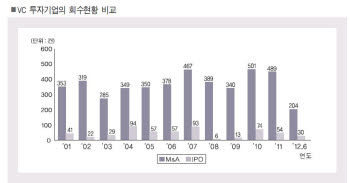

문제는 재정부의 이해 정도다. 조사결과는 3년치 합계다. 과세특례 첫해만을 보면 재정당국은 손해일 수 있다. 재정부가 장기적 관점에서 순효과를 보고 추진해야 한다. 그래야만 벤처생태계 큰 걸림돌이 제거된다. 벤처캐피털 업계는 그동안 “기업이 연구개발(R&D)에 세제혜택을 주듯이 기술 기업 인수를 일종의 R&D로 보고 세제 지원을 해야 한다”고 요청해 왔다. 미국 벤처캐피털의 M&A를 통한 벤처투자자금 회수 비중은 70~80%에 이른다. 반면에 우리 벤처캐피털의 M&A 회수 비중은 채 10%가 안 되는 것으로 알려져 있다.

김준배기자 joon@etnews.com