유료방송 합산규제가 일몰돼 미디어 시장이 '인수합병(M&A)' 격랑에 휩싸일 전망이다. 가입자 점유율 규제 부담을 해소한 통신사가 케이블TV 인수에 나설 수 있게 됐다. 2년 전 중단된 케이블TV 구조개편이 본격화될 것으로 예상된다. 넷플릭스 등 글로벌 OTT 기업 공세에 맞서 방송 산업을 선진화할 근본 처방도 필요하다.

◇3년 만에 사라지는 합산규제···유료방송 M&A '숨통'

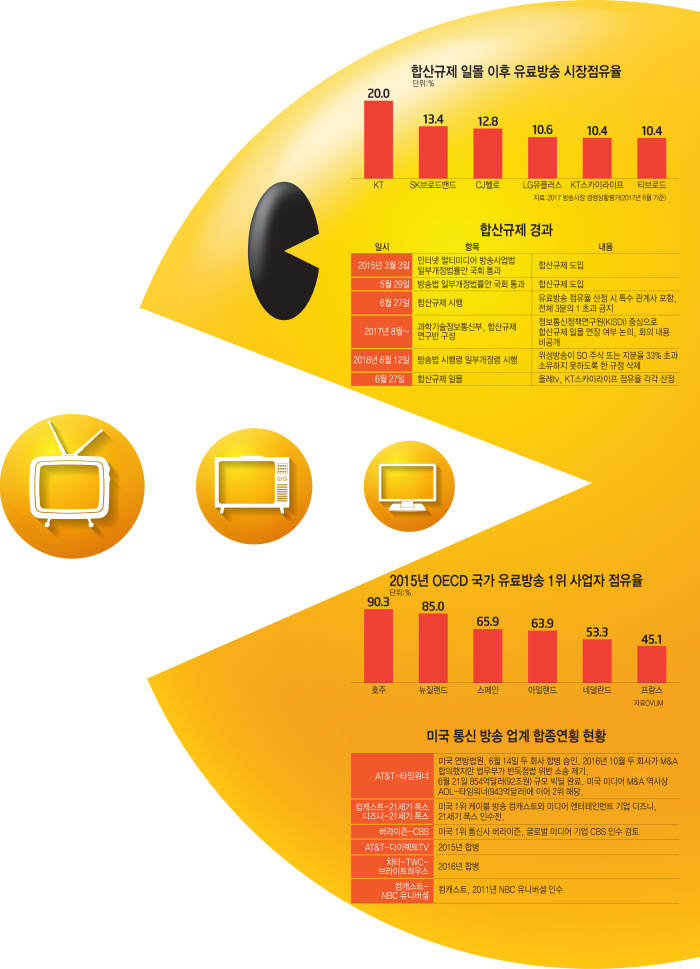

2015년 6월 도입된 유료방송 합산규제는 당초 예정대로 3년 만에 일몰 운명을 맞았다. 가입자 합산 부담이 사라진 통신사가 케이블TV를 인수할 수 있는 길이 열린 것으로 평가된다.

합산규제에서는 전송 방식과 무관하게 특정 사업자군에 포함된 유료방송 가입자를 모두 더해 점유율을 계산했다. 여기에 해당하는 것은 KT와 KT스카이라이프밖에 없어 사실상 KT를 겨냥한 규제였다.

일몰 이후에는 전송 방식별로 점유율을 별도 계산한다. IPTV 간, SO 간 계산한 점유율이 각각 유료방송 시장 3분의 1을 넘지 않으면 된다.

유료방송 가입자가 100명이고 특정 사업자군에 속한 IPTV·SO 가입자가 각각 20명, 13명이라면 합산규제에서는 가입자를 늘릴 수 없지만 일몰 이후에는 IPTV 13명, SO 20명을 추가 모집할 수 있는 것이다.

당장 KT가 확장이 수월해진다. 위성방송은 시장점유율 제한이 없다. 이론상으론 유료방송을 100% 점유할 수 있다. 더욱이 이달 초 위성방송의 케이블TV 지분소유 제한이 사라졌다. SK텔레콤과 LG유플러스도 가입자 수 부담 없이 SO를 인수할 수 있게 됐다.

가입자 점유율 제한에서 벗어난 통신사의 케이블TV 인수는 '기정사실'로 받아들여진다.

2016년 SK텔레콤-CJ헬로비전 M&A 무산으로 중단된 'SO 구조조정'이 새로운 계기를 맞은 것이다.

두 회사 합병을 반대한 공정거래위원회가 합산규제 일몰을 지지한 것은 긍정 신호로 해석된다.

공정위는 '시장점유율 사전규제는 영업활동 자유를 침해하며 소비자 후생에 부정 효과가 우려된다'는 의견을 2013·2017·2018년 세 차례 국회와 과학기술정보통신부에 전달했다.

특정 사업자가 유료방송 시장을 과점하면 여론을 지배할지 모른다는 우려가 있지만 '가입자 점유율'과 '시청점유율'은 구분해야 한다는 견해가 설득력을 얻는다.

가입자가 많다고 특정 방송을 많이 보도록 한다는 증거는 없기 때문이다.

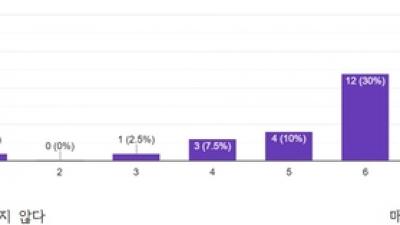

OECD 국가 유료방송 1위 사업자 점유율은 호주 90.3%, 스페인 65.9%, 네덜란드 53.3%, 프랑스 45.1% 등 다수 국가에서 33%를 훌쩍 넘는다.

시청점유율은 모든 국가가 규제하지만 가입자 점유율을 제한하는 나라는 한국이 유일하다.

미국에서도 연방통신위원회(FCC)가 1999년과 2007년 두 차례 가입자 점유율 제한(30%) 시도를 했지만 법원이 '재량권 남용'이라며 사업자 손을 들어줬다.

◇5G 도래·OTT 공습···'미디어 구조개편' 시대 과제

케이블TV 성장동력 고갈과 5세대(5G) 이동통신 시대 개막, 온라인 동영상 서비스(OTT) 공습은 '미디어 산업 구조개편'과 '통신·방송 융합'을 절박한 과제로 만든다.

아날로그 가입자에 대한 주문형 비디오(VoD) 서비스 한계, 이동통신 결합 제한, 지역고립 등 영향으로 케이블TV 성장은 정체된 반면에 구조조정은 지연되는 부조화가 발생하고 있다.

케이블TV 가입자는 2009년 1514만명을 정점으로 지난해 1398만명까지 줄었다. 영국에선 케이블TV 구조조정 끝에 버진미디어 한 곳만 남았고 결국 지역사업권도 폐지됐다.

5G 시대는 통신·방송 융합을 강하게 요청한다.

초고속·초대용량 네트워크를 오갈 콘텐츠로 방송 만한 게 없기 때문이다. 주 52시간 근무제 정착, 자율주행차 상용화로 동영상 수요는 더 늘 것으로 예상된다.

'매스 미디어' 시대가 가고 기획부터 제작, 배급, 소비가 모두 개인 맞춤형으로 이뤄지는 '빅데이터 미디어' 시대가 오면서 모바일 중요성은 어느 때보다 커진다. 미디어 이용 정보를 세분화할 수 있어서다.

OTT 공습을 막고 살아남는 것은 전통 미디어 산업 핵심 과제가 됐다.

'FAANG(페이스북·아마존·애플·넷플릭스·구글)' 파괴적 혁신은 무서운 기세로 전통 미디어 산업을 무너뜨리고 있다.

넷플릭스는 지난해 미국에서 가입자 5480만명으로 케이블TV(5240만명)를 처음 추월했다. 이 회사는 지난해 콘텐츠에 63억달러를 투자해 NBC 유니버셜, 폭스, 타임워너, 디즈니에 이은 5위를 차지했다. 아마존은 45억달러로 7위였다.

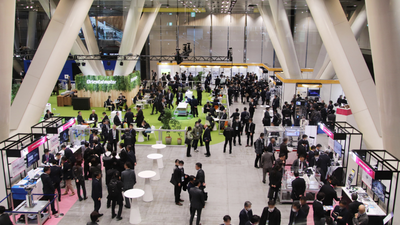

미국 내 통신·미디어 기업 간 합종연횡이 끊이지 않는 것은 이러한 절박한 과제를 해결하기 위한 시도로 해석된다.

21일 미국 AT&T와 타임워너는 854억달러(92조원) 규모 빅딜을 완료했다. 'AOL-타임워너'에 이은 미국 미디어 사상 두 번째 큰 M&A를 성사시킨 것이다.

케이블TV 컴캐스트와 콘텐츠 기업 디즈니는 이에 못지않은 700억달러(75조5000억원)짜리 21세기 폭스 인수전을 벌이고 있다. 1위 통신사 버라이즌은 CBS 인수를 검토하고 있다.

넷플릭스, 구글 등은 국경 없는 인터넷을 타고 한국 방송 시장에도 영향을 미치고 있다. IPTV 진출을 노리는가 하면 콘텐츠 직접 투자를 강화하고 있다.

미디어 구조개편이라는 시대 과제를 외면하면 유료방송 경쟁력 상실과 5G 콘텐츠 부실, 글로벌 OTT 상륙이라는 '3대 악재'가 한꺼번에 닥칠 수 있다.

글로벌 OTT에 대항하고 방송 산업을 육성하기 위해서는 합산규제 일몰을 넘어 통합방송법 조기 제정 등 진일보한 방송 규제 체계를 만들어야 한다는 요구가 거세다.

김용주 통신방송 전문기자 kyj@etnews.com