공정거래위원회가 SK텔레콤의 CJ헬로비전 인수합병(M&A)을 7개월여 동안 심사한 후 내놓은 최종 결론은 결국 `불허`였다. 공정위는 양사 M&A가 유료방송과 이동통신 도·소매 시장에서 경쟁을 실질적으로 제한할 우려가 있다며 기업 결합 자체를 금지하기로 했다. `조건부 인가`로는 해결할 수 없는 근원적인 문제가 있다고 진단했다. 하지만 공정위 논리가 현실과 맞지 않다는 비판이 나온다. 향후 유료방송 지리적 시장획정을 두고 `지역 vs 전국` 논란이 더욱 거세질 것으로 보인다.

◇공정위 불허 판단 근거 “요금인상 가능성 커”

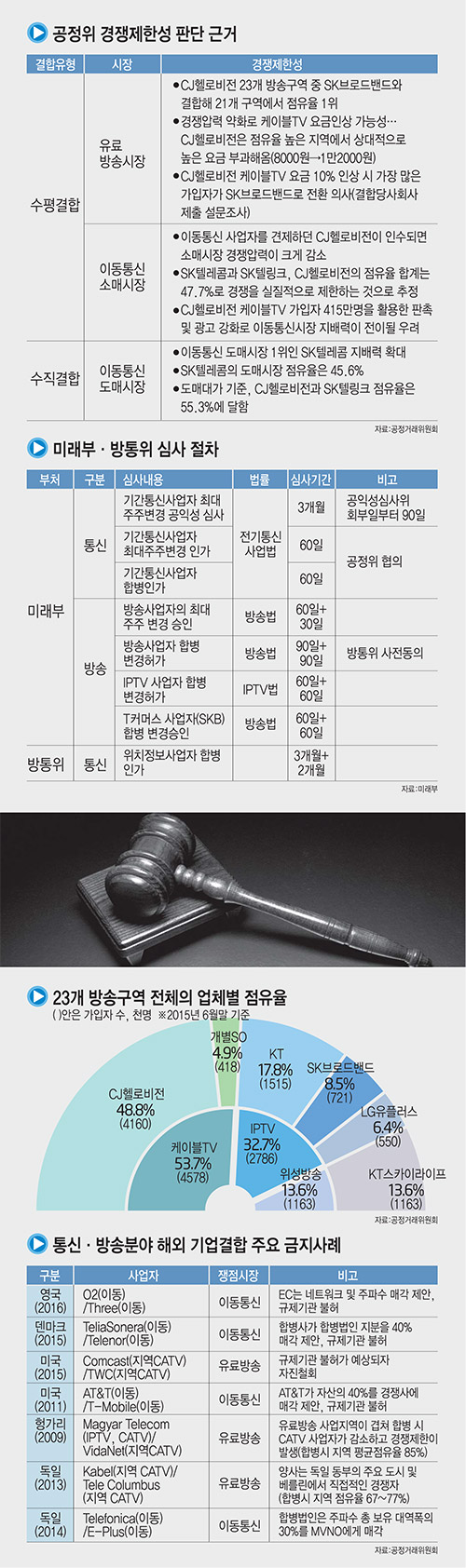

공정위는 △유료방송 수신료 인상 우려 △알뜰폰 효과 약화 △알뜰폰 도매시장 쏠림현상 심화 등 크게 세 가지 이유를 들어 SK텔레콤과 CJ헬로비전 M&A를 불허했다. CJ헬로비전과 SK브로드밴드가 합병하면 CJ헬로비전 23개 방송구역 가운데 21개 구역에서 합병회사가 1위로 올라선다고 봤다. 기존 17개에서 4개가 늘어나는 것이다. 21개 구역 시장점유율은 46.9~76%에 달할 것으로 예상했다.

방송구역 지배력이 커지면서 요금 인상 가능성이 높다고 공정위는 판단했다. 실제로 CJ헬로비전 케이블TV 요금은 점유율 15.6%인 경기 의정부에선 8000원이지만, 53.1%인 경기 부천·김포에선 1만2000원이었다. 시장점유율 높은 곳이 요금도 높았다.

공정위는 알뜰폰 1위인 CJ헬로비전이 인수되면 이동통신시장에서 이른바 `독행기업(maverick·공격적 경쟁전략으로 가격인하와 혁신을 주도하는 기업)` 효과가 사라질 것을 우려했다. 시장지배력 전이도 경계했다. 공정위는 “CJ헬로비전 케이블TV 가입자 415만명을 기반으로 판촉을 강화할 수 있다”면서 “합법적 수단뿐만 아니라 각종 불공정한 수단을 활용해 이동통신시장 지배력을 강화할 우려가 있다”고 밝혔다.

공정위는 알뜰폰 도매시장 쏠림현상이 심화된다는 점도 지적했다. 알뜰폰 업체가 통신망을 빌려 쓰는 도매시장 45.6%를 SK텔레콤이 차지하고 있는데, 점유율이 더 높아질 수 있다는 것이다. 특히 업계 1, 2위인 CJ헬로비전과 SK텔링크의 금액 기준 도매시장 점유율이 55.3%에 달해 KT, LG유플러스는 `손님(알뜰폰 업체)`을 구하는 것 자체가 어려워질 것으로 예상했다.

◇“전국사업자와 경쟁하는데 누가 가격 올리겠나”

공정위 판단은 심사 기간 외에 논리적으로도 많은 논란의 여지를 남겼다. 공정위는 CJ헬로비전과 SK브로드밴드 합병회사가 단독으로 케이블TV 요금을 인상할 가능성이 크다고 봤다. CJ헬로비전과 가장 큰 경쟁 관계에 있던 SK브로드밴드가 한 회사가 됨으로써 요금인상을 억제하던 경쟁압력이 크게 약화된다는 것이다.

공정위가 내세운 주요 근거는 합병 찬반측 모두 제출한 설문조사 결과다. CJ헬로비전이 케이블TV 요금을 10% 인상하면 경쟁사로 갈아타는 사람 비율을 조사했다. 그 결과 업체를 바꾸겠다고 응답한 사람의 39% 정도가 SK브로드밴드를 택했다. KT나 LG유플러스보다도 높았다.

공정위는 이처럼 유력한 경쟁자가 한 편이 됐으니 CJ헬로비전이 손쉽게 가격을 올릴 수 있다고 판단했다.

하지만 업계에서는 공정위 판단이 현실과 동떨어진 것이라고 비판한다. 설문조사 내용을 받아들인다고 하더라도 업체를 바꾸기로 한 사람의 60%는 제3의 업체로 떠난다는 것을 알 수 있다. 가입자 한 명이 아쉬운 상황에서 손해가 뻔한 가격인상을 누가 시도하겠느냐는 것이다.

방송구역 내 다른 케이블TV 사업자는 물론이고 KT IPTV와 KT스카이라이프, LG유플러스 IPTV 등 전국사업자가 경쟁하는 상황에서 가격인상은 불가능하다는 게 업계 상식이다. 더욱이 요금을 올리려면 미래창조과학부 인가를 받아야 한다. 독점을 이유로 요금을 올리는 것을 미래부가 두고 볼리 만무하다.

케이블TV 업계는 콘텐츠 가격을 주고나면 남는 게 없을 정도로 지나치게 낮은 유료방송 요금을 문제 삼을 정도다. 케이블TV 업계 관계자는 “지금이 어떤 시대인데 케이블TV 사업자가 지역 독점을 이유로 요금을 올릴 수 있겠는가”라면서 “조금만 요금이 불합리해도 IPTV나 위성방송 등 전국사업자로 떠나버릴 것”이라고 말했다.

◇권역규제·지배력 전이…남은 숙제는

인수합병 심사 최대 쟁점은 `시장획정` 문제였다. 유료방송의 지리적 경쟁범위가 지역(방송구역)인가 전국인가 하는 점이다. 지역이냐 전국이냐에 따라 합병 허가 여부가 갈릴 정도로 중요했다. 지역으로 보면 합병회사 독점이 강화되는 것으로 비치지만, 전국으로 보면 합병회사는 2위여서 경쟁제한성이 크지 않기 때문이다.

공정위는 지역을 선택하며 △이사를 하지 않으면 다른 지역 케이블TV에 가입할 수 없다는 점(수요대체성) △새로운 사업자가 유료방송에 진입하기 어렵다는 점(공급대체성) △방송권역별 요금·서비스가 다르다는 점 △미국·EU 등 해외사례를 근거로 들었다.

하지만 `디지털화`라는 과도기에 놓인 유료방송시장에서 `지역vs전국` 논쟁은 현재진행형이다. 공정위가 주요하게 인용한 2015년 방송시장 경쟁상황평가마저 “2015년 현재 네트워크 품질, 디지털 전환 정도, 양방향 서비스 제공 수준 등에서 차이가 존재해 전국이 동질적 시장상황이라고 간주하기는 부족하다”면서도 “향후 법·제도 변화나 지역별 경쟁조건에 대한 추가연구가 진행된다면 이를 지리적 시장획정에 반영할 수 있다”고 했다.

정보통신정책연구원(KISDI)은 2011년 한 보고서(유료방송 규제 개선을 위한 방송권역별 경쟁현황 연구)에서 “아날로그 케이블TV 중심이던 유료방송시장에서는 지역별 시장획정이 필요했지만 IPTV 및 위성방송 전국서비스가 약진하는 상황에서는 전국시장이 더 중요해지고 있다”고 지적했다.

미래부와 방송통신위원회는 지난해 합산규제를 도입하면서 방송권역 규제를 폐지했다. 이처럼 상황에 따라 유료방송 시장 기준이 전국과 지역을 오감에 따라 이를 하나로 통일해야 할 필요성이 대두된다. 규제를 일원화하고 시장혼란을 최소화하기 위해 시장획정 기준을 통일하자는 요구가 커질 것으로 보인다.

김용주 통신방송 전문기자 kyj@etnews.com