SK텔레콤이 CJ헬로비전을 인수해 SK브로드밴드와 합병하겠다는 계획을 심사한 공정거래위원회가 오판했을 가능성이 제기된다. 공정거래법 기준을 적용하더라도 케이블TV 방송권역에서 시장지배 사업자를 추정하기가 극히 어렵기 때문이다. 더욱이 지역이 아닌 전국을 기준으로 유료방송 시장을 규제하려는 통신방송 담당 부처와도 손발이 맞지 않은 것으로 드러났다. 공정위가 지나치게 통신방송 시장의 특수성을 무시함으로써 케이블TV만 감내하기 어려운 피해를 보게 됐다는 볼멘소리도 나온다.

◇통신방송 시장 특수성 간과…공정위 `오판` 가능성

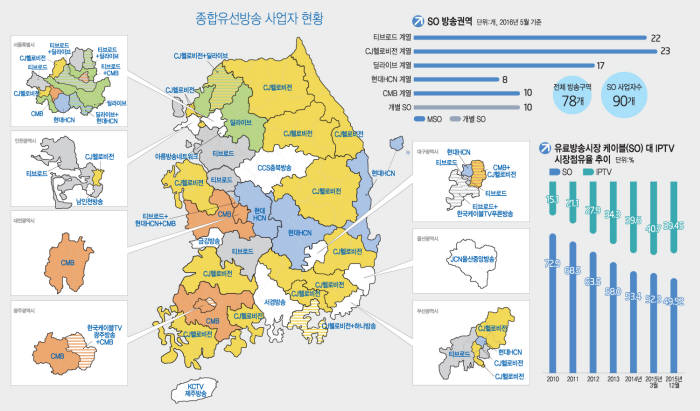

공정위는 CJ헬로비전과 SK브로드밴드가 결합하면 방송권역별 시장점유율을 높일 것으로 판단했다. CJ헬로비전은 전체 78개 방송권역 가운데 23곳에서 방송을 내보낸다. 이 가운데 19곳에서 1위다. 점유율 50%를 넘긴 곳만도 13곳이나 된다. SK브로드밴드가 가입자를 보태면 점유율이 더욱 늘어날 것이 분명하다. 공정위는 이 점을 우려했다.

하지만 공정거래법은 시장지배 사업자를 `단독으로 상품 가격 등을 변경할 수 있는 사업자`로 정의했다. 또 시장지배 사업자를 판단할 때는 시장점유율 50% 기준 외에 △진입 장벽 존재 및 정도 △경쟁 사업자 규모 등을 종합 고려해야 한다.

이 기준에 따르면 합병 회사가 각 권역에서 점유율을 높이더라도 반드시 시장지배 사업자로 보기 어려운 측면이 있다.

우선 한 권역에서 케이블TV 사업자가 단독으로 상품 가격을 변경하기 어렵다. 방송법 77조에 따라 유료방송 사업자는 이용 약관을 미래창조과학부 장관에게 신고해야 한다. 특히 이용요금은 승인 사항이다. 또 진입 장벽(허가, 규모의 경제, 필수 설비)이 있기는 하지만 통신사가 제공하는 인터넷TV(IPTV), 위성방송이라는 전국 서비스가 있기 때문에 의미가 없다. 더욱이 통신사가 3개나 되고, 덩치는 케이블TV 사업자보다 훨씬 크다.

공정위의 판단처럼 시장을 재단하면 케이블TV 방송 시장에는 온통 시장지배 사업자로 가득해지는 모순이 생긴다. 케이블TV 방송은 처음부터 `권역별 사업권 보호`를 기반으로 성장했기 때문이다.

78개 방송권역 가운데 2개 이상 케이블TV 사업자가 치열한 경쟁을 벌이는 곳은 2004년 35개에서 2014년 13개로 급감했다. 나머지 권역에선 독점이 일어나고 있거나 복수종합유선방송사업자(MSO)에 속한 각각의 종합유선방송사업자(SO)가 경쟁을 하고 있는 것이다. 한 사업자가 50% 이상 점유율을 차지한 권역도 42곳에 이른다.

전국을 놓고 보면 올레TV와 스카이라이프를 포함한 KT 계열의 유료방송 시장 점유율은 29.3%에 이른다. SK브로드밴드와 CJ헬로비전의 점유율을 합해도 25.7%에 그친다. KT 계열이 1위, 합병회사가 2위다. 전국 차원에서는 1위 사업자는 그대로 두고 2위 사업자만 규제하는 어색한 상황이 펼쳐지는 것이다.

◇“디지털 시대에 아날로그 잣대는 무의미”

이처럼 공정거래법이 규정하고 있는 어떤 기준으로 보더라도 방송권역에서의 점유율 상승은 시장지배 사업자로 추정하는 근거가 되기 어렵다. 권역을 기준으로 유료방송을 규제하는 것은 아날로그 시절 이야기다. 급격한 디지털화로 지역사업자(케이블)가 전국사업자(IPTV·위성방송)와 싸우는 지금 시대에는 맞지 않는 옷이다.

통신방송을 관장하는 정부 부처와 산하기관은 이런 사정을 잘 알고 있다. 정보통신정책연구원(KISDI)은 이미 2011년 말 `유료방송 규제 개선을 위한 방송권역별 경쟁 현황 연구` 보고서에서 이 점을 지적했다.

보고서는 “유료방송 경제력 집중을 제한하는 이유는 가입자 시장지배력보다 프로그램공급자(PP)에 대한 지배력 방지에 무게 중심이 있다고 봐야 한다”고 했다. 케이블 가격을 올릴 것이 두려워서가 아니라 방송 프로그램 가격을 후려칠 것을 염려해서 유료방송 점유율을 제한한다는 의미다.

보고서는 “아날로그 케이블 TV 중심이던 유료방송 시장은 권역별 시장 내에서 경쟁하는 것이었으므로 지역별 시장 획정이 필요했지만 위성방송과 IPTV 전국 서비스가 널리 보급된 상황에서는 전국 시장이 더 중요해지고 있다”면서 “유료방송에 대한 소유 겸영 규제는 진입한 권역 수나 개별 권역 내 가입자 수를 통제할 게 아니라 전국 시장에서의 가입자 수에 초점을 맞춰야 한다”고 제시했다.

미래부는 보고서 의견을 받아들여 지난해 `합산규제`를 도입했다. 방송법 8조와 IPTV법 13조에 `특정 유료방송 사업자는 특수 관계 사업자를 합산한 가입자 수가 전체 유료방송 가입자 수의 3분의 1을 초과하지 못한다`는 규정을 신설한 것이다. `권역`보다 `전국` 가입자 수에 중점을 뒀다. 그 대신 권역 규제는 삭제했다. 공정위는 통신방송

담당 부처와는 전혀 동떨어진 판단을 한 셈이다. 공정위가 경쟁제한성 문제를 제기하려면 결합상품을 통한 이동통신 시장 지배력 전이 등 다른 주제에 집중했어야 한다는 비판이 나오는 배경이다.

◇통신사업자 M&A 제한, 케이블 업계엔 `재앙`

공정위의 판단대로 통신 사업자에 의한 케이블 사업자 인수 길이 막힌다면 케이블 업계는 심각한 난관에 봉착한다. 경영 악화로 사업을 매각하고 싶어도 사 갈 사람이 없어지기 때문이다.

케이블은 이미 유료방송 시장점유율에서 IPTV와 위성방송에 밀렸다. 미래부가 발표한 지난 5월 자료에 따르면 지난해 하반기 유료방송 시장에서 종합유선방송은 49.52%로 50.48%를 기록한 IPTV+위성방송에 근소한 차이로 뒤졌다. 과반이 무너진 건 처음이다. 2010년만 해도 70%를 넘기던 케이블 방송 시장점유율이 불과 5년 만에 절반 아래로 떨어진 것이다. 케이블 업계의 지난해 영업이익은 4056억원으로, 2014년 4535억원보다 10.6% 감소했다. 2012년 6278억원을 정점으로 매년 감소세다. 이 추세대로라면 올해 3000억원대로 추락할 가능성도 있다. 한때 20%를 넘기던 MSO의 영업이익률은 2014년 13.9%까지 떨어졌다. 투자 여력이나 결합상품 제공 능력 등에서 통신사에 밀리는 케이블TV의 경영 상황은 더욱 악화될 것이라는 게 공통된 의견이다.

`출구전략`을 꿈꿔 온 케이블 업계에는 그야말로 `재앙`이다. 현실적으로 통신사를 제외하고 건전한 자본 가운데 케이블을 인수할 업체가 마땅치 않기 때문이다. 업계에서는 이번 공정위의 판단이 `판례` 역할을 할 것으로 본다. 통신사의 케이블TV 인수를 가로막는 근거가 된다는 것이다. 케이블TV가 각 방송권역에서 점유율이 높아 어떤 통신사가 오더라도 시장지배 사업자가 되기 때문이다. 딜라이브 등 서너 개 케이블 업체들이 매각을 추진하고 있는 것으로 전해졌다.

케이블TV 관계자는 “권역별 점유율을 따지는 건 전국 서비스를 제공하는 IPTV·위성방송 사업자보다 중소 케이블TV를 더 규제하는 모순을 불러온다”면서 “케이블 업계는 규모의 한계, 지역사업자의 한계로 유료방송 가입자·매출 감소 등 어려움을 겪고 있어 구조 개편이 필요하다”고 말했다. 이 관계자는 “이번 인수합병(M&A) 불허로 자구 노력의 구조 개편 추진이 어려워졌다”고 덧붙였다.

김장원 IBK투자증권 이사는 “태생 자체가 권역 독점인 케이블 사업자한테 권역별 점유율을 따지는 건 의미 없는 일”이라면서 “이번 공정위의 판단이 판례로 굳어지면서 앞으로 케이블TV 사업자의 M&A는 아예 불가능하게 될 것”이라고 우려했다.

김용주 통신방송 전문기자 kyj@etnews.com