SK바이오사이언스가 백신 위탁생산 글로벌 톱10 수준의 독일 기업을 인수한다. SK바이오사이언스는 이번 인수로 새 동력을 확보, 글로벌을 향한 도약을 준비한다.

SK바이오사이언스는 독일 제약·바이오 기업 클로케 그룹과 위탁생산(CMO) 및 위탁개발생산(CDMO) 전문회사 IDT 바이오로지카(이하 IDT) 경영권 지분 인수 계약을 체결했다고 27일 밝혔다.

안재용 SK바이오사이언스 사장은 “독일의 최첨단 생산시설, 경쟁력 있는 바이오 인력, 강력한 고객 네트워크를 가진 IDT 인수로 SK바이오사이언스가 글로벌 탑 티어 백신 회사로 성장하기 위한 점프가 시작됐다”고 밝혔다. 안 사장은 “IDT를 적절한 시점에 매력적인 가격에 인수했다”면서 “IDT와 높은 신뢰로 양사 공동경영에 합의했다”고 말했다.

IDT는 1921년 설립돼, 독일과 미국에서 사업을 운영하는 바이오 기업이다. 미국, 유럽뿐 아니라 10개 이상의 핵심 의약품 규제기관에서 인정받은 트랙 레코드를 보유하고 있다. 공정·분석법 개발과 함께 임상부터 상업 단계까지 백신·바이오 전 영역의 원액 및 완제를 생산한다. 직원 규모는 약 1800여 명이다.

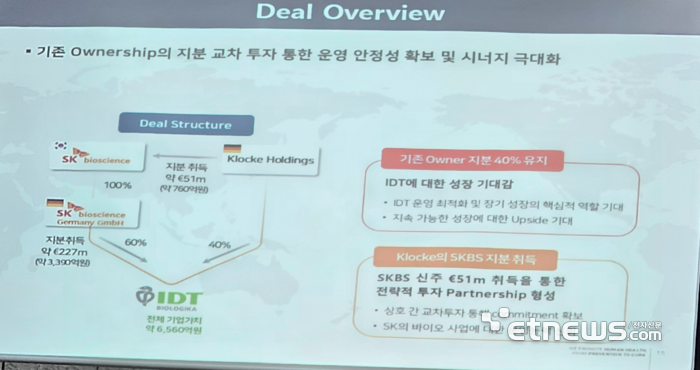

SK바이오사이언스는 독일에 설립한 100% 자회사를 통해 클로케 그룹이 보유한 IDT 바이오로지카 구주 일부와 유상증자를 통해 발행되는 약 7500만 유로(한화 약 1120억 원)의 신주를 포함, 회사 지분 60%를 약 3390억원에 취득키로 했다. 주식 취득 완료 시 SK바이오사이언스는 IDT 최대주주가 된다.

클로케 그룹도 IDT 지분 40%를 유지하는 동시에 약 760억원을 투자해 SK바이오사이언스 지분 1.9%를 신규 확보할 예정이다. 결과적으로 SK바이오사이언스는 약 2630억원의 보유 현금으로 인수 절차를 마무리하게 된다. IDT 전체 기업가치는 총 6560억원 규모다.

양사의 교차 지분 인수는 사업 수행 능력과 성장 가능성에 대한 신뢰를 바탕으로 긴밀한 파트너십을 구축하기 위함이다. SK바이오사이언스와 클로케 그룹은 IDT 바이오로지카를 공동 운영한다.

안 사장은 “백신은 한 회사 혼자 개발하기 어렵고, 항상 파트너십을 갖고 개발해야 한다”면서 “공동 경영으로 진정한 글로벌 바이오 기업으로 도약하겠다”고 밝혔다.

SK바이오사이언스는 △즉각적인 2배 수준의 매출 신장 △미국, 유럽 등 선진국 기준의 품질을 충족하는 생산 역량과 고객 네트워크 확보 △미국과 유럽, 한국 등 글로벌을 잇는 통합 인프라 구축 등의 효과를 기대한다고 밝혔다.

안 사장은 “국내 SK바이오사이언스 안동 공장은 풀 케파로 돌아가고 있어 증설해야 하는데, 백신 증설은 시간이 상당히 많이 걸린다”면서 “IDT를 인수해 미국과 유럽에서 cGMP 수준의 설비를 샀다는 의미가 있고, 증설 투자 대비 5년이란 시간을 벌었다”고 말했다.

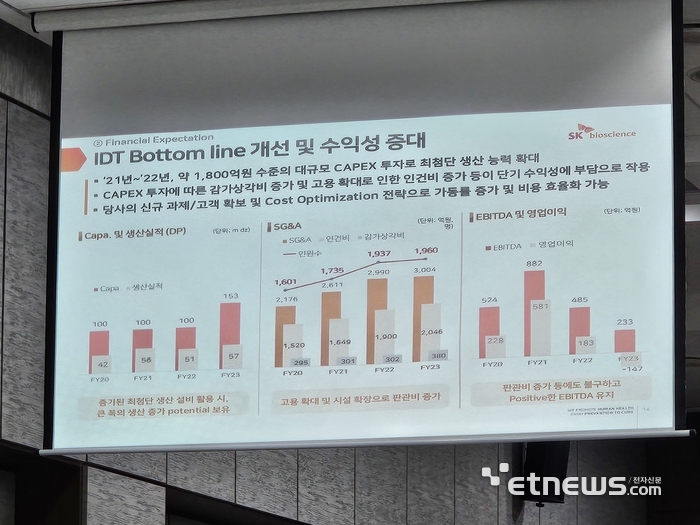

IDT 인수는 SK바이오사이언스 재무 성과에도 기여할 전망이다. IDT는 코로나19 백신을 위탁생산하던 2022년 3억200만 유로(한화 약 4660억원)로 역대 최대 매출을 기록했다. 지난해에도 약 2억7500만 유로(약 4100억원) 매출을 확보했다. 상각전영업이익(EBITDA)도 IDT는 2022년 3300만 유로(약 500억원), 2023년 1600만 유로(약 240억원)다. SK바이오사이언스는 IDT 매출을 2배 이상으로 끌어올리고, 영업이익도 매출 대비 20% 이상 수준으로 만든다는 목표다.

송혜영 기자 hybrid@etnews.com