지난해 1조원 이상 규모 초대형 기업공개(IPO)가 전무했음에도 중소형주를 중심으로 IPO 투자가 크게 흥행한 것으로 나타났다. 수요예측 상단 초과 사례가 증가한 것은 물론 경쟁률과 의무보유확약도 크게 늘었다.

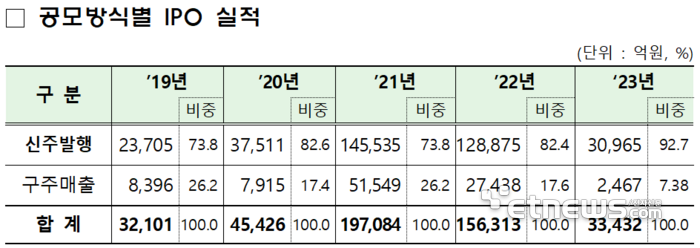

27일 금융감독원이 발표한 '2023년 IPO 시장동향 분석'에 따르면 지난해 IPO는 건수는 총 82건으로 전년(70건) 대비 12건(17.1%) 증가한 것으로 나타났다. 공모금액도 3조3000억원으로 전년의 초대형 IPO 사례인 LG에너지솔루션을 제외하면 전년의 2조9000억원 대비 16%가 늘었다.

특히 100억~500억원 규모 중소형 IPO를 중심으로 횟수가 크게 늘었다. 반면 1000억~1조원 규모 대형 IPO는 4개사, 1조원 이상 규모 초대형 IPO는 전무했다.

지난해 초대형주의 신규 상장이 없었음에도 IPO 시장은 크게 흥행했다. 수요예측 참여 기관의 수가 976개사에서 1507개사로 54.4% 증가했을 뿐만 아니라 경쟁률도 836대 1에서 925대 1로 10.6% 증가했다. IPO 건전성 제고 방안에 따른 수익률 증가가 참여 기관 증가를 견인한 것으로 풀이된다.

공모가 희망가격도 높게 형성됐다. 희망가 상단을 초과하는 수요가 크게 늘어서다. 과거에는 희망가격 최상단에서 가격을 확정하는 비중이 가장 컸으나 지난해에는 희망가를 넘어선 가격으로 공모가가 결정되는 사례가 47.6%에 달했다.

의무보유 확약 비율도 26.4%로 전년 대비 3.7%P 증가했고, 청약 경쟁률은 934대 1로 전년 대비 20.7% 증가했다. 공모가 대비 상장일 시초가 및 종가 수익률은 각각 82%, 72%로 크게 상승했다. 전년 시초가와 종가는 각각 30%, 28%였다.

다만 지난해 이후 일명 '따따상'을 기록한 5개 신규 상장사 가운데 두 개사는 지난 21일 기준으로 상장일 종가 이상을 유지하고 있으나 나머지 3개사는 상장 후 주가 하락으로 -49.7%의 상장일 대비 손실을 기록 중이다.

금감원 관계자는 “IPO 공모주에 대한 투자자 관심이 크게 증가하고 있으나 주가변동 위험도 확대되고 있다”면서 “투자자는 공모주의 높은 가격 변동 위험을 고려해 신중히 투자할 필요가 있다”고 당부했다.

류근일 기자 ryuryu@etnews.com