중국 위안화가 세계 경제를 주도하는 기축통화로 공식 인정을 받았다. 미국 달러화, 유럽연합(EU) 유로화, 영국 파운드화, 일본 엔화에 이어 다섯번째다.

국제통화기금(IMF)은 30일(현지시각) 미국에서 열린 집행이사회에서 위안화의 IMF 특별인출권(SDR) 통화바스켓 편입을 결정했다.

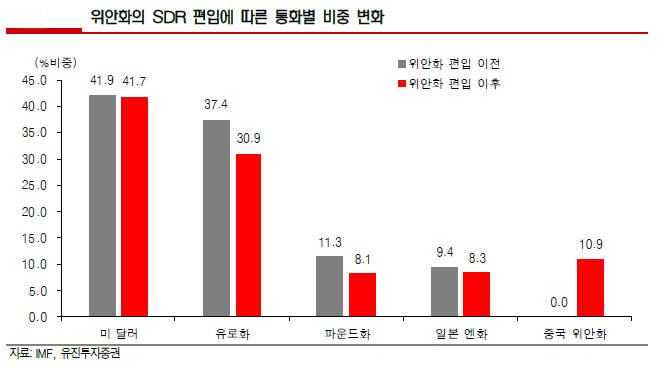

편입 비율은 10.92%다. 미국 달러(41.73%), 유로화(30.93%)에 이어 세번째로 편입 결정과 동시에 세계 3대 통화로 급부상했다. 반면에 엔화(8.33%)와 파운드화(8.09%) 비율은 위안화보다 낮아졌다.

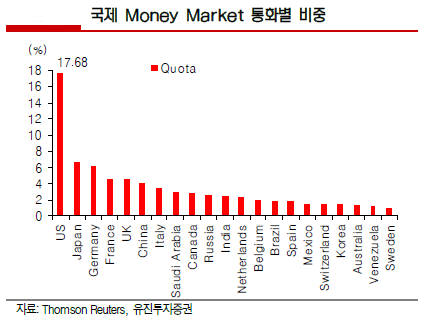

SDR 통화바스켓 편입은 위안화가 외환보유 자산으로 인정되는 국제 준비통화로서의 지위를 공식으로 확보하고 무역결제나 금융거래에서 자유롭게 사용된다는 뜻이다. 이번 결정에 따라 구성된 새로운 통화바스켓은 내년 10월 1일부터 SDR 운용시 적용된다.

기획재정부 관계자는 “이번 결정으로 위안화의 국제적 수용성이 제고돼 국제거래 및 금융시장에서 활용이 더욱 확대될 것으로 보인다”며 “위안화의 결제통화로서 기능이 확대되고 준비자산 통화로서의 역할 증대와 중국의 추가적인 자본시장 개방도 점진적으로 진행될 것”으로 전망했다.

한편 국내 증시에는 단기적으로 영향이 미미할 전망이다. 전문가들은 중장기적으로 위안화 표시 자산의 보유 수요 증가에 따른 자본 이탈 우려 등 부정적 요인과 신흥국 전반의 통화가치 상승 등 긍정적 요인이 혼재할 것으로 내다봤다.

안기태 NH투자증권 연구원은 “국내 주식시장에 미칠 영향은 제한적”이라며 “SDR 편입이 당장 중국 실물경기를 부양시키는 효과가 있는 것은 아니라는 점에서 한국에 긍정적일 이유는 크지 않다”고 말했다.

SDR 편입이 당장 글로벌 자금 흐름을 바꾸는 이슈도 아니고 모건스탠리캐피털인터내셔널(MSCI) 선진국지수 편입처럼 글로벌 운용사의 지역별 자금 배분이 바뀌는 이슈도 아니라는 것이다.

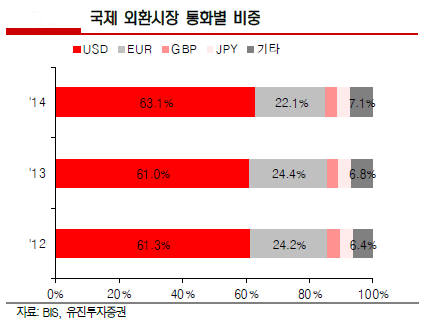

중장기적으로는 위기인 동시에 기회가 될 것이라는 견해가 나온다. 윤항진 한국투자증권 연구원은 “중국 자본시장이 더욱 개방되면 해외 민간투자자의 위안화 표시자산 수요가 늘어날 것인데 이는 한국 자본시장에서 투자자금 이탈로 이어질 우려가 있다”고 말했다.

중국 정부가 당면한 자본유출 위험을 피하고 탄력적인 통화정책을 펼치기 위해 위안화를 약세로 이끌 수도 있다는 주장도 나온다.

이상재 유진투자증권 연구원은 “중국 정부가 위안화를 약세로 이끌 경우 한국의 원화 가치는 동조 압력을 받게 돼 국내 수출기업에 긍정적 영향(환율경쟁력 & 원화표시 기업이익)을 미칠 수 있다는 이점이 있다”며 “하지만 중국의 통화정책 변화로 인해 한국의 원화가치 역시 하락 압력이 작용할 수 있고 이는 국내 시장이 해외 자본유출 압력에 직면할 수 있다는 의미”라고 지적했다.

금융투자업계는 이번 SDR 편입으로 중국 A주의 MSCI 신흥시장(EM) 편입 가능성이 한층 높아진 것으로 분석한다. 실제로 신흥시장 편입시 한국에서 적어도 40억달러(5조원) 이상의 자금이 유출될 수 있다는 분석도 나온다.

이성민기자 smlee@etnews.com