관련 통계자료 다운로드 KB 제재과정의 금융감독기관 문제점

관련 통계자료 다운로드 KB 제재과정의 금융감독기관 문제점 임영록 KB금융지주 회장 해임이 이사회에서 의결되면서 KB지주와 국민은행의 수장이 모두 공석이 되는 초유의 사태가 벌어졌다. 비(非)전문가 낙하산 인사의 세 다툼을 제때 수습하지 못하고 외압과 연줄을 조장해온 금융당국의 개혁 목소리가 커지고 있다.

5개월간 사실상 마비사태에 가까웠던 국내 최대 은행의 내부 정쟁을 연장·확전한 데 대한 책임론이다. 곪은 뿌리는 관치금융을 주도한 금융당국에서 시작되고 자랐다는 분석이 지배적이다.

‘중징계→경징계→중징계’로 바뀐 금융감독원의 회장·행장 제재 수위 번복은 돌이킬 수 없는 신뢰도 추락을 가져왔다. 두 달간 여섯 차례 열린 회의에서 솜방망이 결론을 낸 제재심의위원회, 제재 과정을 통제하지 못하고 끝내 거부권으로 중징계를 결정한 최수현 금감원장, 외압의 배후로 불리다 결국 징계 수위를 더 높인 금융위원회 역시 제대로 갈피를 잡지 못했다.

혼란을 바로 잡아야할 당국이 되레 혼란을 가중시킨 초유의 ‘부실 제재’에 대한 근본 원인을 찾고 대안을 마련해야하는 이유다.

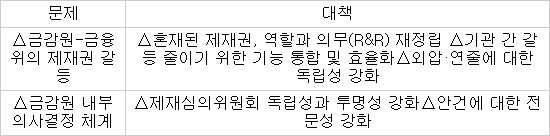

수 개월간 제재 과정에서 가장 크게 드러난 문제는 금감원과 금융위의 제재권 양분으로 인한 갈등이다. 금감원에 위임하고 있는 제재권에 대한 통제권을 강화하려는 금융위와 금감원의 보이지 않는 마찰은 제재 기간 내내 치부를 드러냈다.

지난달 금융위는 검사제재 규정을 바꿔 내년 이후 금감원이 연간 검사계획을 보고하고 중대한 검사결과를 금융위에 알리게 했다. 금융위 소관 제재안에 대한 사전통지와 소명 청취도 직접하겠다며 일정 권한을 환수했다. 감사원이 금융위 유권해석에 문제를 제기하면서 기관 대 기관의 갈등 역학 구조도 확전에 치달았다.

금감원 고위 관계자는 “제재심의위원회의 기본 성격이 원장 자문기구고 상위 의사결정 기구는 아닌 만큼 원장과 금융위원회가 시장 안정을 위한 최종 판단을 한 것”이라고 설명했다.

현행 법령에 따라 임 회장의 중징계는 금융위에서 최종 결정하고 이건호 KB국민은행장의 중징계는 금감원이 확정하면서 혼란은 더해졌다. 업권별로 혼재된 두 기관의 제재 결정권을 재정립하고 의사결정의 독립성은 강화해야 한다는 대안에 힘이 실린다. 절차의 간소화가 필요하다는 목소리도 있다.

금융업계 한 관계자는 “지주회사법, 은행법 등 법률에 따라 조치권자가 다르도록 설정돼 있어 혼란을 최소화하기 위해 일원화 하거나 역할과 책임(R&R)을 재분배해야 할 필요성이 있다”고 말했다.

금감원 내부 의사결정체계도 문제다. 가장 문제가 된 제재심의위원회의 독립성을 강화해야 한다는 주장이 힘을 얻는다. 경징계 결론 이후 최 원장이 제재심 결정에 대한 법률 검토 착수를 지시하는 등 내부 조직의 의사결정 과정상 구멍도 지적됐다. ‘눈치보기’에서 자유롭지 못했던 제재심의위의 한계를 해결하는 일도 과제다.

은행 한 관계자는 “제재심의위를 의사결정기구로 격상하는 안, 금감원과 금융위의 제재절차를 통합해 간소화하는 방안 등의 논의가 있어야 한다”며 “무소불위의 권력은 휘두르면서 정작 문제가 발생하면 금융회사 압박카드만 뽑아드는 금융 행정의 문제도 이번 기회에 짚어봐야 한다”고 지적했다.

<KB 제재과정에서 드러난 금융감독기관의 문제점>

유효정기자 hjyou@etnews.com