2009년 12월 금호아시아나그룹의 CP 폭탄돌리기

2009년 12월 31일. 금호산업ㆍ금호타이어는 1000억원이 훌쩍 넘는 기업어음(CP)을 시장에 뿌렸다. 워크아웃을 신청한지 바로 다음날로, CP의 신용등급은 ‘C’였다. 어지간한 배짱이 없으면 사들이기 힘든 신용등급의 CP. 하지만 이 CP들은 전량 매입됐다. 금호아시아나그룹의 핵심 계열사가 실탄을 쏟아부었기 때문이다. 계열사 부당지원의혹이 제기된다. 전자신문 The Scoop 팀이 단독 추적했다.

■ 금호산업ㆍ금호타이어 2009년 12월 30일 워크아웃 신청

■ 같은 날 두 회사 CP 신용등급 ‘C’로 하향조정

■ 2009년 12월 31일 두 회사 CP 합쳐서 1210억원 발행

■ 금호아시아나그룹 핵심계열사 11곳에서 CP 집중 매입

■ 경제전문가들 “계열사 부당지원, 경영진 배임 따져봐야”

상황은 생각보다 더 심각했다. 비상등을 켠지 6개월이 흘렀지만 나아진 건 별로 없었다. 아니, 더 악화일로를 걸었다. 2009년 12월. 금호아시아나그룹(이하 금호그룹)은 ‘죽음의 바다’로 돌진하고 있었다. 가장 큰 문제는 ‘유동성’이었고, 그 중심엔 ‘대우건설’이 있었다.

2006년 금호그룹은 대우건설을 인수하기 위해 6조4000억원을 쏟아 부었다. 그중 3조원은 자기자본, 나머지 3조4000억원은 미래에셋ㆍ팬지아데카ㆍ디케이에이치 등 17개 재무적 투자자에게 빌렸다. 이들과는 ‘풋백옵션’ 계약을 체결했다. ‘대우건설 주가가 주당 3만1500원에 미치지 못하면 모두 되사주겠다’는 게 계약의 골자였다.

재무적 투자자가 보유한 주식수는 1억2900만주, 행사일은 2009년 12월 15일이었다. 문제는 2009년 대우건설 주가가 1만5000원대를 맴돌았다는 점이다. 그해 12월 금호그룹은 꼼짝없이 4조원(1억2900만주×3만1500원)을 토해낼 처지에 몰렸다. 최악의 유동성 위기였다.

3만1500원에 발목 잡히다

위기를 탈출할 방법은 있었다. ‘대우건설 재매각’이었다. 제값을 받고 대우건설을 팔면 그 매각대금으로 풋백옵션의 자금을 결제할 수 있었다. 2009년 6월 금호그룹이 ‘대우건설 재매각’을 선언한 이유가 여기에 있다. 하지만 쉽지 않았다. 인수의향자가 좀처럼 나타나지 않았기 때문이다. 대우건설의 높은 몸값이 문제였다. 산업은행 사모펀드(PEF)가 인수하는 방안도 있었지만 특혜시비에 휩싸일 우려가 컸다.

금호그룹은 결국 ‘유동성 위기’ 앞에 무릎을 꿇었다. 2010년 초, 산업은행을 비롯한 채권단과 금호그룹은 금호산업ㆍ금호타이어의 ‘워크아웃(기업재무구조 개선작업)’을 개시했다. 핵심계열사 아시아나항공과 금호석유화학은 자율협의를 통해 정상화를 추진하기로 했다. 자율협의는 채권단과 기업이 자율적으로 구조조정방안을 협의?결정하는 것이다. 시장 관계자들은 ‘승자의 저주가 시작됐다’며 호들갑을 떨었다.

하지만 금호그룹으로선 워크아웃정도로 위기를 피한 게 다행이었을지 모른다. 2009년 12월 금호그룹은 핵심계열사 금호산업과 금호타이어를 잃을 수도 있었다. 그해 9월까지 두 회사의 당기순손실은 각각 1006억원, 3365억원이었다. 단기차입금도 목을 줴었다. 금호산업의 만기 1년 미만 단기차입금은 2008년 말 2174억원에서 2009년 3분기 6467억원으로 197% 증가했다.

금호타이어의 단기차입금도 같은 기간 4239억원에서 8070억원으로 두배가량 늘었다. 전직 금호그룹 관계자는 “금호산업ㆍ금호타이어가 부도가 나면 워크아웃 자체가 어려울 수 있었다”며 “박삼구 금호아시아나그룹 회장으로선 모든 걸 잃을 가능성도 있었다”고 회상했다.

2009년 12월에 무슨 일이…

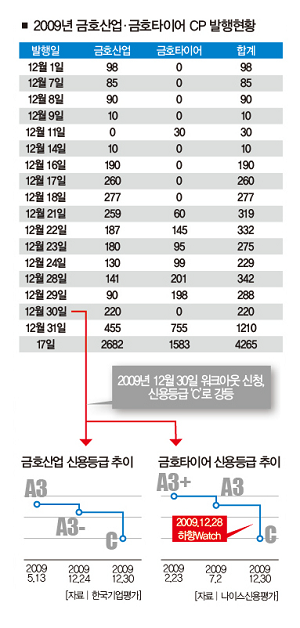

이때 금호그룹 경영진은 유동성 위기 해소책으로 발행이 쉽고 간편한 ‘기업어음(CP)’을 떠올린 듯하다. 금호그룹이 CP를 발행하기 시작한 건 2009년 12월 1일부터다. 금호산업은 2009년 12월 1일부터 12월 31일까지 35차례에 걸쳐 2682억원어치의 CP를 발행했다.

금호타이어는 같은 기간 1583억원어치(26차례)의 CP를 돌렸다. 워크아웃에 돌입하기 직전인 2009년 12월 한달 사이 금호산업ㆍ금호타이어는 총 61차례에 걸쳐 4265억원어치의 CP를 발행한 셈이다. [※ 참고: 금호산업과 금호타이어는 2009년 12월 30일 긴급이사회를 열고 ‘워크아웃 신청’을 결의했다.]

금호그룹 관계자는 “경영난을 해소하기 위해 CP를 발행한 게 문제될 건 없다”고 잘라 말했다. 틀린 말이 아니다. CP 발행만으로 문제를 삼을 순 없다. CP를 어떤 상황에서 발행했고, CP를 매입한 곳은 또 어디인지를 따져봐야 한다.

금호산업부터 살펴보자. 금호산업은 2009년 12월 30일 워크아웃을 신청했다. 그러자 신용평가기관인 ‘한국기업평가’는 금호산업의 CP 신용등급을 ‘A3-’에서 ‘C’로 하향조정했다. C는 ‘적기상환능력과 안전성이 가변적이어서 투기적 요소가 강하다’는 의미를 담고 있다. 매입(투자)하기엔 리스크가 크다는 얘기다. 하지만 금호산업은 12월 31일 455억원어치의 CP를 발행했다. 전체 CP(2683억원)의 17%를 워크아웃 신청으로 신용등급이 ‘C’로 강등된 후 발행한 셈이다.

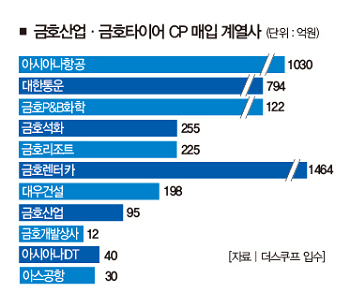

흥미롭게도 이 CP를 매입한 곳은 아시아나항공ㆍ대한통운ㆍ금호석유화학ㆍ아스공항ㆍ금호렌터카ㆍ금호P&B화학ㆍ금호리조트 등 금호그룹의 7개 계열사(이하 당시 기준)였다. 이 중 3곳(아시아나항공ㆍ대한통운ㆍ금호석유화학)의 대표는 박삼구 회장이었다. 나머지 4곳 역시 박 회장이 대표로 있는 계열사의 핵심 자회사였다. 아스공항ㆍ금호렌터카는 대한통운, 금호P&B화학은 금호석화의 자회사였다. 금호리조트는 대한통운이 지분 50%를 갖고 있었다.

금호타이어의 상황은 더 심각했다. 신용평가기관인 ‘나이스신용평가’는 2009년 12월 28일 금호타이어 CP의 신용등급에 ‘하향Watch’ 시그널을 보냈다. 신용등급이 떨어질 수 있음을 경고한 것이었다. 그로부터 이틀 후인 12월 30일 금호타이어는 워크아웃을 신청했고, CP 신용등급은 ‘C’로 강등됐다. ‘적기상환능력이 의문시된다’는 의미였다.

그런데 금호타이어는 2009년 12월 28일~31일 1154억원어치의 CP를 발행했다. 전체(1583억원) CP 중 73%를 ‘하향Watch’를 받은 후 돌렸다는 얘기다. 특히 금호타이어는 워크아웃 신청으로 신용등급이 ‘C’로 추락한 다음날인 12월 31일 755억원어치의 CP를 추가발행했다. 이 CP들을 매입한 곳은 금호산업보다 더 많은 계열사 11곳(대우건설ㆍ금호산업ㆍ금호개발상사ㆍ금호렌터카ㆍ금호리조트ㆍ금호석유화학ㆍ금호P&B화학ㆍ대한통운ㆍ아스공항ㆍ아시아나항공ㆍ아시아나IDT)이었다.

금호그룹 관계자는 “계열사의 부당지원으로 볼 정도의 거래는 아니다”고 말했다. 전문가들의 의견은 완전 딴판이다. 이대순 투기자본감시센터 공동대표(법무법인 정률 변호사)는 “계열사 부당지원으로 (공정위로부터) 시정명령을 받을만한 상황”이라며 “이사회 임원들의 배임여부도 따져봐야 한다”고 꼬집었다. 강정민 경제개혁연대 연구원은 “박삼구 회장이나 그룹 전략경영본부의 지시로 계열사 부당지원이 조직적으로 이뤄진 것으로 보인다”고 주장했다.

이처럼 금호산업ㆍ금호타이어는 CP를 계열사에 돌려 유동성 위기를 잠시 벗어났다. 그 결과, 금호그룹은 ‘워크아웃’에 돌입할 수 있었고, 박삼구 회장은 ‘경영권 보장’이라는 전리품을 얻었다. 2010년 2월 5일 금호의 지배주주(박삼구 회장ㆍ박세창 금호타이어 부사장)는 채권은행협의회 대표 산업은행과 A4 용지 6장 분량의 합의서를 작성했는데, 핵심내용은 이랬다.

“… 산업은행 등 채권단은 박삼구 회장이 금호산업의 명예회장을 맡을 수 있도록 협조한다. … 채권단은 박 회장과 박세창 부사장이 금호타이어의 경영권을 3년 동안 행사할 수 있도록 협조한다. 금호타이어와 금호산업의 경영정상화 계획이 성공적으로 달성되면, 박 회장과 박세창 부사장은 금호타이어ㆍ금호산업 주식에 대한 우선매수권을 갖는다.” 박삼구 회장과 산업은행은 그해 2월 23일 ‘추가합의서’도 작성했다. “… 채권단은 박 회장이 금호산업과 아시아나항공의 명예회장을 맡을 수 있도록 협조한다. … 채권단이 금호산업과 아시아나항공의 주식을 매각하고자 할 경우에는 매각주식에 대한 우선매수권을 박 회장과 박세창 부사장에게 부여하도록 협조한다….”

CP 매입한 계열사는 ‘무슨 죄’

그로부터 3년이 훌쩍 흐른 지금, 박 회장은 ‘금호아시아나그룹’의 수장으로 컴백했다. 11월 5일 금호산업 임시주총에선 이사로 다시 선임될 예정이다. 박 회장의 맏아들인 박세창 금호타이어 부사장은 ‘후계자’ 입지가 더욱 단단해졌다. 하지만 금호산업과 금호타이어는 아직 ‘CP 망령’에서 벗어나지 못하고 있다.

산업은행의 내부자료(2012년 기준)에 따르면 금호산업은 워크아웃 직전 발행한 CP 2682억원 중 2013억원을 아직 상환하지 못했다. 돈을 돌려받지 못한 계열사(이하 당시 기준)는 대한통운 1149억원, 아시아나항공 790억원, 금호P&B화학 52억원, 금호리조트 20억원, 아스공항 2억원 등이다. 금호타이어도 같은 기간 발행한 CP 1583억원 중 절반가량은 상환하지 못한 것으로 추정된다.

무리한 CP 발행으로 박 회장은 ‘경영권’을 다시 얻었다. 그러나 금호그룹 핵심 계열사는 수천억원이 넘는 돈을 수년째 받지 못하고 있다. 그룹 관계자는 “당시 CP매입은 채권단의 요청에 따른 것으로 롤오버 형식이었다”며 “당시 경영진은 이런 방식을 통한 채권회수가 회사 이익에 부합한다고 판단했다”고 주장했다.

하지만 경제개혁연대 측은 “금호그룹이 다른 계열사의 재무구조를 악화시키면서까지 CP를 발행해 한계기업(금호산업 등)이 시장에서 퇴출되는 걸 막았다”며 “그룹 전체의 동반부실 가능성이 되레 증가했다”고 분석했다. 그렇다, 금호그룹이 CP의 `무서운 덫`에 걸렸다.

전자신문 더스쿠프팀 이윤찬 기자 | chan4877@thescoop.co.kr