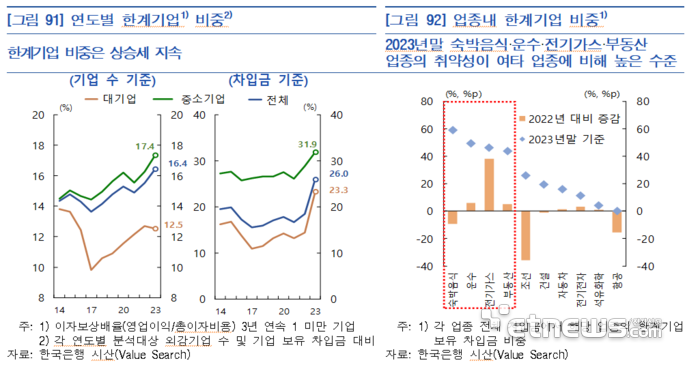

번 돈으로 이자도 갚지 못하는 한계기업의 비중이 16%에 달하는 것으로 나타났다. 숙박음식, 운수 업종은 절반 가량이 한계기업에 해당했다. 한국은행은 한계기업 급증이 정상기업의 성장성과 수익성에도 악영향을 주고 있다면서 한계기업에 대한 조속한 구조조정 필요성을 강조했다.

26일 한국은행의 금융안정상황 보고서에 따르면 지난해말 기준 국내 외부감사기업에서 한계기업이 차지하는 비중은 16.4%에 달했다. 2022년 15.5%를 뛰어넘는 역대 최대 규모다. 한계기업은 영업이익을 이자비용으로 나눈 이자보상배율이 3년 연속 1을 밑돌아 채무상환능력이 취약한 상태가 장기간 이어지는 기업이다. 이른바 좀비기업으로도 일컫는다.

기업 규모별로는 중소기업이 17.4%, 대기업은 12.5%가 한계기업에 해당했다. 업종별로는 숙박음식(59.0%), 운수(49.2%), 전기가스(46.1%), 부동산(43.8%) 업종에서 매우 높은 한계기업 비중을 보였다.

한국은행은 한계기업이 금융권의 안정성을 낮추는 요인으로 보고 있다. 지난해말 기준 예금취급기관의 전체 기업 대출 대비 8.5%가 한계기업에 대한 여신이다. 특히 취약업종 가운데 부동산 한계기업에 대한 신용공여 중 상호금융과 저축은행 비중이 꾸준히 증가하면서 해당 업종의 부실 위험이 커질 우려도 제기했다.

특히 한계기업은 한계기업에 진입하기 이전 단계에서 차입 규모가 증가하는 경향이 두드러졌다. 한계기업 진입 이후에는 늘어난 부채를 상당 기간 줄이지 못했다. 금융기관이 한계기업에 대해 높은 대출금리를 적용하는 식으로 리스크를 관리하면서 악순환이 지속되는 구조다.

한계기업은 정상기업의 성장을 저해하기도 한다. 한계기업이 금융지원 등을 통해 장기존속할 경우 정상기업의 성장을 저해하고 수익성을 악화시킬 수 있고, 정상기업의 원활한 투자 및 자금조달 활동도 제약할 수 있다. 한은 분석 결과 업종 내 한계기업의 비중이 10%포인트(P) 상승하면 정상기업의 평균 차입이자율이 0.11%P 상승하는 것으로 나타났다. 한은은 “업종내 한계기업 증가를 금융기관이 해당 업종 전반의 신용위험이 높아지는 것으로 판단해 정상기업의 리스크 프리미엄에도 이를 반영한 결과”로 해석했다.

이번 상황 점검을 주관한 장용성 금융통화위원은 “취약부문의 리스크 측면에서는 부동산PF에 대해 강화된 사업성 평가 기준이 적용되며 부실채권이 늘어났지만 금융기관의 정리계획이 차질 없이 이행될 경우 관련 리스크는 점차 완화될 것으로 보인다”면서도 “다만 취약 자영업자와 한계기업은 부실이 누증되는 모습을 보이고 있어 구조조정 노력을 지속하는 것이 중요하다”고 강조했다.

한편 이날 한은이 공개한 금융안정상황 보고서에 따르면 명목 GDP 대비 민간신용을 의미하는 신용 레버리지는 2분기말 기준 204.9%를 기록했다. 민간 부문의 빚이 경제 규모의 두 배를 넘는다는 뜻이다.

류근일 기자 ryuryu@etnews.com