정부의 모호한 법 적용으로 외화송금 핀테크 기업이 고사 위기에 처했다. 서비스를 출시하고자 기업당 수억원을 들여 정보기술(IT) 인프라를 구축했지만 무용지물이 됐다. 핀테크 기업 외화송금의 법적 근거를 마련했지만 시행령·시행규칙이 뒤따르지 않았기 때문이다. 정부가 은행 눈치를 본다는 지적도 제기된다.

3월 31일 핀테크업계에 따르면 기획재정부가 `외국환거래법` 개정 취지와 다르게 시행령·시행규칙에는 외화송금 핀테크 기업 정산 기능을 삭제했다. 핀테크 기업은 고객 모집만 하고 송금 수납과 지급은 은행 시스템을 이용하도록 했다. 기존의 외화송금 체계와 사실상 같다.

외화송금 시장은 은행과 외국 송금업체 독과점으로 이뤄졌다. 이용자는 외국보다 비싼 송금수수료를 부담한다. 송금할 때마다 은행을 방문해야 한다. 문제 해결을 위해 외국환거래법을 개정했다.

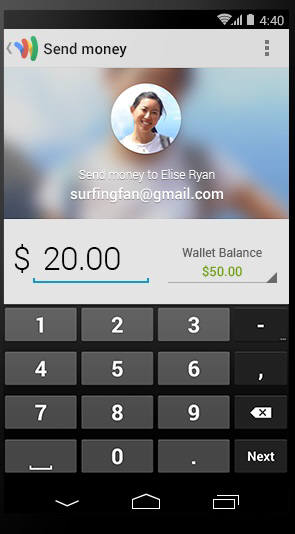

법 개정으로 자본금 3억원 이상, 전산 인프라와 외환 전문 인력을 보유하면 은행 협약으로 외화송금업이 가능하다. 외화송금액 거래 한도는 건당 3000달러, 연간 2만달러다. 모바일 애플리케이션(앱) 등을 활용한 외화송금 핀테크 기업도 다수 등장했다. 많게는 5억원 이상 들여 전산 인프라를 구축했다. 5월 서비스 목표로 전문 인력도 채용했다.

외화송금 핀테크 기업은 서비스 제공조차 해 보지 못한 채 존폐 위기에 처했다. 핀테크 기업 대표는 “전산 인프라 구축과 전문인력 채용에 수억원을 투자했는데 고객 모집만 수행하라면 문을 닫으라는 얘기나 다름없다”고 토로했다.

IT를 활용한 새로운 송금서비스와 수수료 인하로 차별화된 금융환경을 만들겠다는 취지도 무색해졌다. 은행 계좌가 없는 저개발 국가 이주노동자의 불편을 덜기 위한 불법 외화송금 차단 계획도 물거품 될 위기에 놓였다. 또 다른 핀테크 기업 대표는 “기존의 은행 시스템을 이용하면 핀테크 기업만의 차별화한 서비스를 제공할 수 없다”면서 “핀테크 추진 정책은 탁상공론에 불과하다”고 목소리를 높였다.

정부는 외화송금 핀테크 기업의 안정성 문제를 제기한다. 핀테크업계는 외화송금거래 자격 요건과 송금금액 갑절 범위 내 거래이행보증금 제도 등 안전장치가 있다고 반박한다. 일각에서는 정부가 시장을 독과점한 은행권의 눈치를 본다고 토로한다.

업계는 외화송금 핀테크 기업이 고객을 모집해 송금할 자금을 수납·환전, 제휴 은행 시스템으로 송금하는 제도 보완이 필요하다고 입을 모았다.

신혜권 SW/IT서비스 전문기자 hkshin@etnews.com