법원, 최종 인수예정자로 확정

인수가 9500억…내달초 본계약

채권단, 회생계획안 동의 과제

KG그룹 중심으로 구성된 KG컨소시엄이 쌍용차 인수자로 확정됐다. 쌍용차는 에디슨모터스 컨소시엄으로 매각이 무산된 지 3개월 만에 투자자를 찾는 데 성공했다. 기업회생 기한까지 인수 절차가 마무리되면 쌍용차는 2004년 해외에 매각된 지 18년 만에 다시 토종 기업이 된다.

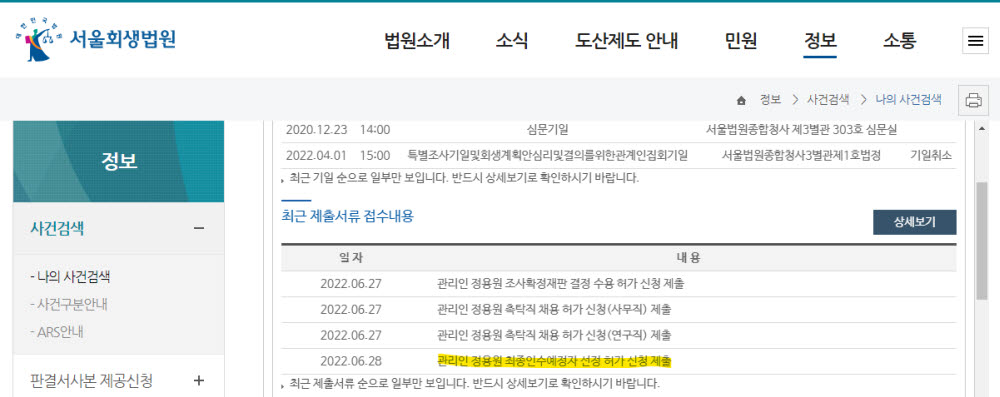

쌍용차는 28일 오전 법원에 최종 인수예정자 선정 허가 신청서를 제출했고, 이날 오후 승인받았다고 밝혔다. 쌍용차 매각은 '인수합병(M&A) 전 인수예정자'를 선정한 뒤 본입찰을 진행하는 '스토킹 호스' 방식으로 진행했다. M&A 전 인수예정자로는 KG컨소시엄이 선정됐고, 24일 인수제안서 접수를 마감한 본입찰에는 쌍방울이 주도하는 광림 컨소시엄이 단독 참여했다.

쌍용차와 매각주간사 EY한영은 인수대금뿐만 아니라 소요 자금 조달 신빙성 및 안정성을 중점적으로 평가했다. 에디슨모터스 컨소시엄이 외부 자금 조달에 의지하면서 M&A가 무산된 것을 경험했고, 오는 10월 15일까지 기업회생절차를 마쳐야 하기 때문이다.

광림 컨소시엄은 M&A 전 인수예정자 선정에서 제시한 금액보다 높은 인수대금을 써 냈지만 종합 점수가 낮아 고배를 들이켰다. KG컨소시엄은 자금 조달과 운영자금 확보 계획에서 우위를 점한 것으로 풀이된다. 이에 따라 KG컨소시엄은 우선 매수권 행사 없이 기존 조건대로 인수를 확정했다

이보다 앞서 KG컨소시엄은 인수대금 3355억원과 운영자금 6000억원 등 약 9500억원으로 쌍용차를 인수한다는 제안서를 제출했다. KG그룹 자체 재원만으로도 인수대금 이상의 현금을 확보했다. 계열사 KG ETS는 최근 이앤에프다이아몬드홀딩스에 코어엔텍 지분 100%를 4958억원에 매각했다. 캑터스PE, 파빌리온PE도 참여하고 있어 향후 운영자금 조달에도 무리가 없을 것으로 업계는 보고 있다. KG컨소시엄은 이들을 포함해 KG모빌리티, KG스틸, KG이니시스, KG모빌리언스, 효림그룹 등으로 구성된다. 인수 주체는 KG모빌리티다.

KG컨소시엄이 쌍용차를 인수하면 관련 KG그룹 계열사, 컨소시엄 참여사와 시너지를 내는 것이 관건이다. KG케미칼과 KG스틸은 기존에도 쌍용차와 거래 관계에 있는 협력사다. KG스틸이 생산하는 냉연강판과 아연도금강판은 자동차 차체와 내·외장재로 사용된다. 효림그룹 계열사 디젠은 레이더 시스템과 오디오·비디오·내비게이션(AVN)을 쌍용차에 공급한다.

쌍용차는 이르면 내달 4일 KG컨소시엄과 본계약을 체결하고 8월 말 또는 9월 초 관계인 집회를 열어 회생계획안에 대한 채권단 동의를 받는다는 계획을 세웠다. KG컨소시엄은 본계약 체결 시 인수대금 10%를 계약금으로 납입해야 하고, 관계인 집회 5일 전까지 잔금을 치러야 한다. 정용원 쌍용차 관리인은 “최종 인수예정자가 선정으로 경영정상화 초석이 마련됐다”고 말했다.

박진형기자 jin@etnews.com