현대차, 1분기 0%대 성장 전망

기아, 신차효과로 영업익 15%↑

3분기부터 공급 안정화 기대

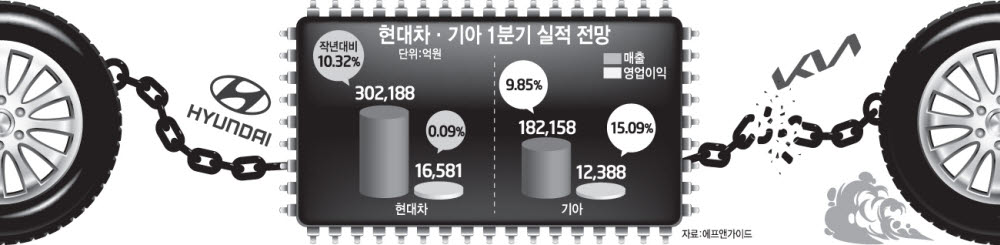

관련 통계자료 다운로드 현대차·기아 1분기 실적 전망

관련 통계자료 다운로드 현대차·기아 1분기 실적 전망 현대자동차 1분기 수익성이 제자리걸음에 그칠 전망이다. 반도체 공급 정상화 지연과 러시아 공장 지정학적 리스크 확대 등 생산 차질 악재 때문이다. 기아는 상대적으로 선방한 실적이 예상된다.

10일 금융정보업체 에프앤가이드에 따르면 현대차 1분기 영업이익 컨센서스(증권사 전망치 평균)는 1조6581억원으로 작년 동기(1조6566억원)와 비교해 0%대 성장에 머물 것으로 보인다. 같은 기간 매출 컨센서스는 10.3% 증가한 30조2188억원이다.

현대차는 평균판매단가(ASP)가 높은 고급 브랜드 제네시스와 스포츠유틸리티차량(SUV) 라인업 판매 호조로 매출은 늘렸지만, 전체 생산 감소분을 만회하기에는 역부족이었다. 현대차는 1분기 누적 판매는 국내 15만2098대, 해외 74만9815대 등 총 90만1913대를 기록했다. 국내는 18.0%, 해외는 7.9% 각각 감소하면서 전체 누적 판매가 작년 동기 대비 9.8%나 줄었다.

기아는 상대적으로 선방한 성적표를 받아들 전망이다. 기아 1분기 영업이익 컨센서스는 작년 동기 대비 15.0% 증가한 1조2388억원이다. 매출 컨센서스는 18조2158억원으로 9.8% 늘어날 것으로 보인다.

기아가 양호한 실적 전망은 고수익 신차와 해외 판매 상승 효과가 컸다. 작년부터 신차 슈퍼사이클에 진입한 기아는 준대형 세단 'K8', 준준형 SUV '스포티지', 전용 전기차 'EV6', 친환경 SUV '니로' 등이 연달아 흥행에 성공했다. 기아 1분기 판매 실적은 68만5358대로 작년 동기 대비 0.7% 감소에 그쳤다. 국내에서 6.5%가 줄었지만, 해외에서 0.7% 증가하며 실적 방어에 성공했다.

금융투자업계는 더딘 생산 정상화에도 여전히 현대차·기아의 올해 실적 전망이 밝다고 봤다. 2분기까지 공급과 수요 불균형 현상이 이어지겠지만, 3분기부터는 코로나19와 부품 수급난의 점진적 해소, 이에 따른 생산 정상화로 실적 상승세가 빨라질 것으로 전망했다.

현대차 올해 연간 영업이익 컨센서스는 작년보다 14.1% 증가한 7조6248억원으로 사상 최대치다. 종전 사상 최고치는 2014년 7조5500억원이다. 이를 기점으로 2015년 6조원대, 2016년 5조원대, 2017년 4조원대까지 떨어졌다. 2018년부터 2020년까지는 2~3조원대 등락을 반복했다. 작년 영업이익은 6조6789억원이다.

기아 역시 실적 경신 기대감이 높다. 올해 연간 영업이익 컨센서스는 첫 5조원대에 진입한 작년(5조657억원)보다 17.9% 늘어난 5조9729억원으로 점쳐진다. 올해 경영실적이 컨센서스에 부합하면 양사 영업이익률은 현대차 5.8%, 기아 7.4%를 실현한다.

조수홍 NH투자증권 연구원은 올해 현대차 경영실적에 대해 “제품 믹스 개선과 미국 시장 인센티브 하락, 달러·원 환율 상승 등 가격 측면에서 상쇄 요인이 작용해 우려 대비 양호한 수익성이 예상된다”면서 “반도체 수급 안정화에 따른 생산 회복 과정에서 분기별 실적 개선 추세가 기대된다”고 말했다.

정치연기자 chiyeon@etnews.com