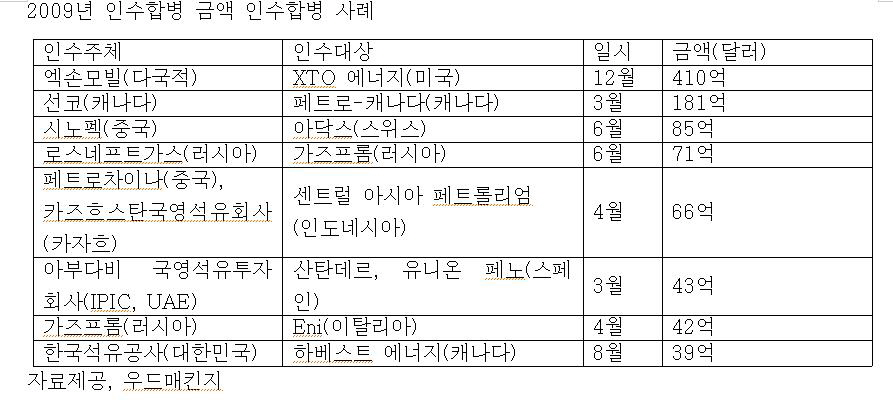

관련 통계자료 다운로드 2009년 석유·가스 관련 기업 인수합병 사례

관련 통계자료 다운로드 2009년 석유·가스 관련 기업 인수합병 사례 세계 국영석유기업의 인수합병(M&A) 규모가 확대될 것이라는 전망이 나왔다.

에너지컨설팅 업체 우드 매킨지는 최근 발간한 ‘2010년 석유기업 M&A 전망 보고서’에서 한국석유공사·중국석유천연가스집단공사(CNPC)·중국석유화공집단공사(시노펙)·중국해양석유총공사(CNOOC)·에코페트롤(콜롬비아 국영 석유회사)·인도국영석유공사(NGC) 등의 각국의 국영석유회사가 도전적인 M&A전략을 지속할 것으로 전망했다.

특히 최근 3사끼리 합병설이 나오고 있는 중국의 3대 국영석유회사가 올해 M&A 비용으로 200억 달러 이상을 투자할 것으로 예상했다.

200억달러는 지난해 석유·가스자원 분야의 전체 M&A비용의(1600억달러)의 10%를 웃도는 금액이다.

이 외 국가의 국영석유회사는 정치적 장애와 기회 제한 등으로 자산 거래와 중소규모의 거래를 위주로 M&A활동을 진행할 것으로 예측했다.

반면 지난해 연말 엑손모빌의 XTO 에너지 인수 같은 대형 M&A는 일시적 현상이라고 설명하면서 메이저기업의 M&A 활동은 앞으로 매우 제한적인 형태로 진행될 것이라고 내다봤다.

보고서는 지난 2007년부터 M&A에 소극적인 자세를 보여온 대형 석유회사들이 올해도 여전히 현금유지와 비용 절감을 지속하고 있고 소규모의 전략적인 거래와 자원개발 위주의 경영을 펼치는 현 상황을 이유로 들었다.

한편, 아직까지 매장량이 확실히 밝혀지지 않아 리스크가 높은 초기 탐사 단계 가스와 미체결 가스 자산 등이 미래 M&A 시장의 중요한 테마가 될 것으로 예측했다. 특히 영국의 천연가스·전력·에너지 공급사인 센트리카, 유럽 최대 천연가스 수입·판매업체인 GDF 수에즈, 독일 최대 천연가스 공급사 루어가스 등 2004년 이후 M&A 시장의 중요 참여자로 나서고 있는 유틸리티기업을 미체결 가스 자산의 가장 유력한 인수자로 지목했다.

최호기자 snoop@etnews.co.kr