미국 실리콘밸리의 '테크버블(거품)'이 2000년 IT버블보다 크고, 스타트업에 대한 과장된 기업가치로 인해 기업공개(IPO) 시점에서 투자자들에게 손실을 입힐 위험이 있다는 주장이 제기됐다.

22일(현지시간) 미 경제매체 CNBC는 기술 기반 유니콘 스타트업(기업가치 10억달러 이상의 비상장기업)의 성장세가 정점을 지났고, 금리 인상과 시장 변동성이 거품의 끝을 앞당길 수 있다고 경고했다.

전미경제연구소(NBER)의 최근 조사에 따르면 유니콘 스타트업은 평균적으로 50%가 과대평가됐다는 분석이다.

NBER은 총 135개의 스타트업을 조사했고, 이들은 절반에 해당하는 65개 기업이 10억달러 미만으로 평가받아야 한다고 주장했다.

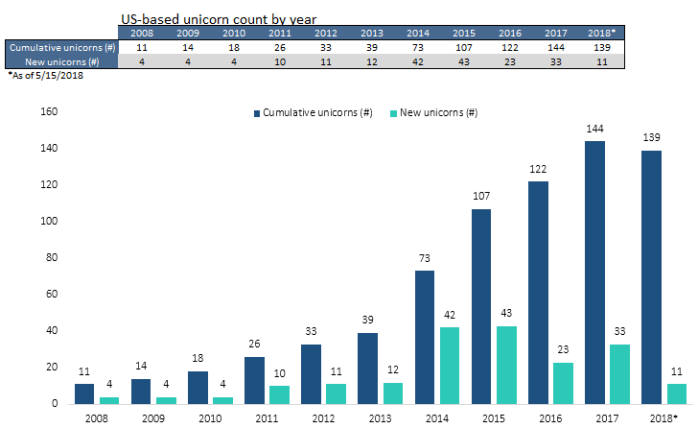

2014년 미국에는 42개의 새로운 유니콘 스타트업이 등장했다. 이듬해에는 43개가 새로 나왔다.

하지만 이후 통계는 내리막길이었다. 2017년에는 33개의 유니콘 스타트업이 나오는데 그쳤다. 올해의 경우 이달 15일 기준 11개의 새로운 유니콘이 나오면서 성장세가 주춤하고 있다.

아울러 벤처캐피털(VC)의 막대한 지원을 받는 신생기업 중 상당수에서 손실이 발생하고 있고, 일부는 과대평가됐다는 지적이다.

1999년 당시 기술 기반 스타트업이 IPO하기 전 평균 수명은 4년이었다. 현재는 11년이다. 이런 스타트업 수명 연장에 도움을 준 것은 민간 자본의 증가덕분이다. 2012년 미국 신생기업의 IPO를 보다 쉽게 할수 있도록 만들어진 일명 '잡스법'의 도입으로 헤지펀드와 뮤추얼펀드, 등 VC로 새롭게 진입했기 때문이다.

이런 투자자들은 수익보다 유니콘 기업들의 고객 기반 확대에 집중했다. 그러나 일부 주주들에게 다른 주주들보다 더 많은 권리를 주는 규제 조건은 광범위한 과잉투자의 위험을 초래했다고 보고서는 분석했다. 대표적 사례로 지적된 것이 소셜네트워크서비스(SNS) '스냅'이다. 스냅은 외부 투자자들에게 투표권을 주지 않았고, 주식은 IPO 이후 계속 하락해왔다.

연구원들은 VC 지원을 받는 유니콘 스타트업이 평균적으로 약 49% 높은 가치를 받는다고 밝혔다. 이는 유니콘의 주식가치가 최근에 발행한 주식을 기준으로 총 가치를 평가하면서 일부 주주에 대한 특권을 제외된 채 너무 단순하게 계산되고 있기 때문이다.

CNBC는 IPO시장에서 지난해 소수의 성공사례에 착시현상을 느끼지 말아야 한다고 경고했다. 미국에서 IPO는 2014년 275개로 정점을 찍은 뒤로 2015년 170개, 2016년 105개 등 2년간 하락 추세인 것을 들었다.

실제로 지난해 상장한 기업 중 76%가 주식 기준으로 이익을 내지 못했으며, 이는 신규 상장기업의 81%가 이익을 거두지 못했던 2000년 닷컴버블 이후 최대 규모라고 덧붙였다.

김명희기자 noprint@etnews.com